Et à la fin il ne restera plus que l'OR. - Page 15

Cours temps réel: 4 004,14 0,59%| Cours | Graphes | News | Analyses et conseils | Cotations des matières premières | Historiques | Forum |

Jusqu'à présent, on ne s'est pas trompé, hein ?

Pour ceux qui hésiteraient encore :

https://youtu.be/t9hgv4UBCtc?si=UJd_KdOjiFsner2b

Or en $ : encore en hausse de 0,31 % sur les 4 054 $.

Un tout petit 25 % de hausse et on est sur les 5 000 $.

|

Répondre

|

|

Répondre

|

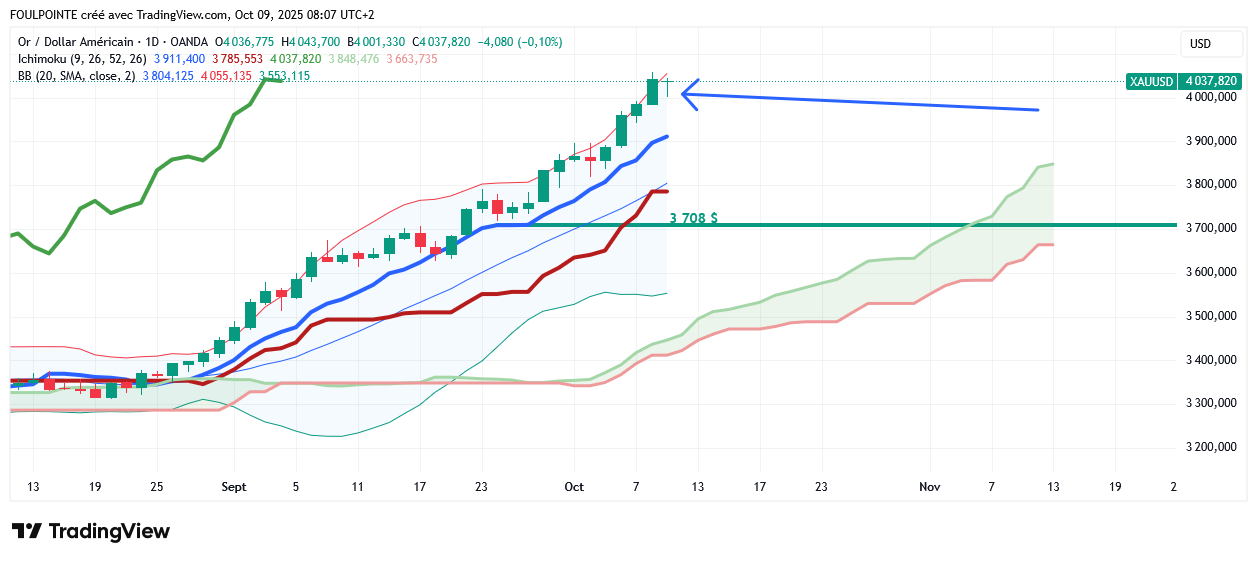

Or en $ - Ichimoku

Très léger élargissement de la zone tenka,/kijun.

On pourrait souffler un peu.

La séance ne fait que de commencer mais l'actuelle longue mèche basse atteste de ce que les baissiers n'ont pas pu trop prolonger leurs attaques, vite mise à profit par les haussiers pour se repositionner.

La journée ne fait que commencer, bien sûr.

|

Répondre

|

" Livré brut de tous commentaires. Trop technique, mais les conséquences pour l'Or, bien que discutées, semblent prometteuses.

........................................................................................

Le véritable “or numérique” ? L’or tokenisé, une sérieuse concurrence à Bitcoin

Lockridge Okoth

jeu. 9 octobre 2025 à 5:21 AM UTC+1

Publié sur yahoo.finance

Bitcoin est considéré par beaucoup comme la valeur refuge ultime. Cependant, une nouvelle génération de projets de tokenisation de l’or fait aujourd’hui valoir des arguments convaincants, ancrés dans des siècles d’histoire monétaire.

Alors que le prix de l'or s'envole et que les tokens d'or basés sur la blockchain dépassent une capitalisation de marché de 3 milliards de dollars, le débat sur ce qui qualifie véritablement de « l'or numérique » s'intensifie.

Bitcoin face à son plus ancien rival : l'or arrive on-chain

Les récents développements du marché suggèrent que la tokenisation de l'or physique n'est plus une expérience théorique, mais une réalité de marché en pleine émergence.

En avril, Kinka, une filiale de la société fintech japonaise cotée en bourse UNBANKED, a officiellement émis des tokens adossés à de l'or physique sur la blockchain Cardano en utilisant le moteur de tokenisation d'EMURGO.

En parallèle, BioSig Technologies et Streamex Exchange Corporation ont finalisé un financement de 1,1 milliard de dollars pour lancer une plateforme de gestion de trésorerie adossée à l'or sur Solana en juillet. L’initiative, dirigée par Cantor Fitzgerald, Needham & Co., et CIBC, vise à intégrer le marché des matières premières de 142 000 milliards de dollars sur la blockchain.

La dynamique va au-delà de ces initiatives. Tether et Antalpha sont en train de lever 200 millions de dollars pour créer une trésorerie d'actifs numériques centrée sur Tether Gold (XAUT), adossée à des lingots stockés dans des coffres suisses.

Dans le même temps, SmartGold s'est associé à Chintai Nexus pour tokeniser jusqu'à 1,6 milliard de dollars d'or provenant des comptes de retraite d'investisseurs américains, permettant aux détenteurs de gagner des rendements DeFi sans perdre le statut de report d'impôt.

Le débat sur l'or numérique ravivé

La vague croissante de l'or tokenisé a ravivé le débat entre Bitcoin et l'or, une rivalité philosophique et financière de longue date.

Selon l'économiste Peter Schiff, un critique virulent du Bitcoin, l'or tokenisé surpassera toujours Bitcoin, éliminant le besoin d'un stablecoin en dollars américains.

Cependant, les défenseurs du Bitcoin pensent autrement. L'analyste on-chain Willy Woo a par exemple noté que bien que les tokens d'or comme XAUT aient augmenté de 1,25 milliard de dollars depuis leur lancement, la valeur du Bitcoin a augmenté de 2,2 billions de dollars sur la même période.

Néanmoins, le sentiment reste partagé parmi d'autres experts. Garrett Goggin, fondateur de Golden Portfolio, qualifie l'or tokenisé de « monnaie ultime », une position qu'il soutient en raison du mélange unique de l'or tokenisé, combinant la force de réserve de valeur de l'or avec la programmabilité numérique de la crypto.

« L'or tokenisé est intéressant, mais nécessite un dépositaire ; ainsi, le risque de contrepartie est toujours présent. L'élimination du risque de contrepartie par le Bitcoin était toute l'innovation. Vous devez maintenant le savoir », a contesté Erik Voorhees, fondateur de Venice AI.

De même, Vijay Boyapati a rejeté l'or tokenisé comme un reconditionnement du même problème, la garde centralisée.

Ethereum et Tether en bénéficient le plus

Malgré la division philosophique, les marchés récompensent la tendance à la tokenisation. Selon les données de CoinGecko, plus de 2,7 milliards de dollars d'or tokenisé existent désormais sur Ethereum, en faisant le principal bénéficiaire blockchain en termes de blockchain.

Tether Gold (XAUT) reste l'actif d'or tokenisé le plus liquide et réputé au monde. Sa capitalisation de marché dépasse 1,5 milliard de dollars, et son prix a augmenté de près de 12 % le mois dernier.

L'or tokenisé et le Bitcoin coexistent, l'un ancré dans la rareté physique, l'autre dans la confiance numérique. Cependant, alors que la demande mondiale pour des actifs tangibles s'intensifie, la question de savoir lequel mérite véritablement le titre d'« or numérique » passe progressivement du débat aux données.

La morale de l'histoire : N'est pas or qui veut !

Lire l'histoire originale Le véritable “or numérique” ? L’or tokenisé, une sérieuse concurrence à Bitcoin de Lockridge Okoth sur fr.beincrypto.com

|

Répondre

|

Belle conclusion d’un remarquable article d’abcbourse ;

« Enjeux et perspectives : jusqu’où peut-on aller ?

Ce franchissement marque un tournant symbolique : l’or n’est plus seulement une valeur refuge, il devient une référence stratégique dans un monde en mutation.

Mais ce record n’est pas sans risques : un retour du dollar fort, une remontée inattendue des taux d’intérêt américains, ou un regain d’appétit pour les actions pourraient précipiter des prises de bénéfices.

D’un autre côté, si la demande des banques centrales se poursuit, si les incertitudes persistantes s’aggravent, et si les politiques monétaires restent accommodantes, l’or pourrait prolonger sa course.

À ce stade, l’histoire est loin d’être écrite — mais le métal jaune occupe déjà une place qu’il n’avait pas tenue depuis des décennies »

………………………………

Pour le moment on est loin d’un retour d’un dollar fort, d’une remontée des taux d’intérêt et les marchés actions s’interrogent.

Par contre rien n’est dit dans cet article sur le montant astronomique des dettes mondiales, montant dont le FMI s’est inquiété il y a peu de jours.

|

Répondre

|

4 038 $ en baisse de 0,06 %.

Tenir les 4 000 $ sera le Graal des haussiers.

Pas de mouvements d’ampleur venu de Chine.

|

Répondre

|

Donc rendez-vous demain matin avec la réouverture des marchés chinois.

Vont-ils vendre la hausse, quitte à revenir plus tard, ou bien vont-ils continuer à acheter ces niveaux de prix ?

Un FOMO aurifère va-t-il faire exploser les plafonds ?

Ou le " take your money and run " s'imposera-t-il ?

Dans la mesure où ce sont les BC qui sont aux manettes ....le FOMO tiendrait la corde.

Surtout que le patron de la BoE aurait dit qu'à son avis les marchés actions étaient surévalués ...

Mais qui sait ?

|

Répondre

|

C'est bien cet article car, et je mesure mes propos, certains n'ont pas bien compris ni mesuré ce qui se passait sur l'Or. Je précise bien que cette phrase ne se veut en aucun cas une remarque faite intuitu personae et/ou ad hominem.

Et j'invoquerai bien sûr mon droit à l'erreur. 😏

...........................................................................................

L'or à 4 000 $ reflète une « évolution profonde de la psychologie des investisseurs et des flux de capitaux mondiaux » – Hansen de Saxo Bank

Kitco Media

Par Ernest Hoffman

Publié :

16:41

Mis à jour :

17:03

(Kitco News) – Le franchissement de la barre des 4 000 $ par l'or ne se résume pas aux anticipations de taux et à un dollar plus faible, mais reflète un changement profond de la psychologie des investisseurs et des flux de capitaux mondiaux, selon Ole Hansen, responsable de la stratégie matières premières chez Saxo Bank.

« La progression inexorable de l'or est entrée en territoire inconnu après que le prix spot de l'or a franchi pour la première fois la barre des 4 000 $ l'once en Asie, atteignant 4 039 $ avant de se stabiliser, défiant à la fois la remontée du dollar et la prudence renouvelée de la Réserve fédérale quant au rythme des futures baisses de taux », écrit Hansen dans son dernier point. Ce cap marque la fin d'une année de hausse qui a bouleversé la perception du marché des facteurs qui influencent les prix de l'or, et peut-être même de ce que les investisseurs considèrent désormais comme « sûr ».

Hansen a déclaré que le franchissement de la barre des 4 000 $ n'est pas simplement dû aux anticipations de taux ou à la faiblesse du dollar américain.

« Il reflète plutôt une évolution plus profonde de la psychologie des investisseurs et des flux de capitaux mondiaux », a-t-il déclaré.

« Dans un monde de plus en plus fragmenté, la militarisation des marchés, des systèmes de paiement et des réserves de change par l'Occident a érodé la confiance dans les valeurs refuges traditionnelles telles que le dollar américain et les bons du Trésor. Les sanctions, les saisies d'actifs et les inquiétudes quant à la viabilité budgétaire ont poussé les investisseurs, tant institutionnels qu'étatiques, vers des actifs tangibles situés hors du système financier.»

Il considère 2022 comme un tournant : les sanctions occidentales ont gelé les réserves de la banque centrale russe et la Chine a commencé à accroître ses réserves d'or.

« Depuis, les banques centrales ont ajouté plus de 1 000 tonnes d’or à leurs réserves chaque année, soit le rythme le plus soutenu jamais enregistré, tandis que les investisseurs fortunés et institutionnels ont suivi en réinvestissant de nouveau dans l’or physique et les fonds négociés en bourse adossés à des métaux précieux », a-t-il déclaré.

« Il en résulte un marché non plus dominé par des spéculateurs à court terme réagissant aux fluctuations des taux réels, mais par une quête structurelle persistante de sécurité », a déclaré Hansen.

« La corrélation qui définissait autrefois la relation inverse entre l’or et les rendements réels américains s’est nettement affaiblie, soulignant à quel point d’autres forces – politiques, budgétaires et stratégiques – ont pris le dessus.»

Il a souligné que pendant des décennies, l’or a reflété les taux d’intérêt réels américains. « Lorsque les rendements corrigés de l’inflation ont augmenté, l’or a chuté ; lorsqu’ils ont baissé, l’or a rebondi », a-t-il déclaré. La logique était simple : le métal précieux n’offre aucun rendement et, par conséquent, concurrence mal les actifs porteurs d’intérêts. Ce cadre a commencé à s’effriter en 2022, le resserrement monétaire agressif de la Réserve fédérale n’ayant pas réussi à entamer la résilience de l’or.

Même lorsque la Fed a relevé ses taux de 525 points de base en 17 mois, le cours de l’or ne s’est pas effondré, « les achats des banques centrales et la demande chinoise ayant compensé les ventes traditionnelles des gestionnaires d’actifs occidentaux, dictées par les taux d’intérêt.»

Fin 2022, les tentatives répétées de faire passer les prix sous 1 615 USD ont échoué, ouvrant la voie à un rebond qui a culminé avec le franchissement de 2 075 USD en mars 2024, un niveau qui les avait plafonnés pendant trois ans », a noté Hansen. « Une fois ce plafond franchi, la dynamique a repris, renforcée par un flot de nouveaux flux de capitaux provenant des investisseurs institutionnels et particuliers.»

L’or n’a pas baissé les bras depuis ce seuil, et les autres métaux précieux ont depuis rejoint la hausse. « Les gains depuis le début de l'année approchent désormais les 52 %, tandis que l'argent et le platine ont progressé respectivement de 64 % et 86 % », a-t-il déclaré. « Le palladium, bien que moins mis en avant, a progressé de près de 50 %. L'ampleur de ce mouvement ne se limite pas à un seul actif : il signale une rotation vers des réserves de valeur tangibles dans le secteur des métaux précieux.»

Hansen a souligné que la demande chinoise, largement motivée par des préoccupations nationales plutôt que géopolitiques, était la clé de la hausse soutenue de l'or.

« Avec la baisse des prix de l'immobilier pour la première fois depuis une génération, les ménages chinois se sont tournés vers des actifs alternatifs », a-t-il noté. « L'or est devenu un instrument privilégié, renforcé par les campagnes médiatiques d'État vantant son rôle d'investissement sûr. Cette dynamique est amplifiée par la structure du marché de l'or chinois : une fois importé, l'or ne peut être réexporté. Il en résulte un flux à sens unique : une absorption de l'offre mondiale qui resserre les marchés internationaux et limite la pression à la baisse.»

Il a souligné la réouverture demain de la Bourse de Shanghai après les vacances de la Golden Week comme prochain test du sentiment du marché chinois. « Les contrats à terme devraient ouvrir en hausse d'environ 6 %, une évolution qui pourrait insuffler un nouvel élan aux échanges mondiaux », a déclaré Hansen. « La mesure dans laquelle les investisseurs chinois rechercheront des prix plus élevés contribuera à déterminer si cette hausse peut maintenir son rythme actuel ou nécessite une pause à court terme. »

Le cours de l'or au comptant se maintient confortablement au-dessus de 4 000 $ l'once mercredi matin, les creux n'ayant poussé le cours qu'à plusieurs reprises vers 4 030 $.

Le cours de l'or au comptant s'est négocié à 4 043,16 $, soit un gain de 1,48 % sur la séance.

Kitco Media

Ernest Hoffman

..........................................................................................

Toujours plus haut : 4 054 $ en hausse de 1,76 %.

Au passage un grand merci aux " grands humanistes " occidentaux, Biden en tête d'avoir créé les conditions de cette hausse.

Trump, plus malin n'a pas, à ma connaissance, augmenté les sanctions contre la Russie.

|

Répondre

|

A la différence de l'article précédent qui évoqua une fin de hausse, transitoire tout au-moins, celui qui suit est au contraire plutôt positif. Et un peu mieux fourni en arguments, amha.

.......................................................................................................................

Le prix de l'or largement au-dessus de 4 000 $ ; aucun signe avant-coureur ne laisse présager une fin imminente de la hausse record

Kitco Media

Par Jim Wyckoff

Publié :

13:58

Mis à jour :

14:09

(Kitco News) - Le prix de l'or est en forte hausse mercredi en début de séance aux États-Unis, l'or de décembre ayant atteint un nouveau record contractuel à 4 071,50 $. Le cours de l'argent a atteint son plus haut niveau en 14 ans cette nuit et se rapproche de son record d'un peu plus de 50 $. La demande de valeurs refuges, dans un contexte de paralysie du gouvernement américain et d'autres incertitudes géopolitiques, stimule les métaux précieux. L'or a progressé de 53,90 $ en décembre, à 4 059 $. Le cours de l'argent a progressé de 1,155 $ en décembre, à 48,67 $.

La paralysie du gouvernement américain est désormais la quatrième plus longue de l'histoire moderne. La plupart des paralysies du gouvernement fédéral ne durent que quelques heures ou quelques jours. La paralysie actuelle est désormais la quatrième plus longue de l'histoire moderne. Les retards dans les transports aériens américains sont un signe que la paralysie du gouvernement pourrait ne pas durer très longtemps. Selon certaines informations, la dernière paralysie du gouvernement, fin 2018-début 2019, s'est terminée par des retards dans les transports aériens. Apparemment, les législateurs américains des deux bords sont effrayés par la colère des voyageurs/électeurs américains. Bloomberg a signalé que le trafic aérien à destination et en provenance de Chicago et Dallas était perturbé mardi soir en raison de pénuries de personnel causées par la paralysie des services publics, selon les avis de la Federal Aviation Administration (FAA). Les retards à l'aéroport international de Dallas-Fort Worth, plaque tournante principale d'American Airlines Group Inc., ont atteint en moyenne 30 minutes mardi. Après une semaine de paralysie, les contrôleurs aériens et autres personnels essentiels continuent de travailler, même s'ils ne seront payés qu'une fois l'impasse entre Démocrates et Républicains résolue et une résolution trouvée.

Par ailleurs, un autre acteur majeur, la Banque d'Angleterre, affirme que les marchés boursiers sont surévalués. Les valorisations élevées des entreprises d'intelligence artificielle et les remises en cause de l'indépendance de la Réserve fédérale ont alimenté les risques d'une « forte correction des marchés », a déclaré la Banque d'Angleterre aujourd'hui, dans ses plus fortes mises en garde à ce jour. Dans son rapport trimestriel sur la stabilité financière, la banque centrale britannique a indiqué que les valorisations des actifs ont continué d'augmenter et que les écarts de crédit se sont resserrés depuis son rapport de juin, malgré « l'incertitude persistante concernant les perspectives macroéconomiques mondiales ». Les valorisations boursières semblent « tendues », les « entreprises technologiques axées sur l'IA » étant particulièrement vulnérables, notamment si « les attentes concernant l'impact de l'IA deviennent moins optimistes », ont déclaré des responsables, selon le compte rendu de la réunion du Comité de politique financière du 2 octobre, rapporté par Bloomberg. Ce dernier rapport de la Banque d'Angleterre fait suite à des commentaires similaires d'autres personnalités, dont le célèbre trader Paul Tudor Jones, qui a déclaré cette semaine que le marché boursier américain pourrait entrer dans une phase de hausse.

L'indice du dollar américain a atteint son plus haut niveau en neuf semaines, tandis que l'euro s'effondre sur fond de crise politique française. L'USDX a fortement progressé ces trois dernières semaines, atteignant aujourd'hui son plus haut niveau en neuf semaines, tandis que l'euro a atteint son plus bas niveau en deux mois, principalement en raison de la crise politique française qui met l'Union européenne et les marchés européens à rude épreuve. Le Premier ministre français sortant, Sébastien Lecornu, s'est dit optimiste quant à la possibilité de parvenir à un accord permettant la formation d'un nouveau gouvernement sans approuver pleinement une nouvelle proposition de révision d'une loi controversée sur les retraites, a rapporté Bloomberg. L'ancienne Première ministre française Élisabeth Borne s'est déclarée ouverte à une suspension de la loi sur les retraites si cela permettait de stabiliser le pays, ce qui constituerait une concession majeure au Parti socialiste. Lecornu a souligné que l'objectif d'un budget d'ici la fin de l'année « éloigne la perspective d'une dissolution » de l'Assemblée nationale et « nécessite que chacun ait la capacité d'avancer ». Le dollar a bénéficié d'un coup de pouce supplémentaire aujourd'hui, le dollar néo-zélandais ayant chuté à son plus bas niveau en six mois après que sa banque centrale a procédé à une baisse de taux d'intérêt plus importante que prévu et a signalé sa volonté d'assouplir davantage sa politique monétaire.

Les marchés boursiers mondiaux ont affiché des performances mitigées, voire en baisse, durant la nuit. Les indices boursiers américains devraient ouvrir en légère hausse à l'ouverture de la séance new-yorkaise.

Les autres marchés clés extérieurs ont vu aujourd'hui les prix du pétrole brut se raffermir et s'échanger autour de 62,50 dollars le baril. Le rendement de l'obligation de référence du Trésor américain à 10 ans s'établit actuellement à 4,11 %.

Les données économiques américaines, dont la publication est prévue aujourd'hui, incluent l'enquête hebdomadaire sur les demandes de prêts hypothécaires de la MBA.

Techniquement, les haussiers des contrats à terme sur l'or de décembre bénéficient d'un solide avantage technique à court terme. Leur prochain objectif de hausse est de clôturer au-dessus de la solide résistance à 4 100,00 $. Leur prochain objectif de baisse à court terme est de pousser les contrats à terme sous le solide support technique à 3 850,00 $. La première résistance se situe au plus haut record du jour à 4 071,50 $, puis à 4 100,00 $. Le premier support se situe au plus bas de la nuit à 4 005,60 $, puis à 4 100,00 $. Note de marché de Wyckoff : 9,5.

Les haussiers des contrats à terme sur l'argent de décembre bénéficient d'un solide avantage technique à court terme. Leur prochain objectif de hausse est de clôturer au-dessus de la solide résistance technique à 50,00 $. Leur prochain objectif de baisse est de clôturer sous le solide support à 45,00 $. La première résistance se situe au plus haut de la nuit à 48,835 $, puis à 49,00 $. Le support suivant se situe au plus bas de la nuit à 47,53 $, puis à 47,00 $. Note de marché de Wyckoff : 9,0.

Kitco Media

Jim Wyckoff

.................................................................................................................

OR EN $ ENCORE EN HAUSSE DE 1,60 % sur les 4 0458 $

On signale que la bougie est actuellement sur ses plus haut du jour. Pas de, mèche haute, signe de puissance des haussiers, non ?

Amha, pas spécialiste.

|

Répondre

|

Ils ouvrent le parapluie, se fondant sur des périodes passées faisant cependant fi des données fondamentales d'aujourd'hui sensiblement différentes de celles évoquées.

Genre, dans le passé ça s'est passé comme cela, donc les probabilités militent que ça se reproduise.

Sans explications ni analyses plus poussées.

Notons quand même qu'ils ne vont pas jusqu'à évoquer un véritable retournement de tendance, ils n'en ont pas les arguments pour cela. Ils se cantonnent à une possible baisse de 12 % sans aucune autre projection.

On reste sur sa faim.

.......................................................................................................

Le risque de correction du prix de l'or s'accroît avec l'objectif de 4 000 $ qui se profile - Bank of America

Kitco Media

Par Neils Christensen

Publié :

6 oct. 2025 - 19h13

Mis à jour :

6 oct. 2025 - 19h20

(Kitco News) - L'un des plus grands haussiers de l'or à Wall Street commence à se montrer plus prudent alors que le métal précieux se rapproche des 4 000 $ l'once.

L'équipe Matières Premières de Bank of America a été parmi les premières à mettre en avant l'objectif de 4 000 $ en début d'année, affirmant qu'une forte reprise de la demande d'investissement suffirait à l'atteindre.

Cependant, l'objectif étant désormais en vue, l'analyste technique de Bank of America, Paul Ciana, a déclaré que le métal précieux avait atteint une grande partie de son potentiel de hausse et semblait désormais légèrement suracheté.

« De nombreux signaux et conditions techniques à horizons temporels multiples mettent en garde contre un épuisement de la tendance haussière alors que l'or approche des 4 000 $ l'once », a-t-il déclaré. Si tel est le cas, une consolidation ou une correction pourrait suivre au quatrième trimestre. Le suivi de tendance et la gestion du risque privilégient le relèvement des stops, la couverture ou la réduction de certaines expositions longues. Un trader à contre-courant peut envisager des options de vente de 4 à 6 semaines.

Ces commentaires interviennent alors que l'or au comptant s'échange à 3 960 $ l'once, en hausse de près de 2 % sur la journée. Parallèlement, le métal précieux a gagné 50 % depuis le début de l'année, marquant sa meilleure hausse annuelle depuis 1979.

Ciana a souligné que la hausse de cette année est comparable aux principaux marchés haussiers de l'histoire récente. Il a toutefois ajouté que ces marchés haussiers étaient souvent précédés de ventes massives importantes.

Il a souligné qu'entre les plus bas de 2015 et 2020, le prix de l'or a progressé de 85 % avant de subir une forte correction de 15 % en 2022, et que la hausse actuelle a depuis fait grimper les prix de 130 % supplémentaires. Il a toutefois également noté que le dernier cycle haussier de l'or demeure plus modeste que les hausses observées au début des années 2000 et 1970.

« Le boom de 1970-1980 a totalisé +1 725 %, avec une correction en milieu de cycle. La chute de 1980 à 1999 a été d'environ -59 % », a déclaré Ciana. « La progression de 1999-2011 a été d'environ +640 %, avec également une correction en milieu de cycle. Un marché baissier de -38 % a suivi jusqu'en 2015. »

Concernant le potentiel de l'or, Ciana a déclaré que si le rallye haussier actuel correspondait aux gains de 400 % observés après 2015, le prix pourrait franchir la barre des 5 000 $ l'once. Si le marché haussier des années 2000 se confirmait, l'or pourrait se négocier plus près des 7 000 $ l'once.

Ciana a ajouté que, sans exclure ces mouvements, il prévient que la reprise actuelle est déjà mature et pourrait être vulnérable à une correction de milieu de cycle, à l'instar des précédentes phases haussières.

Un schéma technique particulièrement observé par Ciana est l'impressionnante série hebdomadaire de l'or : le métal précieux a clôturé en hausse pendant sept semaines consécutives.

Il a toutefois ajouté que lors des onze précédentes périodes, le prix de l'or était en baisse quatre semaines plus tard.

Ciana suit également de près les moyennes mobiles à long terme de l'or. Il a noté que le métal jaune se situe actuellement environ 21 % au-dessus de sa moyenne mobile à 200 jours, « où les pics sont de plus en plus fréquents ».

Il a également observé que l'or se situe environ 70 % au-dessus de sa moyenne mobile à 200 semaines, « une situation observée seulement trois fois (septembre 2011, mars 2008, mai 2006) ». Enfin, l'or se situe 140 % au-dessus de sa moyenne mobile à 200 mois.

À la baisse, Ciana anticipe un support initial à 3 790 $ et met en garde contre des risques potentiels pouvant atteindre 3 525 $.

Kitco Media

Neils Christensen

|

Répondre

|

Ce que je retiens de ton graph c'est qu'il valide, amha, les données issues du fondamental.

Il n'est pas cependant exclu que le niveau des 4 000 $ soit travaillé par certains.

La clé c'est de savoir où en sont les BC dans leurs objectifs de détention d'Or dans leurs réserves.

|

Répondre

|

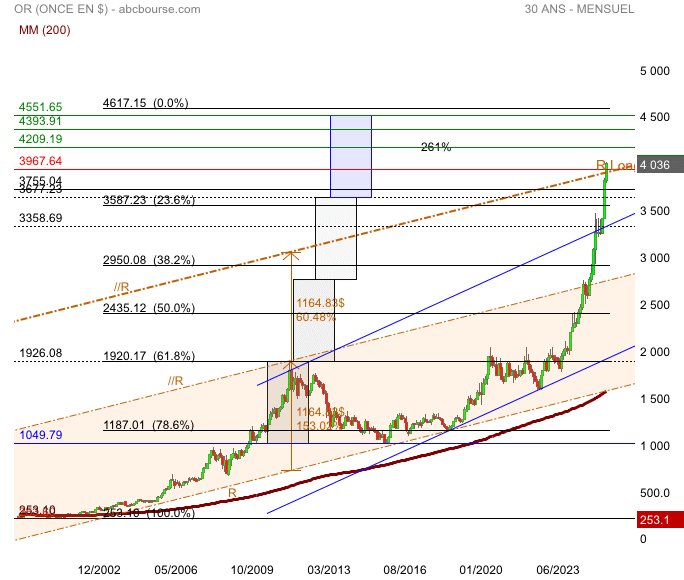

Voici le graphe long terme j’ai vendu ce matin des sicav du CIC avec 150% de bénéfices..

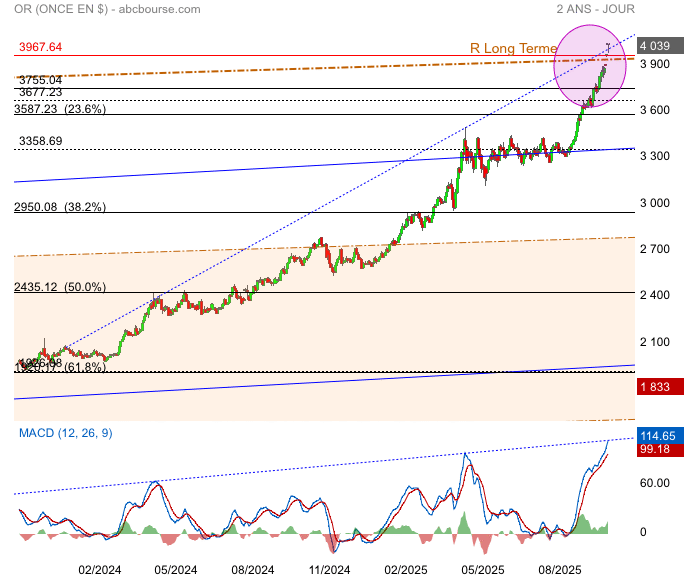

Sur ce graphe on voit le franchissement de R long terme qui était le report du tunnel haussier (Orange) j’ai donc modifié mes prévisions fibonnacci et essaye de prévoir un ratio correct qui validerait 4617

Pour les petits rectangle qui sont le report du range de base 1049-1926 on serait dans l’extension du rectangle ( bleu)

|

Répondre

|

En complément du post précédent :

Dans ce contexte, l'indice MSCI ACWI Select Gold Miners a surperformé l'indice MSCI World Semiconductor & Equipment (un indicateur plus significatif de la tendance de l'IA) depuis décembre 2024. Cette divergence est frappante.

Les sociétés minières ont discrètement généré des rendements supérieurs à ceux des entreprises fournissant des puces pour l'IA, mais l'attention du marché et les valorisations élevées restent concentrées sur les semi-conducteurs. Ce calcul laisse entrevoir des opportunités dans le secteur de l'or.

Des marges qui augmentent avec le métal

Les producteurs d'or sont évalués sur deux critères : les onces produites et le coût de production.

Par exemple, si les coûts de maintien tout compris (ou AISC dans le jargon minier) d'une société minière sont de 1'400 dollars par once et que l'or se vend 3'880 dollars par once, chaque once génère une marge d'environ 2'480 dollars. Dans la mesure où les coûts sont relativement fixes, les revenus miniers évoluent en fonction du cours de l'or. C'est pourquoi une variation de 40 % du cours de l'or peut doubler ou tripler la rentabilité des sociétés minières.

En revanche, les sociétés de semi-conducteurs sont évaluées sur une base très différente. Les investisseurs sont prêts à payer, en moyenne, plus de 53 fois le bénéfice par action pour des leaders tels que Nvidia. Cependant, pour les plus grandes sociétés minières aurifères telles que Newmont (NYSE : NEM) et Barrick (NYSE : B), le marché paie environ 20 fois.

Ce contraste met en évidence l'écart entre les valorisations des entreprises technologiques et celles des entreprises dont l'économie dépend des onces extraites du sol.

La demande est réelle, l'offre est limitée

Les soutiens structurels de l'or sont visibles et mesurables. Les banques centrales ont ajouté plus de 400 tonnes d'or au cours du premier semestre 2025, sous l'impulsion de la Chine, de la Turquie et de l'Inde. Après deux années de sorties régulières, les ETF mondiaux ont inversé la tendance, avec une augmentation des avoirs de plus de 150 tonnes depuis le début de l'année.

Du côté de l'offre, la production minière devrait atteindre un nouveau record d'environ 3'600 tonnes par an, les principaux projets au Mexique, au Canada et au Ghana étant à l'origine de cette augmentation.

Cependant, peu de grands projets sont en passe d'augmenter l'offre avant 2027. Les retards dans l'octroi des permis, le déclin des actifs existants et la géologie des nouvelles découvertes contribuent à maintenir l'offre à un niveau restreint. La rareté est structurelle.

Par ailleurs, chaque nouvelle once doit être extraite du sol à un coût croissant et dans un contexte politique de plus en plus complexe, ce qui rend les projets aurifères autorisés et existants d'autant plus précieux.

Cette combinaison explique pourquoi l'or et les métaux tels que l'argent sont restés proches de leurs niveaux records, même si les rendements des obligations américaines restent élevés. Le rendement des bons du Trésor à 10 ans est toujours supérieur à 4 %, un niveau qui, lors des cycles précédents, aurait pesé lourdement sur les lingots. Pourtant, la demande du secteur public et les flux positifs des ETF ont apporté un soutien constant alors que l'offre minière stagne.

Positionnement et risque de rotation

L'écart de performance entre les sociétés minières et les semi-conducteurs cette année en dit long sur la psychologie des investisseurs.

Comme indiqué ci-dessus, depuis décembre 2024, les sociétés minières ont surperformé les fabricants de puces, mais le positionnement des investisseurs raconte une autre histoire. Les ETF liés aux sociétés minières aurifères, tels que le GDX, ont enregistré des sorties nettes en 2025, alors même qu'ils affichaient des gains à trois chiffres depuis le début de l'année. En revanche, les ETF adossés à l'or ont attiré plus de 35 milliards de dollars de nouveaux flux. Ce déséquilibre souligne la vulnérabilité de la composition des portefeuilles.

Les transactions concentrées finissent par céder la place. Lorsque cela se produit, les capitaux recherchent des actifs durables et générateurs de flux de trésorerie. Les sociétés minières correspondent aujourd'hui à cette description. Pourtant, elles restent peu présentes en dehors des portefeuilles spécialisés. Cette configuration fait écho aux cycles précédents, lorsque les matières premières sous-évaluées attiraient des flux dès que les transactions sur actions commençaient à s'essouffler.

Comment positionner l'or dans votre portefeuille

Il existe de nombreuses façons d'intégrer l'or, l'argent et les sociétés minières dans un portefeuille. Pour certains, cela signifie acheter des métaux physiques, notamment des pièces, des lingots ou des achats en coffre-fort avec une accréditation appropriée et un stockage sécurisé. Pour d'autres, il s'agit d'investir dans des produits cotés qui suivent les cours des lingots avec liquidité et facilité de rotation.

Il y a ensuite les entreprises qui tirent parti des fluctuations de l'or et de l'argent pour amplifier leurs bénéfices, telles que les promoteurs miniers dont les projets sont en cours de réalisation ou les producteurs qui ont la possibilité d'augmenter leurs marges sans prendre de nouveaux risques en matière de coûts.

.............................................................................................................

La hausse de l'Or est-elle assise sur de la pure spéculation ou fait-elle partie intégrante d'un " reset " mondial ?

Une telle " machinerie " au sens noble du terme pourrait-elle se gripper du jour au lendemain ?

Perso, je n'y crois pas.

Or en $ : en hausse de 1,56 % sur les 3 046 $.

|

Répondre

|

jpgrenoble : merci de ta réponse.

………………………..

The show must go on ?

Cependant, un moyen de se prémunir contre l'incertitude temporaire s'est imposé comme le plus efficace. L'or.

L'or a surpassé les 7 Magnifiques (indice des 7 plus grandes entreprises technologiques). Il a déjà enregistré une hausse de près de 50 % depuis le début de l'année, contre 20 %, se négociant à un peu moins de 4'000 dollars l'once. À bien des égards, l'or se cache à la vue de tous.

Parallèlement, l'argent brille également de mille feux et affiche une hausse encore plus importante, d'environ 65 % depuis le début de l'année. L'ampleur des fluctuations de l'or et même de l'argent invite à des comparaisons avec les cycles passés, en 1979, 2011 et 2020. Cependant, le contexte est différent cette fois-ci.

Après une brève accalmie en juillet, les banques centrales ont acheté de l'or à un rythme record, ajoutant 15 tonnes nettes aux réserves mondiales d'or en août.

La Banque nationale du Kazakhstan a mené les achats du mois avec 8 tonnes. La Banque populaire de Chine, la Banque centrale d'Ouzbékistan, la Banque nationale tchèque, la Banque nationale bulgare et la Banque centrale de Turquie ont ajouté 2 tonnes chacune. La Banque populaire de Chine a prolongé sa série d'achats de 10 mois, portant le total de ses réserves d'or à plus de 2'300 tonnes, soit 7 % des réserves internationales.

Dans le même temps, l'offre des nouvelles mines est stable et les prix de l'or augmentent, même si les rendements des obligations américaines à 10 ans restent supérieurs à 4,10 %.

………………………………….

Le problème, le gros problème est de savoir quelle utilisation vous allez faire de votre argent quand vous avez coché toutes les cases ?

Quel est le secteur où les nuages noirs s’amoncellent le moins ?

Alors la réponse n’est-elle pas dans la question?

|

Répondre

|

Bonjour Mitte

Techniquement le cours a franchi R long terme d’ailleurs gap sur se seuil. , nous sommes sur le haut du tunnel haussier CT , coïncidant avec l’oblique du MACD , comme indiqué je viens de vendre 50% de ma position et je surveille tout retournement sinon je me laisse porter sur le prochain objectif 4209

|

Répondre

|

2 bases US à portée de tir de l’Iran évacuées en Irak, avions ravitailleur US déplacés sur le MO.

De sources merlocks averties ça pourrait indiquer qu’ils devraient pas trop tarder à faire tourner la boule à facettes.

Cryptos et or devraient être considerees comme refuges... ou pas

|

Répondre

|

On surfe sur la géante vague aurifère comme les pros surfent sur les déferlantes de Zanare au Portugal 🇵🇹

jpgrenoble : alors tu as vendu ? 😉

Ou cela va-t-il s’arrêter ?

Il faut le demander aux Banques Centrales DU NOUVEAU MONDE ( éventuellement celles d’Europe de l’Est ).

Idem, est-ce que le nouveau monde voudra et osera s’attaquer de front au dollar ?

Au-dessus des 4 030 $ !!!!!!!

|

Répondre

|

Cette fois-ci, c’est au comptant.

On est est au-dessus des 4 000 $ l’once.

Ça pourrait encore s’accélérer si de grosses sorties des T-bonds us avaient lieu.

Les 10 000 $ pourraient être tapés,

Vous aurez noté que plus ça grimpe et plus la vitesse de la hausse s’accélère.

|

Répondre

|

4 900 $ pour Goldman Sachs d'ici au 2 ème trimestre 2026.

Qui dit mieux ?

L'objectif est prudent, non ?

........................................................................................................................

Goldman Sachs anticipe désormais un cours de l'or à 4 900 $ d'ici le deuxième trimestre 2026, grâce à la hausse des ETF et à la demande soutenue des banques centrales.

Kitco Media

Par Ernest Hoffman

Publié :

15:18

Mis à jour :

15:38

La banque d'investissement s'attend à ce que ces gains supplémentaires soient alimentés par de solides entrées de capitaux sur les fonds négociés en bourse (ETF) occidentaux et des achats soutenus des banques centrales.

« Nous estimons que les risques pesant sur notre prévision révisée du cours de l'or restent globalement orientés à la hausse, car la diversification du secteur privé sur le marché de l'or relativement restreint pourrait faire grimper les positions dans les ETF au-delà de notre estimation implicite des taux », ont écrit les analystes de Goldman. La banque s'attend à ce que les positions dans les ETF occidentaux augmentent, la Réserve fédérale abaissant son taux directeur de 100 points de base d'ici le deuxième trimestre 2026.

Goldman Sachs prévoit également des achats moyens de 80 tonnes par les banques centrales en 2025 et de 70 tonnes en 2026, et a indiqué que les banques centrales des marchés émergents devraient continuer à diversifier leurs réserves, en abandonnant le dollar américain et en investissant dans l'or.

Le cours de l'or au comptant a progressé de 52 % depuis le début de l'année, porté par les achats importants des banques centrales, la demande accrue d'ETF adossés à l'or, la faiblesse du dollar et l'intérêt croissant des investisseurs particuliers cherchant à se protéger contre les tensions commerciales et géopolitiques.

« En revanche, les positions spéculatives plus risquées sont restées globalement stables. Suite à la forte hausse de septembre, le niveau des ETF occidentaux a désormais pleinement rattrapé notre estimation implicite des taux américains, ce qui suggère que la récente vigueur des ETF n'est pas excessive », ont déclaré les analystes.

Le 1er octobre, Goldman Sachs Research, dirigé par l'analyste Lina Thomas, a annoncé que le prix de l'or progresserait de 6 % supplémentaires d'ici mi-2026, la nouvelle demande de groupes d'acheteurs clés propulsant le métal jaune vers de nouveaux records.

Selon eux, ces nouvelles prévisions sont motivées par « une forte demande structurelle des banques centrales et l'assouplissement de la Réserve fédérale américaine (qui soutient la demande d'or des ETF) ».

Selon les analystes, les acheteurs d'or se répartissent en deux grands groupes. « Les acheteurs par conviction ont tendance à acheter le métal jaune de manière constante, quel que soit le prix, en fonction de leur vision de l'économie ou pour se couvrir contre les risques », précisent-ils. « Il s'agit notamment des banques centrales, des fonds négociés en bourse (FNB) et des spéculateurs. Leurs flux, guidés par leurs thèses, déterminent l'orientation des prix. »

« En règle générale, chaque tranche de 100 tonnes d'achats nets de ces investisseurs par conviction correspond à une hausse de 1,7 % du prix de l'or », notent-ils.

En revanche, les acheteurs opportunistes, notamment les ménages des marchés émergents, n'entrent sur le marché que lorsqu'ils estiment que le prix est juste. « Ils peuvent offrir un plancher sous les prix à la baisse et une résistance à la hausse », précisent les analystes.

Selon les prévisions immédiates de Goldman Sachs Research sur l'activité des banques centrales, celles-ci ont acheté moins d'or en juillet que la moyenne mensuelle pour 2025. « Les banques centrales ont acheté 64 tonnes d'or par mois cette année, ce qui est inférieur aux 80 tonnes prévues par Goldman Sachs Research », indique le rapport.

« Cela correspond à la tendance saisonnière », a déclaré Thomas. « Les achats des banques centrales ont tendance à ralentir en été et à s'accélérer à nouveau à partir de septembre. Mais cette tendance saisonnière conforte nos perspectives inchangées concernant les banques centrales.»

« Parallèlement, le positionnement spéculatif sur les marchés dérivés par les grands investisseurs, comme les fonds spéculatifs, semble nettement haussier sur l'or », note le rapport. « Le montant des positions longues nettes sur l'or sur le marché des contrats à terme et des options COMEX atteint son 73e percentile depuis 2014, les spéculateurs augmentant leurs positions longues pariant sur une hausse du prix de l'or. » Image teaser

Goldman Sachs Research avait alors déclaré que le prix de l'or était plus susceptible de dépasser les 4 000 $ prévus par ses analystes que de les sous-évaluer. Cependant, l'augmentation des positions longues sur l'or, qui constituent un pari sur une hausse des prix, « augmente le risque de replis tactiques », car les paris nets des spéculateurs sur l'or ont tendance à revenir à la moyenne au fil du temps, a expliqué Thomas.

Le 26 septembre, Goldman Sachs Research a conseillé aux investisseurs de diversifier leurs placements en matières premières comme l'or afin de se protéger contre les risques extrêmes inattendus des marchés financiers.

« Les portefeuilles actions-obligations ne sont pas bien protégés contre une croissance économique stagnante et une inflation élevée dans deux situations en particulier : lorsque l’incertitude politique mondiale est élevée (par exemple, lorsque les marchés débattent de la capacité de la banque centrale à contenir l’inflation) et lorsque l’économie est frappée par un choc d’offre (comme une interruption soudaine des approvisionnements énergétiques) », indique le rapport. « Par exemple, le prix de l’or a bondi dans les années 1970, les dépenses publiques importantes du gouvernement américain et la crédibilité réduite de la banque centrale ayant alimenté l’inflation.»

« L’or a bondi, les investisseurs recherchant des valeurs en dehors du système », écrit Thomas dans le rapport.

Les matières premières ont également été parmi les rares actifs à progresser en termes corrigés de l’inflation lorsque l’approvisionnement en gaz russe vers l’Europe a été interrompu en 2022. Goldman Sachs Research a constaté que sur une période de 12 mois où les actions et les obligations affichaient des rendements réels négatifs, les matières premières ou l’or affichaient des performances positives.

Les matières premières peuvent également protéger les portefeuilles contre la volatilité des échanges commerciaux. Thomas souligne que l'offre de matières premières est de plus en plus concentrée et que les pays utilisent leur contrôle sur les ressources comme levier géopolitique.

« L'utilisation croissante des matières premières comme levier pourrait renforcer les avantages de la diversification des portefeuilles », a déclaré Thomas.

Kitco Media

Ernest Hoffman

|

Répondre

|

Forum de discussion Or (once en $)

202510091505 756850

Suivez les marchés avec des outils de pros !

Suivez les marchés avec des outils de pros !