Et à la fin il ne restera plus que l'OR. - Page 20

Cours temps réel: 4 004,14 0,59%| Cours | Graphes | News | Analyses et conseils | Cotations des matières premières | Historiques | Forum |

https://youtu.be/xT9XmvnOjFg?si=MYuN8mwRIS3se0w4

Histoire d'O

|

Répondre

|

L'Or en € prend plus de 1 % de hausse.

Achats continus par des BC et d'autres opérateurs ?

Conséquences de la pénétration pendant 12 minutes de l'espace aérien estonien par 3 MIG 31 russes ?

Le ministère estonien des Affaires étrangères a dénoncé vendredi la violation "d'une audace sans précédent" de l'espace aérien de ce pays balte, membre de l'UE et de l'Otan, par trois avions de combat russes.

L'incursion a eu lieu au-dessus du golfe de Finlande, où trois avions de chasse MIG-31 de la Fédération de Russie sont entrés dans l'espace aérien estonien (...) et y sont restés pendant un total de 12 minutes", a indiqué le ministère dans un communiqué.

"La Russie a déjà violé l'espace aérien estonien à quatre reprises cette année, ce qui est en soi inacceptable. Mais l'incursion d'aujourd'hui, impliquant trois avions de chasse (...) est d'une audace sans précédent", a déclaré le chef de la diplomatie estonienne Margus Tsahkna cité dans le communiqué.

Sanctions politiques et économiques exigées

"De tels actes ne peuvent être tolérés et doivent être sanctionnés par des mesures politiques et économiques rapides", a encore déclaré le ministre sur X.

Le ministère estonien a indiqué avoir convoqué le chargé d'affaires de l'ambassade de Russie pour protester contre cette violation.

"Cela marque la troisième violation de l'espace aérien de l'UE en quelques jours et accroît encore les tensions dans la région", déclare sur X la cheffe de la diplomatie européenne Kaja Kallas. Elle dénonce une "provocation extrêmement dangereuse".

"Cela marque la troisième violation de l'espace aérien de l'UE en quelques jours et accroît encore les tensions dans la région", a-t-elle déclaré sur X.

Chronologie des faits antérieurs

Les violations précédentes ont eu lieu le 13 mai, le 22 juin et le 7 septembre.

Les pays baltes, tous soutiens fermes de l'Ukraine, mais ne disposant pas de leur propres avions de combat, ont confié la police de leur ciel à d'autres alliés de l'Otan qui assument cette tâche à tour de rôle. Depuis août, la mission est assurée par l'aviation italienne.

afp/miro

...............................................................................................

Depuis août, la mission est assurée par l'aviation italienne.

afp/miro

Vladimir teste Giorgia, elle qui ne veut absolument pas envoyer des troupes au sol italiennes en Ukraine.

Quoiqu'il en soit ça chauffe.

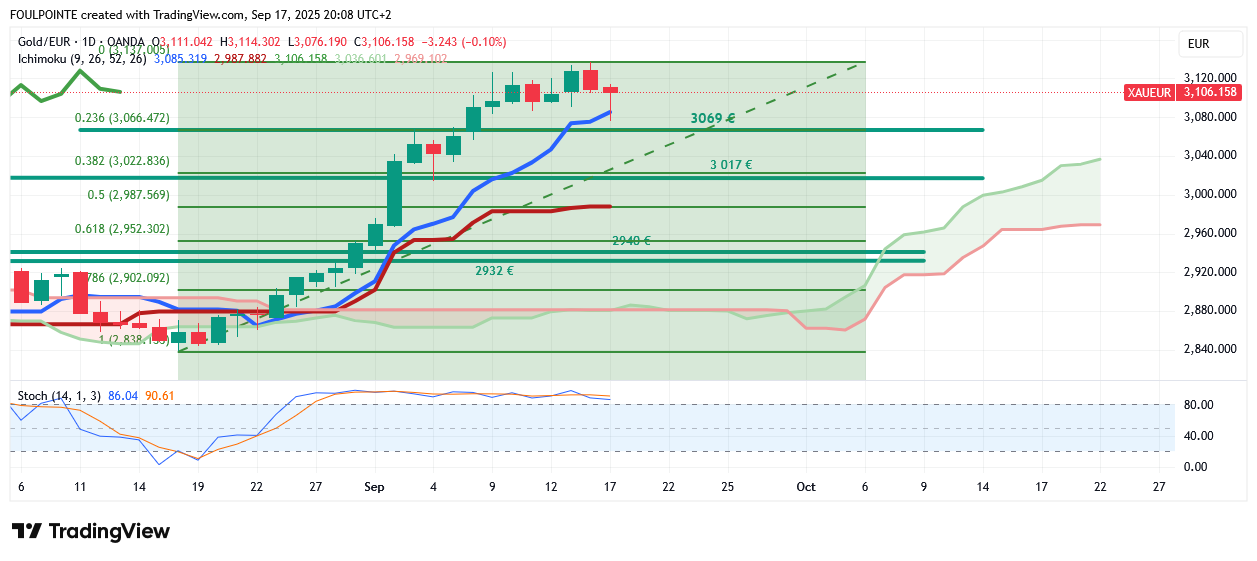

On revient sur les 3127 €. Si on les casse à la hausse et que la semaine prochaine la kijun vient refermer la zone tenkan.kijun, l'Or remettrait-elle en route son moteur à distorsion ?

😏😂

|

Répondre

|

De petites prises de bénéfices qui n'altèrent en rien la tendance de fond.

...............................................................................................................................

Prise de bénéfices sur l'or, mais l'incertitude autour de la Fed soutient la tendance haussière à long terme - Metals Focus

Kitco Media

Par Neils Christensen

Publié :

18 sept. 2025 - 21h10

Mis à jour :

18 sept. 2025 - 21h15

(Kitco News) - Le marché de l'or connaît une prise de bénéfices significative, les économistes qualifiant la dernière décision de la Fed de cycle de relance prudent. Néanmoins, une société de recherche affirme que l'or reste en tendance haussière à long terme.

Mercredi, la Fed a abaissé ses taux de 25 points de base et a indiqué une nouvelle baisse d'ici fin d'année. Les économistes ont cependant estimé que cette décision était inférieure aux attentes d'une action plus agressive.

Les analystes de Metals Focus ont noté que les prévisions de la Fed ne prévoient qu'une seule baisse de taux l'année prochaine. En revanche, l'outil FedWatch du CME prévoit une baisse de plus de 100 points de base d'ici fin 2025.

« La déclaration du FOMC étant conforme aux attentes du marché, une prise de bénéfices technique à court terme sur l'or n'est pas surprenante », a déclaré Metals Focus jeudi.

Les analystes ont toutefois souligné que la hausse du prix de l'or était due à plus que la politique monétaire à court terme.

« Le contexte macroéconomique et géopolitique reste favorable à l'investissement et au prix de l'or. Les achats sur les replis devraient donc se poursuivre, contribuant à faire atteindre à l'or de nouveaux sommets historiques jusqu'en 2026. Même avec des prévisions légèrement plus prudentes pour 2026-2027, de nouvelles baisses de taux sont attendues », ont-ils déclaré.

Le directeur général de Metals Focus, Philip Newman, a déclaré à Kitco News, avant la décision de mercredi, qu'un risque majeur non pris en compte était la pression politique sur l'indépendance de la Fed. Depuis le début de son nouveau mandat, le président Trump a constamment pressé la Fed de baisser les taux. Cet été, il a plaidé pour une réduction de 300 points de base, ce qui aurait ramené le taux directeur à environ 1 %.

Trump a également tenté de destituer Lisa Cook, membre du conseil de la Fed, suite à des allégations de fraude hypothécaire. Mme Cook n'a fait l'objet d'aucune accusation et le différend est désormais devant les tribunaux américains.

Lors de la décision de mercredi, le candidat de Trump, Stephen Miran, a été le seul à voter contre, préférant une baisse de 50 points de base.

Les économistes préviennent que le dollar pourrait souffrir si les marchés perçoivent la Fed comme un simple bras armé de la Maison-Blanche.

« L'indépendance de la Fed est un facteur d'incertitude majeur, et ce scénario n'est pas intégré dans les prévisions du marché », a déclaré Newman. « Si l'indépendance de la Fed n'est pas préservée, cela pourrait affaiblir le dollar américain. Interroger le rôle du dollar comme monnaie de réserve mondiale est peut-être exagéré, mais des questions seront soulevées. »

Bien que la demande des banques centrales ait ralenti cet été, Newman prévoit que les réserves continueront de croître à mesure que les banques diversifient leurs portefeuilles en s'éloignant du dollar. Il a ajouté que si la Fed cédait à la pression politique, les risques d'inflation pourraient s'amplifier – un scénario favorable à l'or.

Les analystes de Metals Focus sont d'accord : des taux bas et une inflation croissante entraîneraient une baisse des taux réels, réduisant ainsi le coût de détention d'or, un actif sans rendement.

Kitco Media

Neils Christensen

|

Répondre

|

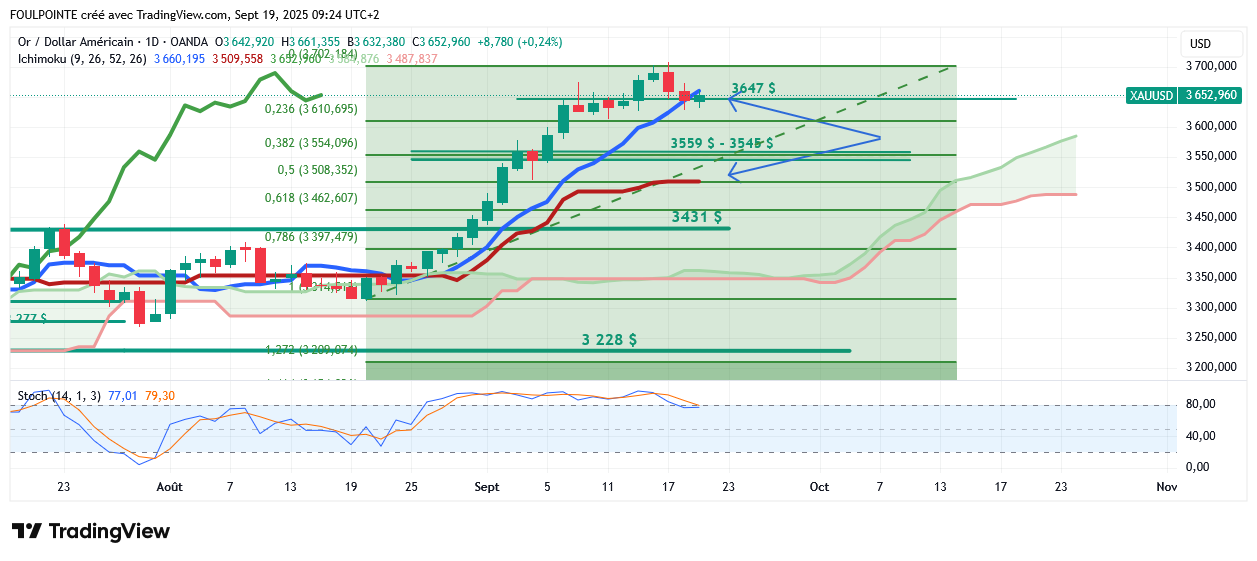

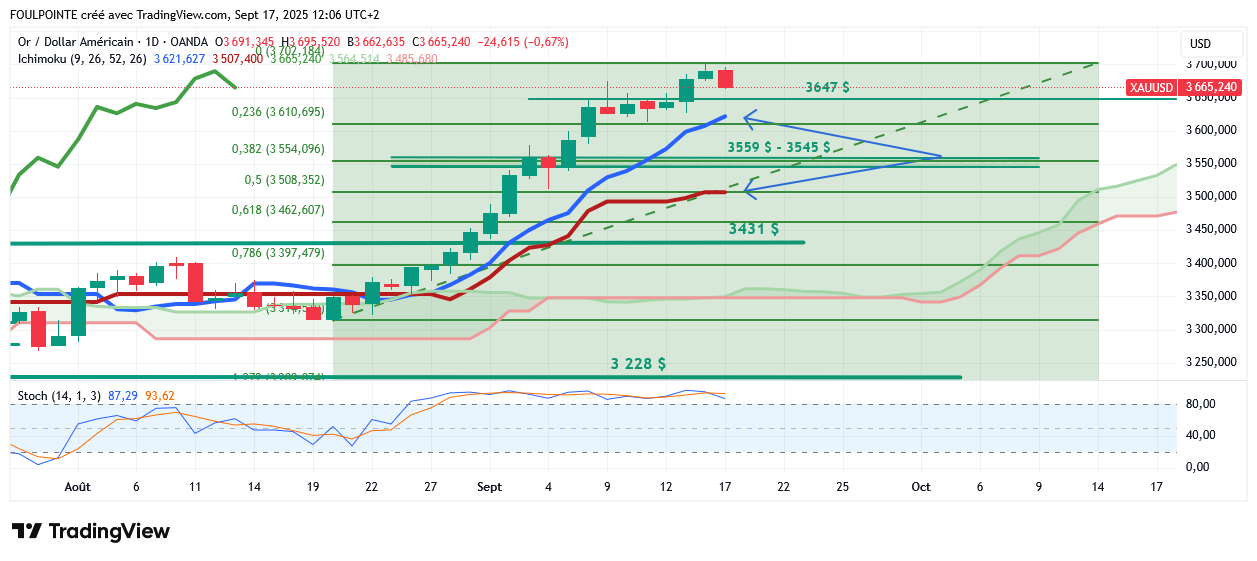

Mêmes commentaires pour l'Or en $ que ceux faits au post précédent pour sa sœur en €.

|

Répondre

|

Tout va bien.

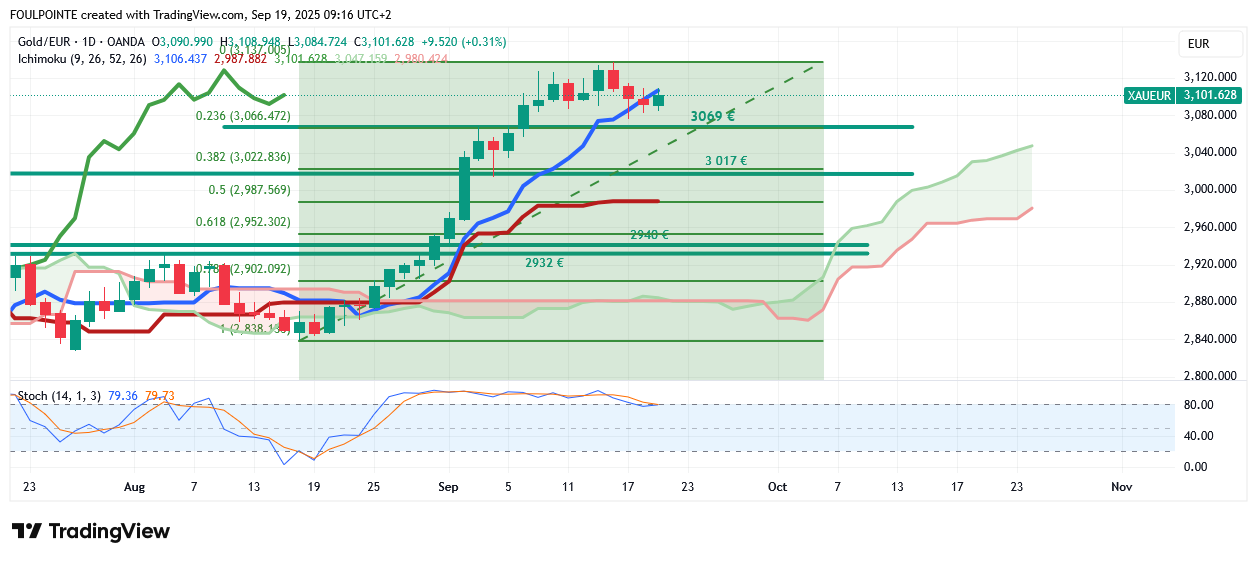

L'Or en € et en ut jour respire tout doucement. On discute gentiment avec la tenkan et on n'a même pas effleuré les 23,60 % du fibo.

La STO toujours en surachat depuis le 26 août, l'Or poursuit son voyage interstellaire.

La semaine prochaine la kijun va doucement commencer à remonter, fermant ainsi la zone tenkan/kijun, renforçant ainsi l'actuel trend haussier. Sous les réserves d'usage.

|

Répondre

|

Goldman Sachs prévient que si l’indépendance de la Fed est compromise et que seulement 1 % des 27 000 milliards de dollars du marché du Trésor s’oriente vers l’or, le prix pourrait grimper en flèche jusqu’à 5 000 dollars l’once.

N’attendons pas trop ?

|

Répondre

|

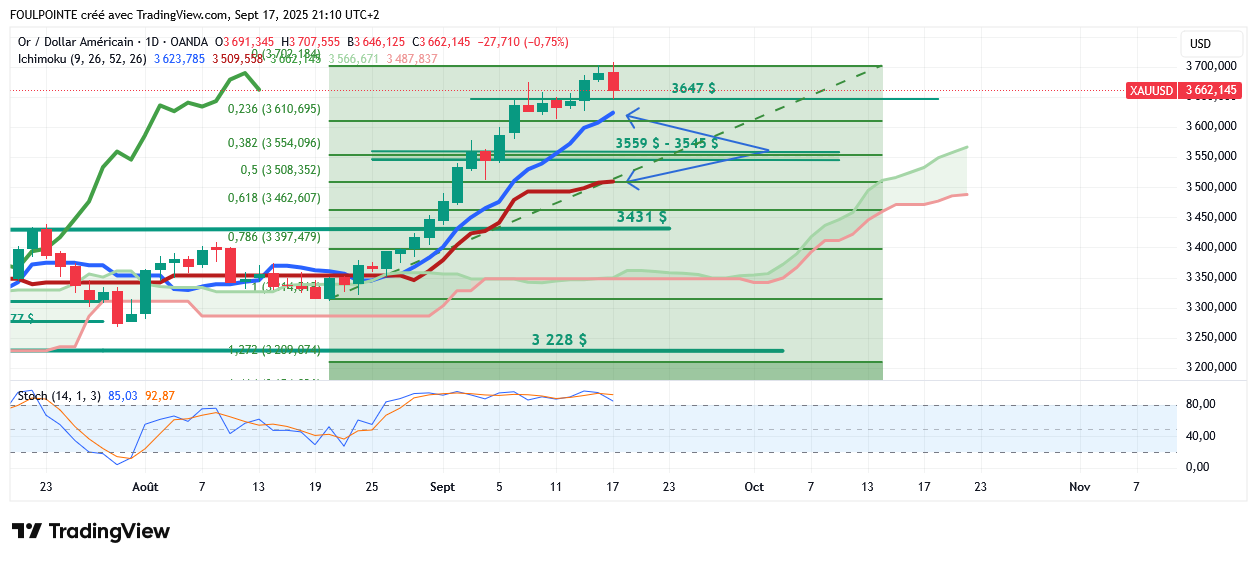

Que se passa ?

Powell prend sa décision, l'Or grimpe et tape les 3 707 $, nouveau plus haut de tous les temps en dollars courants tout au-moins.

Puis l'Or retombe de plus de 1 % sur les 3 646 $ avant de se reprendre légèrement.

Explications ?

On en propose deux, assez classiques :

- les opérateurs ont acheté la rumeur et vendent la nouvelle,

- le discours de Powell post décision et ses réponses aux pointures présentes les auraient peut-être laissés sur leur faim.

De toutes les façons il fallait respirer et voilà une bonne occasion et d'autre part, rien n'a changé, les BC n'ont, amha, pas atteint le % d'Or dans leurs réserves qu'elles se sont fixées.

En baisse de 0,75 % sur les 3 662 $. A souligner : on a fait, avant de remonter, un plus bas sur les 3 646 $, pile poil sur le 1er support à 3 647 $.

|

Répondre

|

On avait écrit qu'il nous paraissait que l'Asie était plutôt vendeuse. C'était apparemment bien le cas. Dixit l'article ci-dessous.

On avait aussi écrit que les prix de l'Or monteraient jusqu'au moment où les BC auraient atteint le % d'Or dans leurs réserves qu'elles se seraient fixées.

" « La BPC a annoncé son dixième achat mensuel consécutif d'or, ajoutant 1,9 tonne à ses réserves totales en août », a noté Jia. « L'or représente désormais 7 % des réserves de change totales de la Chine, soit 2 302 tonnes.»"

On sait que la Pologne a fixé le sien à .... 30 %, que la SOC GEN l'a fixé à 10 % .... et la Chine n'en est qu'à 7 % .....

Je vous laisse tirer vos propres conclusions.

....................................................................................................................

Le marché de l'or chinois a connu des liquidations d'ETF et de faibles volumes de contrats à terme en août, alors que les actions ont bondi, mais les ventes et les importations de bijoux ont rebondi – World Gold Council

Kitco Media

Par Ernest Hoffman

Publié :

17:33

Mis à jour :

17:40

(Kitco News) – Le marché chinois de l'or a connu des liquidations d'actions physiques et d'ETF, ainsi qu'une baisse des volumes de contrats à terme, les investisseurs ayant réservé leurs bénéfices sur les métaux précieux pour se tourner vers des actions en hausse. Cependant, le rebond de la demande de bijoux et la hausse des importations, combinés à la poursuite de la hausse des prix, sont de bon augure pour la demande d'investissement, selon Ray Jia, directeur de recherche Chine au World Gold Council (WGC).

M. Jia a noté que l'or a enregistré un nouveau mois de forte hausse des prix en août. « Cela est principalement soutenu par des anticipations d'inflation plus élevées, l'intensification des anticipations d'une baisse des taux de la Fed et la faiblesse persistante du dollar », a-t-il déclaré. « Parallèlement, la persistance des risques géopolitiques et commerciaux a également contribué à la hausse de l'or ce mois-ci.»

Les prix élevés ont toutefois continué de peser sur la demande de gros, qui a enregistré une baisse mensuelle de 9 tonnes à 85 tonnes le mois dernier. « Cela représente une baisse de 17 tonnes en glissement annuel, le mois d'août le plus faible depuis 2010. Le niveau record du prix de l'or a maintenu la demande de tonnage à un niveau bas depuis le début de l'année 2025 par rapport aux années précédentes », a-t-il déclaré.

Jia a souligné que cette baisse mensuelle s'inscrivait également à contre-courant de la tendance saisonnière, la demande reprenant généralement vers la fin du troisième trimestre. « Des échanges avec des acteurs du secteur ont indiqué que la faiblesse de la demande d'or en gros en août était principalement due à la faiblesse des ventes de lingots et de pièces, les investisseurs se concentrant sur la hausse des actions », a-t-il expliqué. « Parallèlement, l'absence de tendance claire du prix de l'or pendant la majeure partie du mois d'août a également conduit les investisseurs à rester sur la touche. »

« Le ralentissement de l'investissement a éclipsé l'amélioration des activités de réapprovisionnement des bijoutiers, dans le contexte de la Saint-Valentin chinoise, et la stabilité des prix pendant la majeure partie du mois d'août », a-t-il ajouté.

Les investisseurs chinois ont également continué de vendre des ETF sur l'or, réalisant des bénéfices sur le métal précieux pour se tourner vers les marchés boursiers en pleine effervescence.

« Les ETF or chinois ont enregistré un nouveau mois de sorties de capitaux, perdant 6 milliards de RMB (834 millions de dollars US) en août », a écrit Jia. « La hausse du prix de l'or n'a pas suffi à compenser ces sorties, ce qui a entraîné une baisse de 2 % en glissement mensuel de l'actif total sous gestion (AUM) des ETF or chinois, qui s'élève désormais à 148 milliards de RMB (21 milliards de dollars US). Parallèlement, les avoirs ont chuté de 7,7 t pour s'établir à 189 t.»

« À l'instar des facteurs ayant pesé sur les ventes de lingots mentionnés précédemment, la forte performance des actions – l'indice boursier CSI300 a bondi de 10 % en août, son meilleur mois depuis septembre 2024 – et les fluctuations du prix de l'or pendant la majeure partie du mois d'août ont également pesé sur la demande d'ETF or », a-t-il ajouté. Les volumes de transactions sur contrats à terme sur l'or à la Bourse de Shanghai (SHFE) ont également diminué en août, reculant de 26 % en glissement mensuel pour atteindre 231 tonnes par jour, tout en restant supérieurs à la moyenne quinquennale de 216 tonnes. « La forte hausse des volumes sur le marché boursier (graphique 4) et la faible volatilité du prix de l'or ont également atténué l'intérêt des traders sur les contrats à terme », a déclaré Jia.

Les prix élevés n'ont pas dissuadé la Banque populaire de Chine (BPC) d'intensifier ses achats de lingots souverains le mois dernier.

« La BPC a annoncé son dixième achat mensuel consécutif d'or, ajoutant 1,9 tonne à ses réserves totales en août », a noté Jia. « L'or représente désormais 7 % des réserves de change totales de la Chine, soit 2 302 tonnes.»

Les achats officiels d'or de la Chine s'élèvent désormais à 22,7 tonnes depuis le début de l'année.

Les importations ont également rebondi par rapport à juillet, la période la plus récente pour laquelle des données sont disponibles.

« Les importations d'or de la Chine ont atteint 89 tonnes en juillet, selon les dernières données des douanes chinoises, soit une hausse de 50 tonnes sur un mois et de 53 tonnes sur un an », a-t-il déclaré. « Nous pensons que l'anticipation par les importateurs d'une hausse de la demande d'or en gros vers la fin du troisième trimestre et les primes positives sur le prix local de l'or au cours du mois ont encouragé les importations. »

Concernant l'avenir, Jia a déclaré que malgré le récent ralentissement, le WGC s'attend à un rebond de la demande d'investissement en or grâce à la nouvelle hausse du prix de l'or.

« Les détaillants de bijoux pourraient intensifier leurs efforts de réapprovisionnement pour la fête nationale début octobre », a-t-il ajouté. « Les différents salons de la bijouterie en septembre tendent également à soutenir la demande en gros. »

Kitco Media

Ernest Hoffman

....................................................................................

Petite baisse de l'Or en € : - 0,10 % sur les 3106 €

|

Répondre

|

SOC GEN voit " la vie en Or "

......................................................................................

La Société Générale prend une position maximale de 10 % sur l'or avant le nouveau cycle d'assouplissement de la Fed.

Kitco Media

Par Neils Christensen

Publié :

15:11

Mis à jour :

15:23

(Kitco News) - Une grande banque d'investissement cherche à accroître son exposition à l'or comme couverture de protection, alors que la Réserve fédérale se prépare à relancer son cycle d'assouplissement malgré des pressions inflationnistes toujours élevées.

Mercredi, les analystes de la Société Générale ont annoncé un ajustement de leur position sur l'or dans le cadre de la stratégie trimestrielle de portefeuille multi-actifs. Après avoir maintenu sa position à 7 % pendant environ un an, la banque a augmenté son exposition à l'or à 10 % du portefeuille total.

Ce changement intervient alors que la banque se défait d'une position de 3 % sur le marché pétrolier, établie avant le troisième trimestre.

« La Fed assouplit ses taux dans un contexte d'inflation élevée et persistante. Nous renforçons notre protection : i) en portant notre surpondération sur l'or à la surpondération maximale (+3 points de pourcentage à 10 %), l'or étant désormais la seule exposition directe aux matières premières dans le portefeuille multi-actifs ; et ii) en maintenant les obligations américaines indexées sur l'inflation au niveau maximum de 5 % », indiquent les analystes dans le rapport.

La banque a souligné sa surpondération constante de l'or depuis fin 2022.

Pour les trois derniers mois de l'année, la Société Générale anticipe un prix moyen de l'or autour de 3 825 dollars l'once, et autour de 4 128 dollars l'once l'année prochaine.

« Du point de vue de la répartition des actifs, nous avons analysé l'or dans un contexte de remise en cause de la domination du dollar américain. Les principaux moteurs de son développement restent intacts », ont déclaré les analystes.

Ils s'attendent à ce que le prix de l'or reste bien soutenu, la baisse des taux d'intérêt et la forte inflation faisant baisser les rendements réels, augmentant la demande d'or comme réserve de valeur alternative.

Parallèlement, les analystes ont indiqué que la tendance mondiale actuelle à la diversification, loin du dollar américain, fait du métal précieux un actif monétaire important. Ils ont ajouté qu'ils ne s'attendent pas à ce que la hausse des prix constitue un obstacle à de nouveaux achats des banques centrales.

« Les banques centrales continuent de considérer l'or comme un actif stratégique pour la diversification et la gestion des réserves et ont maintenu leurs achats malgré les niveaux de prix élevés », ont déclaré les analystes.

L'exposition accrue à l'or intervient alors que la banque redevient pessimiste sur le pétrole. Elle a saisi une opportunité tactique au troisième trimestre, anticipant un soutien des prix de l'énergie par l'incertitude géopolitique.

« Sur les marchés pétroliers, les risques géopolitiques n'ont pas disparu ; ils ont simplement été largement relégués au second plan par rapport aux fondamentaux, qui ont pris le dessus », ont déclaré les analystes.

D'ici la fin de l'année et jusqu'en 2026, la Société Générale anticipe une faible demande et une offre croissante qui pèseront sur les prix du pétrole.

« Nous maintenons nos prévisions de prix du Brent à 60 $/baril pour fin 2025 et 52 $/baril pour fin 2026 », ont indiqué les analystes.

Au-delà des matières premières, la Société Générale n'a procédé qu'à de légers ajustements à son portefeuille global, anticipant une baisse des taux d'intérêt par la Réserve fédérale, tandis que l'économie américaine restera relativement stable.

« L'histoire montre qu'une Fed plus conciliante stimule clairement les actions mondiales, et pas seulement les actions américaines (+2 pb à 27 % du portefeuille total) – d'où notre réinvestissement des liquidités (-5 pb à 5 %) », ont déclaré les analystes.

Kitco Media

Neils Christensen

............................................................................................

Toute, toute petite respiration : or en $ en légère baisse de 0,15 % sur les 3684 $

|

Répondre

|

Pas terribles les stats sur l'immobilier aux usa :

14:30 USD Permis de construire (Août) 1,312M 1,370M 1,362M

14:30 USD Permis de construire (Mensuel) (Août) -3,7% -2,2%

14:30 USD Mises en chantier (Mensuel) (Août) -8,5% 3,4%

14:30 USD Mises en chantier (Août) 1,307M 1,370M 1,429M

|

Répondre

|

Interlude.

Du " genre " ( terme à la mode, hein ? ) " Jean qui rit et Jean qui pleure "

Rehaussement de la notation du Portugal. Fitch et S and P ont relevé la note du Portugal !

FITCH :

La décision de l'agence de notation financière Fitch de relever la note du Portugal à A est une "reconnaissance du travail" accompli par le gouvernement, les familles et les entreprises, a déclaré le ministère des finances dans un communiqué.

Dans la déclaration, publiée après la révision à la hausse de la note du Portugal par l'organisation, le ministère des finances a déclaré que "cette décision est une nouvelle réussite pour le Portugal et une reconnaissance du travail accompli par le gouvernement, les familles et les entreprises pour promouvoir la croissance économique, assurer l'équilibre des comptes publics et parvenir à une réduction durable de la dette publique".

Le ministère note qu'il s'agit de "la deuxième révision à la hausse de la note du Portugal en seulement deux semaines", et que "fin août, Standard & Poor's (S&P) a également relevé la note de la dette de "A" à "A+"", souligne-t-il.

"Étant donné que la notation est cruciale pour la façon dont le pays est perçu par les investisseurs étrangers et pour ses coûts de financement, ce deuxième relèvement est une excellente nouvelle pour le Portugal et le peuple portugais".

Le gouvernement a également déclaré que Fitch a noté que "le Portugal est l'un des pays qui a réussi à réduire le plus sa dette publique, parmi ceux qui ont été analysés, tout en maintenant une politique fiscale prudente et une croissance robuste".

L'agence a également souligné que "le pays a enregistré de meilleures performances fiscales que ses pairs" et que "la réduction de la dette extérieure et les perspectives de l'économie portugaise, avec une croissance supérieure à la moyenne de la zone euro en 2026 et 2027", sont également soulignées de manière positive.

Fitch a cité plusieurs raisons pour relever la note du Portugal, notamment la poursuite de la réduction de la dette, une situation budgétaire équilibrée, la réduction des déficits à partir de 2026, l'augmentation des exportations et la résilience de la croissance.

S&P

L'agence de notation S&P a relevé la note du Portugal à « A+ », mais les perspectives sont passées de positives à stables.

La note a été révisée lors de la révision périodique des notations, et le résultat a été inattendu par les analystes de marché, après que l'agence ait relevé la note du Portugal en février.

« Malgré un environnement commercial et géopolitique très incertain, le Portugal devrait afficher des excédents modérés et continuer d'améliorer ses indicateurs financiers extérieurs, caractérisés par un désendettement économique significatif », a noté l'agence de notation.

S&P note que « malgré la pression croissante sur les dépenses de défense et l'instabilité politique intérieure, la trajectoire budgétaire solide du Portugal maintient la dette publique sur une trajectoire descendante constante », ce qui explique sa décision de relever ses notes de crédit souveraines avec une perspective stable.

Concernant le budget de l'État 2026, S&P estime que le gouvernement « pourrait compter sur l'abstention du Parti socialiste lors de l'approbation du budget 2026, car il a exclu un accord avec Chega », et que « s'il ne le fait pas, le gouvernement pourrait reporter le solide budget 2025 à 2026 et ainsi maintenir la discipline budgétaire ».

Concernant la perspective stable, elle « reflète la résilience économique du Portugal face à l'incertitude mondiale croissante et à l'anticipation de politiques budgétaires prudentes, malgré l'instabilité politique intérieure ».

S&P prévoit que le ratio d'endettement public devrait poursuivre sa trajectoire descendante pour atteindre 82 % du PIB en 2028, avec un excédent budgétaire de 0,2 % du PIB, inférieur aux 0,3 % estimés par le gouvernement.

S&P anticipe une croissance de l'économie portugaise de 1,7 % cette année et de 2,2 % l'année prochaine.

Le ministère des Finances a réagi à cette décision en déclarant dans un communiqué qu'elle « constitue une victoire pour le Portugal et pour le chemin parcouru par le pays, les familles et les entreprises ces dernières années », et qu'elle « résulte de la politique budgétaire et des perspectives de croissance de l'économie ».

La notation est une évaluation attribuée par les agences de notation financière, qui a un impact significatif sur le financement des pays et des entreprises, car elle évalue le risque de crédit.

....................................................................................................................................

82 % du PIB en 2028, avec un excédent budgétaire de 0,2 % du PIB !!!!!!!!

Alors la France, cancre de l'Europe ?

|

Répondre

|

sariette,

Non, pas plus que ce que l'on sait.

Pourquoi depuis 48 heures ?

Après avoir latéralisés les 9, 10, 11 et 12 septembre les cours sont repartis à la hausse hier et avant-hier.

Puis ils respirent ce matin.

La hausse débutée fin août, près de 10 % va devoir laisser la place à une respiration, la zone tenkan/kijun est bcp trop large.

Une fois celle-ci effectuée, et intégrée aux cours, les BC, constatant ou estimant qu'un nouveau plancher a été atteint, pourraient revenir à l'achat.

Hypothèse qui pourrait être renforcée ou diminuée suivant l'actualité.

Les achats d'Or par les BC s'inscrivent, amha, dans le temps longs. Les BC ne sont pas des traders ou des fonds d’investissements qui, pour certains, prennent parfois des positions courtes ou longues afin d'enrichir leurs contributeurs.Les achats des BC sont faits pour répondre à des décisions lourdes même si, de temps en temps, certaines BC s'allègent d'une partie de leur Or.

On va suivre avec le fibo l'évolution de la respiration qui pourrait, voire devrait, s'enclencher.

|

Répondre

|

MITTE, as-tu une idée de ce qui se passe depuis 48h, à la fois sur l'Or et l'Argent ??

|

Répondre

|

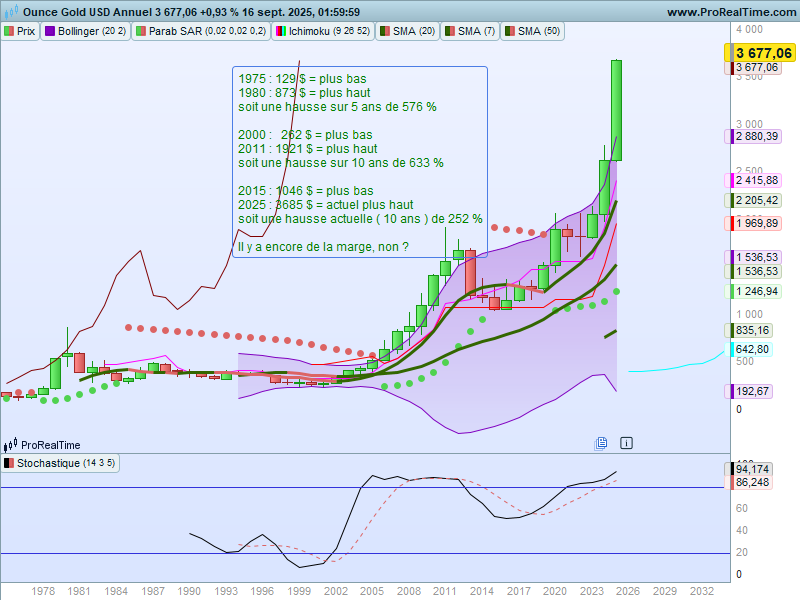

Or en $ :

" BACK TEST HISTORIQUE DES POURCENTAGES DE HAUSSE DE L'OR "

- 576 % de hausse de 1975 à 1980 : dévaluation du dollar + choc pétrolier

- 633 % de hausse de 2000 à 2011: bulle internet 2000 + crise des subprimes 2008

- 252 % de hausse actuelle depuis 2015 : hyper endettement des États + début de chute du dollar + contexte géopolitique

Y-a encore de la marge, non ?

En route vers les 7000 $ ?

On vient de franchir, en séance, les 3700 $ ...

Le fondamental tient ( et tiendra ? ) le graphe en l'état ?

|

Répondre

|

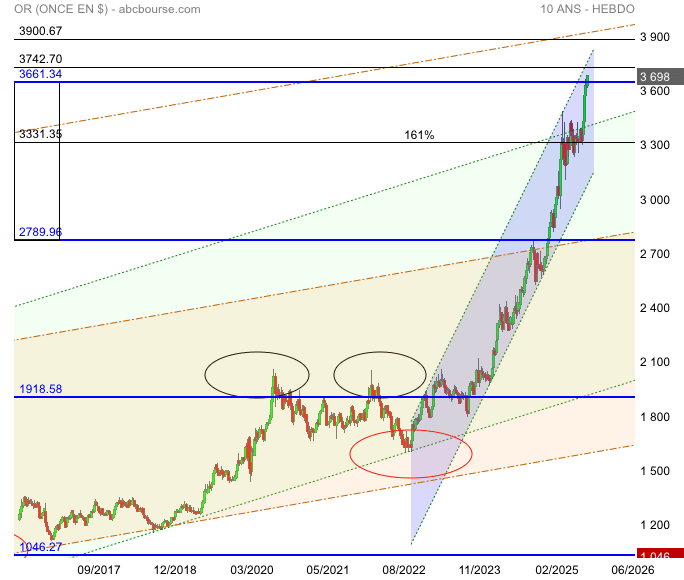

Hello Mitte quel force le cours de l’or

Après avoir franchi (3661) un ratio finobacci important les cibles suivantes sont :3742-3900

Tjrs beau canal haussier

Conclusion :haussier >>3661 TCT

|

Répondre

|

Or en $ - ut jour - Ichimoku

3699,10 $ comme nouveau plus haut de tous les temps. Comme déjà écrit : " cours vu, cours revu ". On reviendra sur ces niveaux.

Les futures décembre 2025 sont déjà au-dessus des 3700 $ , ils naviguent actuellement sur les 3736 $.

Alors jusqu’où ? Jusqu'où l'or va-t-elle monter, jusqu'à quand va-t-elle défier les analyses graphiques.

Pas spécialiste, mais amha, les analyses graphiques ne servent plus à rien. Elles sont contredites constamment.

C'est le fondamental qui, à l'instar de ce qu'écrivait Boileau, tient le graph en l'état ( "Qu'en un lieu, qu'en un jour, un seul fait accompli / Tienne jusqu'à la fin le théâtre rempli").

Le fondamental, le cœur du réacteur du fondamental ce sont les BC, les achats des BC. On le sait. Mais jusqu’à quand ?

Et bien JUSQU’À CE QUE LES BC AIENT ATTEINT LE RATIO QUE CHACUNE D'ENTRE ELLES S'EST FIXÉE QUAND AU % DE L'OR QU'ELLES ENTENDENT DÉTENIR DANS LEURS RÉSERVES.

La BC de POLOGNE a, pour sa part, fait savoir que ce % était de 30 % et qu'elle en était, actuellement et de mémoire, légèrement au-dessus des 20 %.

Aussi il nous faut connaître le montant actuel des réserves mondiales des BC. Puis anticiper, calculer, évaluer, émettre des hypothèses sur le % moyen ou médian de détention d'Or de ces BC. Puis, à partir de là, c-a-d une fois connus les montants des réserves mondiales actuelles des BC et le % moyen ou médian qu'elles entendent avoir quant à leur détention d'Or, avoir le logiciel qui sera capable d'une part d'évaluer le montant d'Or à acheter par ces BC pour atteindre leur propre % de détention d'Or et d'autre part d'évaluer le taux de croissance de la valeur d'une once d'Or qui résultera de ces achats.

Les grands organismes mondiaux et les grandes institutions financières , publiques ou privées ont ces outils et savent, peut-être, amha, déjà les répercussions que ces achats VOULUS ET PROGRAMMES, auront sur le cours de l'Or.

Comme les grandes BC ont, amha, elles aussi ces outils, est-ce peut-être la raison pour laquelle elles se dépêchent d'acheter de l'Or.

Donc l'Or " devrait " continuer de monter et ce ne sont pas les graphes qui nous aideront à savoir jusqu'où.

Mais qu'est-ce qui pourrait provoquer un arrêt de cette hausse ?

Une défaite de TRUMP aux élections du mid-term en novembre 2026 ?

Une défaite des républicains en novembre 2028 ?

Une victoire des démocrates qui reviendraient à un multilatéralisme de bon aloi en supprimant les mesures économiques et financières mises en place par TRUMP ?

Une situation économique et financière russe de plus en plus contraignante obligeant Poutine à négocier ?

Un " sursaut " des politiques américains sur le montant de la dette us et une reprise en main de la tenue de leurs déficits publics qui aboutiraient à une remontée du dollar ?

Un arrêt de la croissance du pouvoir politique chinois sur la planète ?

Un arrêt de sanctions primaires et secondaires américaines ?

Peut-être ? Peut-être pas ?

En attendant l'Or continue de monter : 3694 $ en hausse de 0,41 % faisant fi de toutes les analyses graphiques.

Trouvez les chiffres et résultats évoqués ci-dessus et vous saurez jusqu'à quel niveau la relique barbare montera.

C'est mathématique.

|

Répondre

|

Je ne change pas un mot, pas une virgule au post suivant du :

MITTE

12/09/2025 15:35:02 1

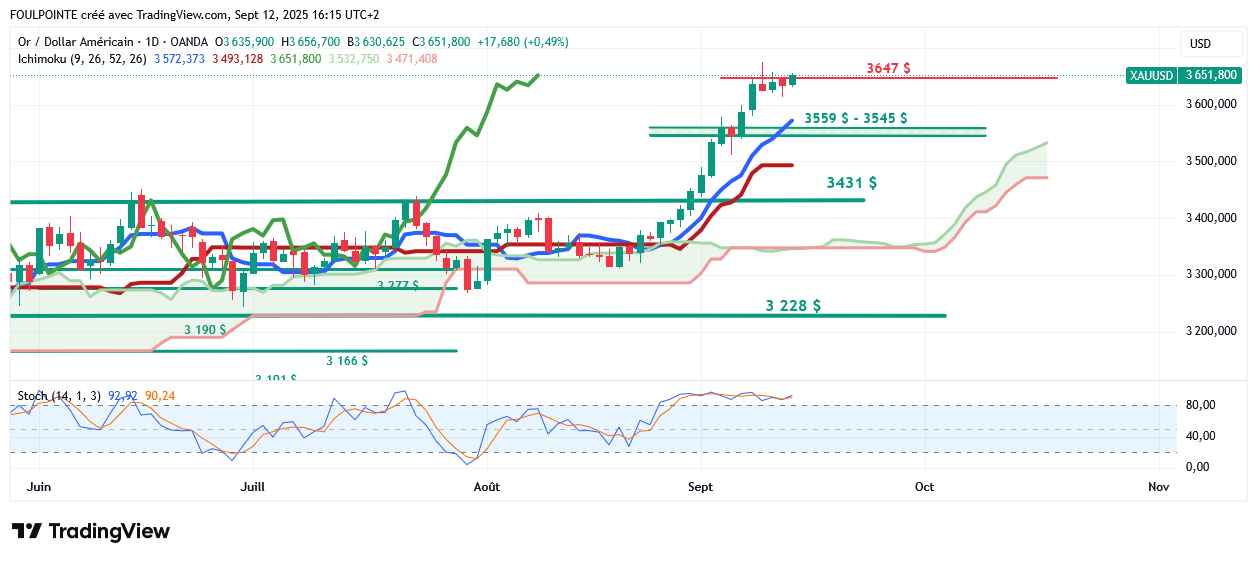

Or en € - ut jour - Ichimoku.

Toujours haussier, mais la zone tenkan/kijun s’élargit sensiblement. Et comme cela devrait durer quelques jours on devrait logiquement latéraliser sur les plus haut.

Logiquement ... Mais la logique graphique est quelque peu ( le mot est faible ) battue en brèche ces temps-ci.

La STO toujours en hyper surachat.

Ce jour, malgré une zone tenkan/kijun qui continue de s'élargir les cours continuent de grimper ou, tout au-moins, de rester sur leurs derniers plus haut. Point de baisse, point de respiration, les cours consolident les niveaux dernièrement acquis.

Autre " logique " battue en brèche : généralement l'Asie achetait le matin et " l'Occident " vendait l'après-midi.

Dorénavant ce serait plutôt l'inverse ?

Enfin malgré la hausse de 192 % depuis mai 2018, un opérateur écrivait dernièrement que le cycle haussier de l'Or ne faisait que commencer.

Dur d'acheter ou de renforcer sur les niveaux actuels mais ....

Quand c'est facile, c'est pas bon, quand c'est difficile c'est payant ?

Alors ?

En hausse de 0,44 % sur les 3117 €

|

Répondre

|

|

Répondre

|

C’est fait : note dégradée.

La France rabaissée. C’est tout ce qu’elle mérite.

Il y en a qui vont avaler des couleuvres et rabattre leurs caquets.

Et ce n’est qu’un début.

Derrière l’Espagne, derrière le Portugal, derrière l’Italie, derrière la Grèce : la France emprunte plus cher que ces pays.

Pffffff ……

La France des grands principes face au mur de la dette.

Va falloir en rabattre.

Message complété le 12/09/2025 23:39:45 par son auteur.

J’en connais un qui, du côté de Pau, doit bien rigoler.

Il va mieux dormir que certains ces prochains mois et années.

PS : au Portugal tout va bien 😐

|

Répondre

|

Une petite musique, comme dans " Marging Call " qui revient...

...................................................................................................................

L'or est le « canari dans la mine de charbon » : les politiques de Trump risquent de provoquer une véritable crise financière – Lachman d'AEI

Kitco Media

Par Ernest Hoffman

Publié :

11 sept. 2025 - 20h14

Mis à jour :

11 sept. 2025 - 20h26

(Kitco News) – L'or et le marché du Trésor américain témoignent tous deux du malaise croissant du monde face aux politiques économiques de l'administration Trump. Une véritable crise financière se produira probablement avant un changement de cap, selon Desmond Lachman, chercheur principal à l'American Enterprise Institute.

« De la même manière que les canaris sont utilisés pour signaler un problème fondamental dans une mine de charbon, la hausse fulgurante du cours de l'or depuis l'arrivée de Trump pourrait signaler de véritables difficultés sur les marchés du dollar et des obligations », a écrit Lachman, ancien directeur général de Salomon Smith Barney et directeur adjoint du Département de l'élaboration et de l'examen des politiques du Fonds monétaire international (FMI).

« L'administration Trump ferait bien de tenir compte de ces avertissements et d'opérer rapidement un changement de cap afin de regagner la confiance des marchés », a-t-il ajouté. « Sinon, nous devrions nous préparer à de réelles turbulences sur les marchés financiers à l'approche des élections de mi-mandat de l'année prochaine.»

Lachman a qualifié la hausse du prix de l'or en 2025 de « rien de moins que spectaculaire », soulignant que le métal jaune a surperformé tous les autres grands actifs financiers. « Tant pis pour Keynes qui qualifiait l'or de relique barbare », a-t-il déclaré. « De fait, depuis que les États-Unis ont abandonné l'achat d'or à 35 dollars l'once en 1971, le prix de l'or a été multiplié par plus de cent, soit à un taux annualisé d'environ 9,5 %.»

« L'une des principales raisons de la flambée du prix de l'or est la crainte que les États-Unis ne tentent de se libérer de leur dette publique par l'inflation », a écrit Lachman. Il semblerait que cette crainte soit fondée. La loi de réduction d'impôts récemment promulguée par Trump a placé les finances publiques du pays sur une trajectoire clairement intenable. Selon le Congressional Budget Office, cette loi maintiendra le déficit budgétaire à plus de 6,5 % à perte de vue. Par conséquent, la dette publique atteindra un niveau comparable à celui de la Grèce, soit 128 % du PIB d'ici 2034.

Une autre raison pour laquelle beaucoup pensent que l'administration actuelle tentera de « réduire la dette publique par l'inflation » réside dans les attaques constantes de Trump contre l'indépendance de la Réserve fédérale. « Alors que l'inflation reste supérieure à l'objectif de 2 % de la Fed et que les droits de douane imposés par Trump devraient aggraver l'inflation, Trump exerce une pression considérable sur le président de la Fed, Jerome Powell, pour qu'il baisse les taux d'intérêt de deux à trois points de pourcentage », a-t-il noté. « Trump met également tout en œuvre pour doter le Conseil de la Fed de colombes en matière de politique monétaire et pour nommer un remplaçant à Powell qui agira à sa guise pour réduire les taux d'intérêt de manière agressive. »

La tendance actuelle des banques centrales à délaisser le dollar américain au profit de l'or dans leurs réserves est un autre facteur important expliquant les récentes hausses de l'or.

« Il semble que cela soit dû à leur méfiance croissante envers les États-Unis en tant que partenaire financier fiable », a déclaré Lachman. « Ces dernières années, les États-Unis ont instrumentalisé le dollar dans leur conflit avec des pays comme l'Iran et la Russie, suscitant la crainte que cette pratique ne soit utilisée contre d'autres pays. De même, les banques centrales semblent perturbées par l'imposition arbitraire par Trump de droits de douane punitifs, tant à l'égard de ses alliés que de ses ennemis, ainsi que par son mépris apparent de l'État de droit.»

Il a également souligné que l'or n'est pas le seul actif financier à tirer la sonnette d'alarme quant à un éventuel déséquilibre de la politique économique des États-Unis.

« Depuis le début de l'année, le dollar a perdu environ 10 % de sa valeur, alors qu'on aurait pu s'attendre à ce qu'il soit stimulé par les droits de douane les plus élevés depuis un siècle et par l'élargissement du différentiel de taux d'intérêt à court terme en faveur des États-Unis », a déclaré Lachman. « Tout aussi inquiétant est le fait que le marché obligataire semble avoir perdu son statut de valeur refuge. Les investisseurs ne semblent plus se ruer sur le marché des bons du Trésor américain en période de turbulences. »

« Rudi Dornbusch, l'ancien économiste du MIT, a observé que les crises financières mettent beaucoup plus de temps à se produire qu'on ne l'aurait cru », a-t-il déclaré. « Cependant, lorsqu'elles surviennent, elles le font à un rythme bien plus rapide qu'on ne l'aurait anticipé. »

« Face aux signes avant-coureurs clairs de la perte de confiance des investisseurs dans l'économie américaine, provenant des marchés de l'or et du dollar, l'administration Trump serait bien avisée de reconsidérer son approche économique », a conclu Lachman. « Cependant, je ne suggère pas de miser gros sur ce point avant qu'une véritable crise financière ne survienne. »

Après une volatilité extrême suite à la publication ce matin d'un rapport sur l'IPC plus positif que prévu, le cours de l'or au comptant s'est depuis stabilisé et a poursuivi sa remontée régulière pour revenir à l'équilibre sur la séance.

Le cours de l'or au comptant s'est négocié à 3 636,79 $ l'once, soit une perte de 0,10 % sur le graphique journalier.

Kitco Media

Ernest Hoffman

...............................................................................

On franchit le niveau des 3 647 $.

Ce serait bien de le tenir en clôture hebdomadaire.

|

Répondre

|

Forum de discussion Or (once en $)

202509191828 756850

Suivez les marchés avec des outils de pros !

Suivez les marchés avec des outils de pros !