Et à la fin il ne restera plus que l'OR. - Page 80

Cours temps réel: 4 058,72 1,36%| Cours | Graphes | News | Analyses et conseils | Cotations des matières premières | Historiques | Forum |

Poutine a remis le couvert :

" DIRECT. Guerre en Ukraine : Vladimir Poutine annonce qu’un deuxième missile balistique de moyenne portée a été lancé vers l’Ukraine

18h39.

Moscou annonce avoir frappé Kiev avec un nouveau missile balistique

Le président russe Vladimir Poutine a annoncé ce jeudi que ses forces ont frappé l'Ukraine avec un nouveau missile balistique de moyenne portée, après un tir sur la ville de Dnipro qui ne portait pas de charge nucléaire.

"Nos ingénieurs l'ont appelé 'Orechnik'", a déclaré Vladimir Poutine lors d'une adresse à la nation. Selon lui, cette frappe a visé "un site du complexe militaro-industriel ukrainien".

*************************************************************************

Est-ce à dire que, même sans le nucléaire, les russes sont en mesure de faire la différence ?

|

Répondre

|

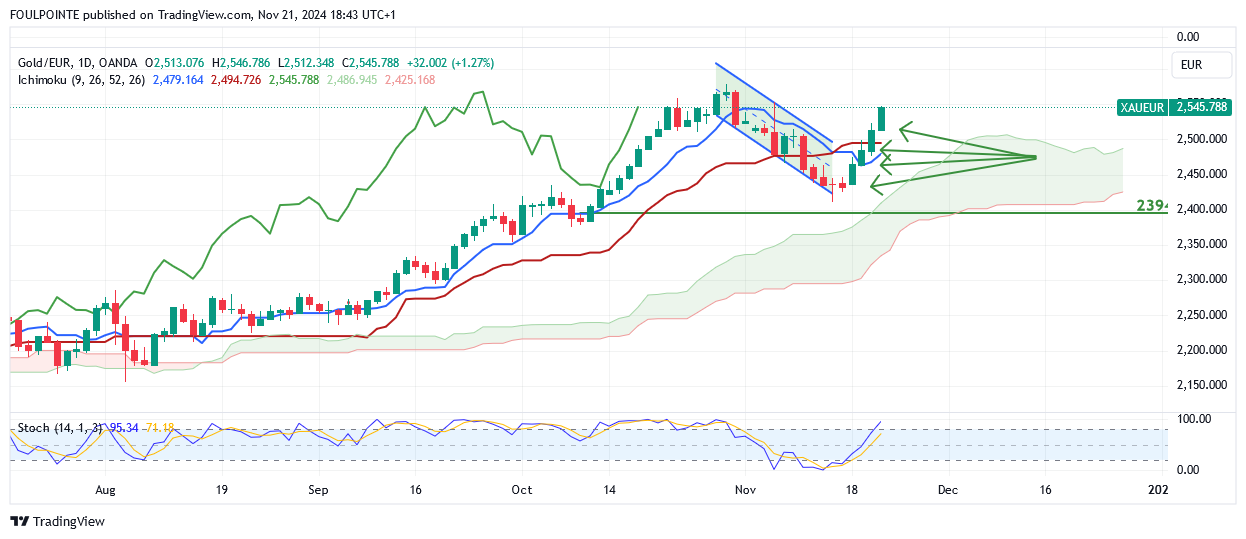

Or libellée en € : L'OR EST EN TRAIN DE RETRACER TOUTE SA DERNIÈRE BAISSE : elle cote actuellement 2546 € pour un plus haut en clôture de tous les temps à 2567 €.

Plus que 21 € et le retracement sera complet.

|

Répondre

|

La réponse du Kremlin, en l'espèce de Vladimir POUTINE sur " les échanges d'amabilité " entre ukrainiens et russes sur l'emploi de " certains missiles "

*************************************************************************************

7h46 - " Il y aura toujours une réponse" - un message vidéo complet de Vladimir Poutine, sur les mesures de représailles liées à l'utilisation d'armes occidentales à longue portée sur le territoire de la Fédération de Russie, qui s'est adressé au peuple dans un contexte de longue portée. frappes à distance par les armes occidentales en profondeur en Russie.

Il a déclaré que l'attaque contre l'usine de Yuzhmash, qui produit Neptunes, a été menée par un missile balistique à moyenne portée dans la configuration hypersonique Oreshnik sans équipement nucléaire.

L'essentiel de la déclaration du président:

"Il est impossible d'utiliser des armes à longue portée sur le territoire russe sans les spécialistes des pays où elles ont été fabriquées, c'est connu." Le 19 novembre, 6 missiles ATACMS et le 20 novembre, les missiles Storm Shadow ont frappé des cibles militaires de la Fédération de Russie dans les régions de Koursk et de Briansk, les objectifs des attaques n'ont pas été atteints ;

— L'utilisation d'armes à longue portée par l'ennemi contre la Fédération de Russie ne peut pas affecter le déroulement de l'opération spéciale. La Russie est prête à résoudre les questions controversées par des moyens pacifiques, mais elle est prête à toute évolution des événements ;

— Pour des raisons humanitaires, la Russie avertira à l'avance les civils en cas d'utilisation de systèmes tels qu'Oreshnik ;

— Les derniers missiles russes attaquent des cibles à une vitesse de 2 à 3 km par seconde, aucun système de défense aérienne ou de défense antimissile ennemi ne les intercepte ;

— Le conflit en Ukraine a acquis des éléments de caractère mondial après les attaques de missiles occidentaux à longue portée contre la Russie ;

— La Russie estime avoir le droit d'utiliser des armes contre les installations militaires des pays qui autorisent l'utilisation de leurs armes contre notre pays ;

— La Fédération de Russie décidera de la poursuite du déploiement de missiles à moyenne et courte portée en fonction des actions de l'ennemi.

**********************************************************************************

Ce qui a été confirmé, et contesté par aucune partie, c'est, qu'effectivement, le missile balistique russe n'a pas pu être stoppé.

|

Répondre

|

Ce n'est pas MITTE qui l'écrit, c'est kitco.com : la 3 ème guerre mondiale est évoquée pour la 1 ère fois par ce site.

*************************************************************************

La menace croissante de la troisième guerre mondiale pourrait faire grimper le prix de l'or à 2 800 dollars d'ici Noël – analyste

Kitco Media

Par Jordan Finneseth

Publié :

18:01

Mis à jour :

18:05

(Kitco News) – Le rallye record de l’or en 2024 a heurté un mur de résistance autour de 2 791 $/oz, entraînant un repli à 2 540 $/oz, et alors que certains ont mis en garde contre une période de consolidation prolongée, un analyste pense que le métal jaune pourrait atteindre un nouveau sommet historique au-dessus de 2 800 $ avant Noël.

« La guerre. À quoi cela sert-il ? Absolument rien, sauf à faire grimper les prix de l’or à des records », a déclaré Matthew Jones, analyste des métaux précieux chez Solomon Global. « Dans le climat actuel, 2 800 $ avant Noël n’est pas hors de question. »

« Le conflit en cours entre la Russie et l’Ukraine est devenu l’une des confrontations les plus intenses et les plus importantes sur le plan géopolitique du 21e siècle », a-t-il noté. « Les pays occidentaux, menés par les États-Unis et leurs alliés de l’OTAN, ont fourni à l’Ukraine une aide militaire substantielle. Des rapports suggèrent que l’Occident approuve tacitement l’utilisation de missiles à longue portée comme l’ATACMS ou le Storm Shadow pour cibler des sites stratégiques en Russie et pour approvisionner en mines terrestres. »

« Si cela renforce la capacité de l’Ukraine à perturber la logistique et les opérations militaires russes, cela augmente les enjeux du conflit plus large et pourrait marquer une intensification dangereuse de la guerre », a averti Jones.

Il a souligné que la Russie « a averti à plusieurs reprises que les attaques sur son territoire pourraient provoquer des réponses sévères, notamment en ciblant les voies d’approvisionnement occidentales ou les infrastructures dans les pays de l’OTAN », affirmant que de telles représailles « pourraient déclencher une confrontation directe entre l’OTAN et la Russie, aggravant le conflit au-delà des frontières de l’Ukraine ».

« Une guerre mondiale impliquant la Russie, les États-Unis et l’OTAN pourrait faire monter les prix de l’or à des sommets records en raison de plusieurs facteurs économiques et géopolitiques interconnectés », a-t-il suggéré.

Jones a développé cette prédiction en notant que « l’or est considéré comme un actif « refuge » pendant les périodes d’incertitude géopolitique, de guerre ou d’instabilité économique ».

« Les investisseurs se tournent généralement vers l’or pour protéger leur patrimoine, ce qui entraîne une augmentation de la demande et des prix », a-t-il déclaré. « Un conflit mondial déstabiliserait probablement les marchés financiers, provoquant des ventes d’actions et d’actifs plus risqués. Alors que les investisseurs recherchent la stabilité, l’or pourrait connaître des entrées importantes, faisant encore grimper son prix. »

Il a noté qu’en période de conflit intensifié, les perturbations de la chaîne d’approvisionnement, les crises énergétiques et les sanctions économiques généralisées sont courantes, ce qui pourrait être de bon augure pour le prix de l’or. « Ces perturbations peuvent alimenter l’inflation et l’instabilité économique, deux facteurs historiquement positifs pour les prix de l’or », a-t-il déclaré.

« Les gouvernements impliqués dans la guerre ont souvent recours à des dépenses militaires importantes, ce qui entraîne une augmentation de la dette nationale et de l’impression monétaire », a ajouté Jones. « Cela peut affaiblir les monnaies fiduciaires comme le dollar américain ou l’euro, rendant l’or plus attrayant comme réserve de valeur. »

Il a également souligné qu’une guerre entre la Russie, les États-Unis et l’OTAN « pourrait faire grimper les prix des matières premières essentielles, en particulier le pétrole et le gaz naturel, car la Russie et les pays de l’OTAN jouent tous deux un rôle clé sur les marchés mondiaux de l’énergie. « La hausse des prix de l’énergie alimenterait l’inflation, ce qui tend à renforcer l’or comme couverture contre l’inflation. »

« Une guerre mondiale pourrait fracturer les systèmes commerciaux mondiaux, réduisant la confiance dans le commerce international et les systèmes financiers », a averti Jones. « Dans un tel scénario, les banques centrales et les investisseurs pourraient se tourner vers l’or en tant qu’actif tangible et universellement reconnu. »

Une autre évolution courante en période d’instabilité géopolitique est que les banques centrales augmentent leurs réserves d’or « pour diversifier leurs avoirs et réduire leur exposition aux devises étrangères volatiles », a-t-il déclaré. « Une demande accrue des banques centrales contribuerait à une hausse des prix de l’or. »

« Au cours des conflits passés, tels que la Seconde Guerre mondiale, la guerre froide et la guerre du Golfe, les prix de l’or ont généralement eu tendance à augmenter », a-t-il noté. « Les guerres modernes ont tendance à avoir des impacts économiques plus larges en raison de l’interconnexion des marchés mondiaux, ce qui pourrait encore amplifier la demande d’or. »

En prenant tout cela en compte, Jones a conclu qu’« une guerre mondiale créerait probablement une « tempête parfaite » pour que les prix de l’or atteignent des sommets records, alimentés par la peur des investisseurs, l’instabilité économique et l’effondrement de la confiance dans les systèmes financiers traditionnels. »

Kitco Media

Jordan Finneseth

***************************************************************************************************

Les commentaires sont superflus, n'est-ce pas ?

Donc 2800 $ à Noël est-il écrit.

En € l'Or semble s'envoler, la note sur la figure des 3 chevaux blancs a bien produit son effet.

|

Répondre

|

14:30 USD Bénéficiaires réguliers de l'allocation chômage 1.908K 1.870K 1.872K

14:30 USD Inscriptions hebdomadaires au chômage 213K 220K 219K

14:30 USD Inscriptions hebdomadaires au chômage - Moy. mobile 4 sem. 217,75K 221,50K

14:30 USD Indice manufacturier Fed de Philadelphie (Nov.) -5,5 7,4 10,3

Si les inscriptions hebdomadaires au chômage sont meilleures que prévues, et si la moyenne mobile 4 semaine également, les bénéficiaires réguliers de l'allocation chômage augmentent nettement et l'indice manufacturier de la FED chute très fortement.

L'Or en $, sur les 2669 $, tient pour le moment, vaille que vaille, au-dessus de la kijun à 2663 $.

|

Répondre

|

Un point complet.

Guerre en Ukraine : la Russie a tiré un missile balistique intercontinental sur la ville de Dnipro, affirme Kiev

Par Mayeul Aldebert et Alexis Feertchak

Publié il y a 6 heures, mis à jour à 15h08

Le Figaro

Ce serait la première fois que ces armes seraient utilisées avec une charge conventionnelle au combat depuis qu’elles ont été développées pour la dissuasion nucléaire durant la Guerre froide. Le Kremlin a annoncé qu’il ne commentait pas.

Est-ce la «réponse appropriée» que Moscou promettait après les premières frappes de missiles occidentaux sur le territoire russe depuis le début de la semaine ?

La Russie a lancé un missile balistique intercontinental (ICBM) en Ukraine ce jeudi matin entre 5h et 7h, a déclaré ce jeudi 21 novembre l’armée de l’air ukrainienne sur sa chaîne Telegram. Il est «évident» que l’arme utilisée ne portait pas de charge nucléaire, a précisé une source militaire ukrainienne à l’AFP. Le missile intercontinental a été «lancé depuis la région d’Astrakhan», précise le communiqué ukrainien, près de la mer Caspienne et à moins de 1000 kilomètres de sa cible.

Le Kremlin a réagi ce matin en déclarant qu’il ne commentait pas ces «accusations». «Je n’ai rien à dire sur ce thème», a réagi le porte-parole de la présidence russe, Dmitri Peskov. Cependant, auprès de CNN, en marge d’un sommet des ministres de la Défense des pays asiatiques au Laos, un responsable occidental a déclaré que le missile était un missile balistique, mais pas un missile balistique intercontinental. Auprès du New York Time, d’autres responsables occidentaux, sous couvert d’anonymat, affirment également qu’il s’agirait plutôt d’un missile de portée intermédiaire.

Jamais un missile intercontinental, arme développée durant la guerre froide pour la dissuasion nucléaire, n’avait été employé sur le champ de bataille, par la Russie ou par un autre pays parmi la poignée de ceux disposant de ce type de vecteur. Si la Russie a utilisé des missiles hypersoniques Kinjal dès le début de son invasion de l’Ukraine en mars 2022 -134 précisément selon le ministère ukrainien de la Défense -, elle franchirait donc un nouveau seuil dans l’escalade si cette frappe était avérée.

«Symboliquement très fort»

«C’est davantage un avertissement qu’autre chose», commente une source militaire française au Figaro sur la base de renseignements en source ouverte. «Si c’est avéré, c’est sérieux. Cela permettrait aux Russes de souligner à la fois leur détermination et leur crédibilité (opérationnelle, technique et politique - les trois ingrédients de la dissuasion nucléaire)», précise un autre haut gradé. «Si c’est confirmé, c’est symboliquement très fort. Du jamais vu», commente un fin connaisseur du dossier.

L’ampleur des dégâts est limitée selon les autorités locales. HANDOUT / AFP

Ces missiles, qui ont une portée de plus de 5500 km, selon la classification internationale, et atteignent des vitesses vertigineuses - jusqu’à plus de Mach 20 -, peuvent emporter une ogive conventionnelle aussi bien que nucléaire. Les missiles intercontinentaux, tirés sur terre depuis des silos ou des plateformes mobiles, sont en effet l’une des principales composantes de la dissuasion nucléaire russe, avec les missiles balistiques tirés par les sous-marins lanceurs d’engins et les armes déployées par les bombardiers stratégiques.

Rs-26 Rubezh?

Sur les réseaux sociaux, une vidéo d’une attaque dans la ville de Dnipro, le long du Dniepr, a émergé ce mercredi matin. Elle paraît conforme avec le tir d’un missile intercontinental. L’on distingue distinctement ce qui pourrait être l’entrée dans l’atmosphère des têtes multiples que possèdent ces missiles dits «mirvés» (pour l’expression anglaise «MIRV» signifiant «Multiple Independently targeted Reentry Vehicle»).

La «très courte distance» du tir - eu égard à la très longue portée des ICBM pensés pour parcourir plusieurs milliers de kilomètres - est «compatible avec un ICBM lancé sur une trajectoire élevée, vers l’ouest en raison de la rotation de la Terre pendant le temps de vol», a commenté sur X le chercheur Étienne Marcuz, spécialiste des questions militaires. Les moins de 1000 km avaient au départ laissé certains experts dubitatifs. «Le lancement a probablement eu lieu sur le polygone d’essai de Kapustin Yar» dans l’oblast d’Astrakhan, a précisé Étienne Marcuz. La distance avec la ville de Dnipro est de 800 km.

Le modèle d’ICBM n’a en revanche pas été précisé officiellement. Le média ukrainien Ukrayinska Pravda a cependant écrit dans ses pages, citant des sources anonymes, qu’il s’agirait d’un Rs-26 Rubezh. Ce modèle a été testé pour la première fois en Russie en 2011, puis plusieurs fois depuis, mais n’est jamais entré en service opérationnel. En 2018, son développement a même été officiellement gelé jusqu’à 2027 au moins. Plusieurs chercheurs estiment que, s’il s’agissait bien d’un missile Rs-26, cela pourrait expliquer la raison pour laquelle une source occidentale a estimé qu’il s’agissait bien d’un missile balistique, mais pas d’un missile balistique intercontinental.

Il existe en effet un doute sur la catégorisation de ce système, basé sur le Rs-24, mais plus court car disposant d’un étage de moins. En conséquence, sa portée est réduite : s’il a bien dépassé de peu la limite intercontinentale des 5500 km - définie par le traité INF de 1988 - lors de tests, il peut être considéré comme un simple missile de «portée intermédiaire» (catégorie pour tous les missiles allant de 500 à 5500 km). «Cela dépend comment on classifie le Rs-26», résume sur X Michael Kofman, chercheur au Carnegie Endowment for International Peace.

«S’il s’agissait d’un véritable ICBM, la Russie aurait dû fournir un préavis de lancement aux États-Unis 24 heures à l’avance», ajoute Andrey Baklitskiy, chercheur au United Nations Institute for Disarmament Research.

Avertissements de Moscou

La Russie a multiplié les avertissements à l’encontre de l’Ukraine et des Occidentaux ces derniers jours, en réponse au feu vert donné par les États-Unis à Kiev pour frapper le sol russe avec les missiles balistiques ATACMS qui lui ont été livrés. Les Britanniques ont suivi avec les missiles Storm Shadow mercredi. Les Ukrainiens réclamaient de longue date l’autorisation d’utiliser ces armements, mais les Occidentaux craignaient la réaction de Moscou, qui présentait leur utilisation sur le sol russe comme une ligne rouge.

La Russie a aussi de nouveau adressé des mises en garde nucléaires ces derniers jours, tout en accusant les Occidentaux de «vouloir l’escalade». Selon sa nouvelle doctrine sur l’emploi de l’arme nucléaire, présentée en septembre mais officialisée mardi par la signature d’un décret, la Russie peut désormais y recourir en cas d’attaque «massive» par un pays non nucléaire mais soutenu par une puissance nucléaire, référence claire à l’Ukraine et aux États-Unis.

Ce changement «exclut de facto la possibilité de vaincre les forces armées russes sur le champ de bataille», a souligné mercredi le patron du renseignement extérieur russe, Sergueï Narychkine, laissant entendre que la Russie recourrait à la bombe atomique en cas de risque de défaite conventionnelle.

Washington, Paris, Londres et l’Union européenne ont dénoncé une attitude «irresponsable», tandis que Kiev a exhorté ses alliés à «ne pas céder à la peur».

L’armée russe a aussi tiré plusieurs autres missiles, rapporte également ce mercredi l’armée de l’air ukrainienne qui cite un missile hypersonique Kinjal tiré depuis un avion de chasse MiG-31K et sept missiles de croisières tirés depuis des bombardiers Tupolev 95MS, dont six ont été abattus par la défense aérienne. «Les autres missiles n’ont pas eu de conséquences significatives», indique le communiqué qui précise ne pas avoir d’information à ce stade sur les victimes possibles du raid.

Le gouverneur régional Serguiï Lyssak a déclaré de son côté que deux personnes avaient été blessées par les frappes à Dnipro, sans préciser le type d’armement utilisé. Quinze autres personnes ont été blessées par une autre attaque à Kryvyï Rig, une ville située à une centaine de kilomètres au sud-ouest de Dnipro, a-t-il aussi affirmé.

|

Répondre

|

Guerre en Ukraine : un tir de missile intercontinental russe est «extrêmement grave» s’il est confirmé, estime la diplomatie française

Ah bon ? Et pourquoi ?

Ça les fait flipper parce celui-là ils n'ont pas pu l'arrêter.

Apparemment il fonctionne bien et il n'a pas raté sa cible. Une usine de construction de missiles ukrainiens hérités des Neptune.

Zélenski en est tout retourné.

Fallait réfléchir avant mon pote, avant de balancer tes missiles ces jours derniers.

|

Répondre

|

A propos de l'ICBM balancé par les russes, un ou plusieurs on n'en sait rien, mais apparemment il a fait mouche ou ils ont fait mouche.

"

0:21

0:24

🇷🇺🇺🇦 À propos de l'attaque ICBM sur Dnepropetrovsk

Ce soir, les troupes russes ont mené une autre attaque sur le territoire ukrainien. La plus importante a été l'attaque contre l' usine industrielle YuzhMash à Dnepropetrovsk , qui aurait pu utiliser un missile balistique intercontinental (ICBM).

Selon certaines indications, des ICBM pourraient effectivement être utilisés à cet effet (cela ressort des multiples ogives caractéristiques) , ce qui constitue la première utilisation réussie au combat de ce type d'arme dans l'histoire des conflits militaires.

Les unités de combat n'étaient pas nucléaires . Bien que l'on parle sur Internet du RS-26 Rubezh , le type de missile n'est pas connu avec certitude. Les formations ukrainiennes n'ont pas pu abattre les ICBM, comme en témoignent les images d'arrivée.

❗️Cela peut être considéré comme un signal clair adressé aux sponsors de ce qu’on appelle l’Ukraine (en particulier à l’occasion de l’anniversaire du Maidan) dans le contexte de l’autorisation occidentale d’utiliser des missiles à longue portée. Le temps nous dira dans quelle mesure ils l'ont compris . Mais la grève d’aujourd’hui n’est vraiment pas une décision anodine, puisque rien de tel ne s’est produit auparavant.

Et il y a des raisons de croire que ce ne sera pas la dernière application de ce type.

#Dnepropetrovsk #Russie #Ukraine

@rybar "

|

Répondre

|

L'éclat et la nuance dorée de l'or s'associent à la lumière solaire, à la puissance et à la richesse. En d'autres termes, le divin, le pouvoir . Cette symbolique millénaire.

|

Répondre

|

Turbo pris la semaine dernière allégé...

|

Répondre

|

2662,55 $

On est pile sous les 2663 $ de la kijun.

Si c’est cassé, les chevaux seraient lâchés ?

|

Répondre

|

" 🇷🇺🇺🇦 Chronique d'une opération militaire spéciale

du 20 novembre 2024,

les troupes russes ont attaqué l'usine Impulse à Chostka, dans la région de Soumy, provoquant une puissante détonation dans l'installation. Des formations ukrainiennes ont tiré des missiles de croisière Storm Shadow sur une installation à Maryino, dans la région de Koursk . Dans la direction de Koursk, les combattants russes ont frappé un autre char M1A1SA Abrams dans le district de Sudzhansky et ont également achevé le nettoyage des positions dans la région d'Olgovskaya Grove , dans le district de Korenevsky . Dans la direction de Pokrovsky, des avions d'attaque combattent à la périphérie est de Petrovka , avançant vers Pokrovsk le long de la voie ferrée. Dans la direction de Kurakhovsky, les troupes russes ont libéré Novoselidovki , combattent à Sontsevka et ont également réalisé des progrès significatifs à l'intérieur des frontières de Kurakhovo ."

************************************************************************************************

C'est la 2 ème fois que les ukrainiens frappent avec des missiles interdits jusqu'à présent d'utilisation en territoire russe.

Là, il paraît que c'était un centre de commandement, nord coréen situé dans un château avec un abri sous terre, abri qui aurait été détruit par des missiles Storm Shadow.

Les ukrainiens utilisent donc, avec un certains succès apparemment, leurs missiles " interdits " jusqu'alors. Les opérations des russes vont-elles être freinées par ces frappes de missiles ? Les ukrainiens auraient 249 cibles.

Les russes n'ont pas - encore - répondu.

|

Répondre

|

Objectif du jour ( encore Ichimoku ) : les 2663 $ à franchir, en clôture : kijun en ut jour.

Ce plat de kijun devrait le rester encore un certain nombre de jours. Ce qui contrebalance le fait que la tenkan pointe légèrement au sud. Mais ça ne devrait pas trop durer : 3 jours ?

On a fait un plus haut sur les 2662 $, on cote actuellement sur les 2661 $.

|

Répondre

|

C’est parti mon kiki, les paris sont ouverts, 3000$ avant le 31 décembre 2024 ?

UBS rejoint Goldman en prédisant que la hausse du prix de l'or n'est pas terminée

20 novembre 2024 Par : Bloomberg

Selon le groupe UBS, l'or devrait atteindre 2 900 dollars l'once d'ici la fin de l'année prochaine, faisant écho à l'appel du groupe Goldman Sachs en faveur de nouveaux gains à mesure que les banques centrales élargissent leurs avoirs.

Une période de consolidation est probable en raison de la vigueur du dollar et des craintes concernant la possibilité que de nouvelles mesures de relance budgétaire aux États-Unis conduisent à une hausse des taux avant que le métal précieux ne recommence à grimper, ont déclaré dans une note des analystes d'UBS, dont Levi Spry et Lachlan Shaw . Le lingot augmenterait encore, jusqu'à 2 950 dollars l'once, d'ici la fin de 2026, ont-ils déclaré.

« La vague rouge américaine, le fort intérêt des acheteurs en faveur de la diversification et l’incertitude mondiale élevée devraient continuer à soutenir les prix », ont déclaré les analystes. Les gains « devraient être alimentés par la poursuite des allocations stratégiques d’or et des achats du secteur officiel dans un contexte de forte volatilité macroéconomique et de risques géopolitiques persistants », ont-ils déclaré.

L'or a été l'une des matières premières les plus performantes de 2024, établissant des records successifs avant de reculer suite à l'élection présidentielle américaine et à la montée en flèche du dollar. La progression depuis le début de l'année a été soutenue par l'accumulation des banques centrales, le pivot de la Réserve fédérale vers l'assouplissement monétaire et les tensions géopolitiques en Europe et au Moyen-Orient.

L'or au comptant se négocie à près de 2 630 dollars l'once et a progressé de 28 % cette année.

Goldman Sachs a prédit cette semaine que le métal précieux pourrait grimper à 3 000 dollars l'once d'ici la fin de l'année prochaine. Cette prévision optimiste repose sur une demande accrue des banques centrales et sur des flux vers les fonds négociés en bourse (ETF) à mesure que la Fed fixera ses taux.

UBS a également signalé une hausse des achats de la part des autorités monétaires. « Le secteur officiel, qui a tendance à acheter des lingots d'or physique, devrait continuer à augmenter ses réserves, à des fins de diversification et dans un contexte de tensions géopolitiques et de risques de sanctions », a-t-elle déclaré. « Les réserves d'or de nombreuses banques centrales restent faibles en pourcentage du total de leurs actifs. »

Édité par Bloomberg

|

Répondre

|

CAC 40 7.198,45 -31,19 -0,43%

France 40 Futures 7.224,0 -20,0 -0,28%

US 500 5.889,8 -27,2 -0,46%

S&P 500 VIX Futures 17,13 +0,72 +4,41%

DAX 19.001,24 -59,07 -0,31%

S&P 500 5.889,4 -27,6 -0,47%

Dow Jones 43.218,75 -50,19 -0,12%

***************************************************************

On notera que l'Or se tient bien alors même que les marchés actions rougissent, un peu.

FORD va licencier 4000 postes en Europe. Il va y avoir d'autres suppressions dans d'autres secteurs, ce n'est pas moi qui le dit, ce sont les journaux économiques, les syndicats ( en l'espèce la CFDT ) surveillant ces possibles saignées dans les grands groupes mais aussi dans les plus petites entreprises.

Difficile de dire quels sont les secteurs qui vont être impactés et ce alors même que TRUMP n'a encore rien décidé. A titre d'illustration les italiens frémissent devant les taxes qui devraient être appliquées sur leurs fromages.

Alors pourquoi je dis ça ? Parce qu'amha les dégagements sur l'Or se font en cas de gros évènements, des évènements qui peuvent avoir, sur le moment ou à LT des conséquences macro-économiques fortes, tels la Covid- 19, la guerre en Ukraine par exemple.

Là on risque d'avoir une érosion larvée sur de multiples secteurs et au fur et à mesure que la barque prendra l'eau, ou de crainte qu'elle ne prenne l'eau, l'Or pourrait largement tirer son épingle du jeu. Le contexte sera différent.

C'est un pré-constat.

|

Répondre

|

Oui, oui, mais du fait de la baisse de l'€ vs le $ la figure est plus " parlante " en €.

|

Répondre

|

L'INDE à la rescousse ?

******************************************************************************

Le marché indien de l’or a tourné à plein régime en octobre malgré des prix record – Chacko de WGC

Kitco Media

Par Ernest Hoffman

Publié :

17:09

Mis à jour :

17:23

(Kitco News) – La demande indienne d’or a été saine à tous égards pendant la saison des fêtes de Diwali malgré des prix record, l’attrait des investissements soutenant de fortes ventes, selon Kavita Chacko, responsable de la recherche pour l’Inde au World Gold Council (WGC).

Chacko a écrit dans la dernière mise à jour du WGC que le prix de l’or domestique en octobre « reflétait les mouvements du prix international, bien qu’avec un gain légèrement supérieur en raison de la dépréciation de 0,2 % de la roupie indienne (INR) et du soutien aux achats festifs », le prix de l’or indien ayant clôturé le mois en hausse de 5,5 %.

« Le rallye de l’or s’est arrêté après les élections américaines alors que le dollar s’est renforcé et que les rendements du Trésor ont augmenté », a-t-elle noté. « En fait, les prix internationaux et nationaux de l’or ont chuté de 8 % depuis fin octobre. Malgré ce récent recul, l’or reste l’un des actifs les plus performants cette année, avec un rendement de 17 % en roupies indiennes au moment de la publication. »

Le WGC a déclaré que l’or national se négocie avec une légère décote par rapport à la référence internationale depuis la mi-août, ce qui reflète une dynamique équilibrée entre l’offre et la demande. « Suite à la forte réduction des droits d’importation en juillet, le flux d’or de contrebande dans le pays a presque cessé, laissant la place aux importations officielles », a déclaré Chacko.

« Les prix de l’or national étaient au même niveau – ou même légèrement supérieurs – aux prix internationaux autour de la période de pointe des fêtes de fin octobre, reflétant le niveau plus élevé de la demande », a-t-elle ajouté. « La décote mensuelle moyenne s’est réduite de 5 $ US/oz en septembre à 2,8 $ US/oz en octobre, avant de diminuer à 1 $ US/oz au cours de la première semaine de novembre. »

Malgré des prix record, Chacko a déclaré que le marché de consommation indien a connu de forts achats de bijoux, de lingots et de pièces d'or pendant Diwali. « Les marchés et les médias ont signalé une fréquentation accrue dans les bijouteries et des achats importants de pièces via des plateformes en ligne et hors ligne », a-t-elle déclaré. « L'augmentation des prix depuis Diwali 2023 a renforcé le sentiment des consommateurs, le positionnant comme un investissement à long terme. Et la volatilité des marchés boursiers nationaux, associée à la hausse des prix internationaux, a renforcé l'attrait de l'or pour les investissements. Des rapports anecdotiques suggèrent que les achats de « jetons » de bon augure étaient plutôt généralisés, couvrant des régions et des groupes démographiques. »

Chacko a déclaré que la hausse des prix de l'or a fait grimper la valeur des ventes, malgré la baisse du volume d'une année sur l'autre.

Le pays a également connu une demande constante d'ETF sur l'or tout au long du mois.

« Les ETF indiens sur l'or ont continué d'attirer de forts flux en octobre, alimentés par une dynamique favorable du prix de l'or et une volatilité accrue sur les marchés boursiers nationaux », a-t-elle noté. « Le traitement des gains en capital à long terme pour l'or, annoncé en juillet, a continué de stimuler l'investissement, comme en témoigne l'augmentation significative des entrées depuis lors. »

Les entrées nettes totales dans les ETF indiens sur l'or ont atteint 1,11 milliard de dollars au cours des 10 premiers mois de 2024, ce qui représente une augmentation significative par rapport aux 301 millions de dollars de la même période l'année dernière. « Ces fonds ont collectivement ajouté 12,2 tonnes d'or à ce jour en 2024, portant leurs avoirs totaux en or à 54,5 tonnes et représentant une croissance de 32 % en glissement annuel », a déclaré Chacko.

La Reserve Bank of India a également augmenté considérablement ses réserves d'or en octobre, ce qui a augmenté les réserves totales de 10 % depuis le début de l'année à 882 tonnes.

« Selon les données de la RBI et nos propres estimations, environ 28 tonnes d’or ont été ajoutées aux réserves de change de la banque centrale au cours du mois, ce qui porte le total des achats d’or depuis le début de l’année à 78 tonnes », a-t-elle noté. « Cela en fait le deuxième achat net d’or annuel le plus élevé de la RBI, après les 257 tonnes achetées en 2009. En termes de valeur, l’or représente désormais 10 % du total des réserves de change, la part la plus élevée depuis 1999. »

« Parallèlement à cette expansion, la RBI s’est concentrée sur la conservation de ses réserves d’or sur le marché intérieur et a réduit le montant conservé en dépôt auprès de la Banque d’Angleterre et de la Banque des règlements internationaux (BRI) », a écrit Chacko. « Fin septembre 2024, 60 % des réserves totales d’or de la RBI – soit 510 t – étaient détenues sur le marché intérieur, soit une augmentation de 102 t depuis mars 2024. Cela représente une augmentation significative par rapport aux 38 % détenus dans les stocks nationaux en mars 2023. »

La demande saisonnière a également soutenu une hausse des importations d’or le mois dernier, affichant des augmentations mensuelles et annuelles.

« En octobre, les importations d’or ont atteint 7,13 milliards de dollars, contre 4,39 milliards de dollars le mois précédent, reflétant la hausse saisonnière de la demande pour les festivals et les mariages », a déclaré le WGC. « Nos estimations indiquent que le volume des importations était d’environ 90 à 92 tonnes, soit plus que les 59 tonnes importées en septembre. Depuis la réduction des droits d’importation en juillet, les importations mensuelles ont atteint en moyenne 95 tonnes, contre 50 tonnes plus tôt dans l’année. Depuis le début de l’année, les importations d’or ont augmenté de 21 %, pour atteindre 44 milliards de dollars, les volumes restant stables à environ 635 tonnes. »

Pour l’avenir, Chacko a déclaré qu’une correction ou une stabilisation du prix de l’or pourrait stimuler davantage la demande après la période de pointe des fêtes et pendant la prochaine saison des mariages de novembre à mars, tandis que « le sentiment haussier devrait soutenir l’intérêt des investisseurs pour l’or dans un contexte de volatilité continue des marchés boursiers. »

Kitco Media

Ernest Hoffman

***********************************************************************

Modeste commentaire : le contenu de cet article vient, amha, valider ou, tout au-moins s'inscrit dans la droite ligne des prévisions faites par Goldman Sachs pour fin 2025, c-a-d les 3 000 $.

|

Répondre

|

En USD aussi, les 3 G.I. s sont là !

|

Répondre

|

Le graph en € fait état de 3 bougies vertes successives.

Histoire de ...

***********************************************************************

Chandeliers japonais : trader avec les trois soldats blancs

La figure haussière des trois soldats blancs peut être utile pour déterminer un retournement de cours suite à une tendance baissière.

Written by: Anzél Killian | Rédactrice financière, Johannesburg.

Qu'est-ce que la figure des trois soldats blancs ?

La figure des trois soldats blancs est une formation haussière en chandelier sur un graphique qui se forme au bas d'une tendance baissière. Comme son nom l'indique, le modèle se compose de trois bougies, qui sont de couleur verte. Les traders considèrent que cette formation signale un renversement de cours à venir en raison de la forte pression à l'achat.

La figure inverse des trois soldats blancs est appelée les trois corbeaux noirs. Ce schéma est représenté par trois chandeliers rouges consécutifs qui se forment au sommet d'une tendance haussière.

Comment identifier la figure des trois soldats blancs ?

Pour identifier cette figure des trois soldats blancs, il convient de chercher trois chandeliers verts ou blancs consécutifs. Chacun doit progressivement s'ouvrir et se fermer plus haut que le premier. Les chandeliers doivent être grands avec de très petites (ou pas de) mèches. Comme mentionné, la figure est susceptible d’apparaitre au bas d'une tendance baissière.

Que signifient les trois soldats blancs ?

La figure des trois soldats blancs signifie qu'il y a une avancée constante de la pression d'achat suivant une tendance à la baisse. De telles tendances haussières indiquent souvent un retournement du mouvement des cours. Certains investisseurs envisagent d'ouvrir une position longue pour profiter de toute trajectoire haussière lorsqu'ils détectent la figure des trois soldats blancs.

Comment utiliser la figure des trois soldats blancs dans votre trading ?

Il existe plusieurs manières de négocier lorsqu’on aperçoit la figure des trois soldats blancs. Tout d'abord, il convient de confirmer le mouvement en utilisant des indicateurs techniques appropriés tels que l'oscillateur stochastique ou l'indice de puissance relative (ou RSI pour ‘Relative Strength Index’). Cela peut aider à valider le signal donné par les chandeliers. En effet, les indicateurs peuvent fournir des informations complémentaires utiles quant à l'évolution des cours.

Par exemple, si vous voyez trois soldats blancs au bas d'une tendance baissière et que vous pensez qu'un retournement pourrait se dessiner, il est possible de tester le signal en utilisant le RSI. Cet indicateur peut vous aider à prévoir les tendances de cours car il suit la vitesse et la dynamique du marché. Si le retournement est confirmé, il pourrait être judicieux d'ouvrir une position longue (achat).

*****************************************************************************

C'était pour faire avancer le schmilblick ...

**************************************************

On oublie pas la hausse du $ vs € : 0,78 %

😉

|

Répondre

|

" Les acteurs du marché sont moins nerveux en milieu de semaine, après que la Russie a déclaré qu'elle abaissait sa limite d'utilisation d'armes nucléaires contre ses adversaires. Il y a eu un certain soulagement après que le ministre russe des Affaires étrangères Sergueï Lavrov a déclaré que la Russie « ferait tout son possible » pour éviter une guerre nucléaire "

Source : site kitco.com

Ainsi la Russie fera(it) tout son possible pour éviter une guerre nucléaire.

Par contre il m'étonnerait que l'utilisation des Atacms avant-hier reste sans réponse. Encore que les russes ont dit " même pas mal " et les ukrainiens par contre ont dit qu'ils auraient touché un gros dépôt de munitions ( 12 explosions successives ont-ils dit ).

Toutefois à la vitesse où les nord coréens envoient du matos aux russes ce n'est pas ça qui va changer grand chose au conflit. Et puis il suffit de décentraliser. Mais ça les russes savent peut-être moins bien faire.

|

Répondre

|

Forum de discussion Or (once en $)

202411211916 756850

Suivez les marchés avec des outils de pros !

Suivez les marchés avec des outils de pros !