Et à la fin il ne restera plus que l'OR. - Page 53

Cours temps réel: 4 004,14 0,59%| Cours | Graphes | News | Analyses et conseils | Cotations des matières premières | Historiques | Forum |

l'horizon s'éclairci pour l'or, merci Donald. prochaine étape 3 800 dollars l'once.

L'or franchit 3 000 dollars alors que Trump turbocharge un remblai record

14 mars 2025 Par : Bloomberg 12h00

Les prix de l'or ont dépassé 3 000 dollars l'once pour la première fois, entraînés par une frénésie d'achats de la banque centrale, la fragilité économique dans le monde entier, et les tentatives du président Donald Trump de réécrire les règles du commerce mondial en imposant des droits de douane sur les alliés et les rivaux stratégiques.

Le lingot a grimpé jusqu'à 0,4 % pour atteindre 3 001,20 dollars l'once le vendredi.

Le passage à travers le niveau psychologique de 3 000 dollars conduit le rôle séculaire de l'or à la maison en tant que réserve de valeur en temps de turbulence et en tant que jauge de la peur sur les marchés. Au cours du dernier quart de siècle, le prix a été multiplié par 10, dépassant même le S-P 500, la référence pour les actions américaines, qui ont quadruplé au cours de la même période.

Alors que les commerçants se préparaient aux droits de douane, les prix de l'or aux États-Unis ont grimpé au-dessus d'autres critères internationaux, ce qui a incité les concessionnaires à se précipiter vers les États-Unis en grandes quantités avant l'entrée en vigueur des taxes. Plus de 23 millions d'onces d'or, d'une valeur d'environ 70 milliards de dollars, ont afflué dans les dépositaires de l'échange à terme Comex de New York entre le jour de l'élection et le 12 mars. L'afflux a été si vaste qu'il a contribué à ramener le déficit commercial américain à un record en janvier.

Les sauts sur le prix de l'or suivent généralement un stress économique et politique plus large. Le métal a franchi la barre des 1 000 euros par once au lendemain de la crise financière et a dépassé 2 000 euros pendant la pandémie de COVID. Les prix sont revenus à 1 600 dollars après la pandémie, mais ont recommencé à augmenter en 2023, sous l'impulsion des banques centrales, qui ont acheté des lingots pour se diversifier loin du dollar, par crainte que la monnaie ne les rende vulnérables aux actions punitives des États-Unis.

Au début de 2024, le marché a de nouveau sauté, poussé par des achats en Chine, où les inquiétudes concernant l'économie du pays étaient en croissance. Le rassemblement a pris de l’ampleur après les élections américaines, les marchés ayant absorbé la politique commerciale agressive de la nouvelle administration.

« L’or est un actif qui est capable de préserver la valeur sous la plus grande variété de dislocations macroéconomiques que nous avons vues », a déclaré Thomas Kertsos, co-portefeuilleur de première gestion chez First Eagle Investment Management. « Nous avons vu qu’au fil des siècles, l’or a été en mesure, malgré la volatilité, toujours moyenner et toujours maintenir son pouvoir d’achat, tout en fournissant une liquidité importante. »

Le récent rassemblement de l’or est intervenu malgré ce qui serait généralement des vents contraires : des taux d’intérêt plus élevés et un dollar américain fort. Lorsque les obligations ou l'argent liquide dans la banque donnent un rendement solide, l'or, qui ne génère pas d'intérêts, devient moins attrayant. Le dollar des États-Unis est la principale monnaie dans laquelle l'or est acheté et vendu. Lorsqu'il devient plus cher pour les détenteurs d'autres monnaies, cela entraîne généralement une pression sur le métal.

Cette fois, ces mêmes forces ont mis de nouveaux acheteurs sur le marché. Alors que le yuan s'est enfui contre le dollar, les investisseurs chinois se sont empilés. La persistance d'une inflation élevée dans le monde entier a également renforcé l'attrait de l'or en tant que réserve de valeur. Et puis il y a les craintes des investisseurs de perdre le dernier gain d'or.

« Beaucoup d’investisseurs ont manqué lorsque l’or a atteint 2 400 dollars, 2 500 dollars, 2 600 dollars. Nous n’arrêtions pas de dire : « Cela ne durera pas, il y aura une correction et cela se consolidera », a déclaré Philip Newman, fondateur du cabinet de conseil Metals Focus. "Il n'a rien fait de tel. Je pense qu'il y avait un sentiment que les investisseurs ne veulent pas manquer 3 000 dollars. »

Mais c’est la politique commerciale agressive et imprévisible du nouveau gouvernement américain qui a été le moteur le plus important de l’or en 2025. Le président Trump a imposé des droits de douane sur le Canada, le Mexique et l'Union européenne, et a imposé des droits de douane sur les marchandises chinoises, ainsi que sur toutes les importations d'acier et d'aluminium. Après que l'UE a répliqué avec ses propres droits de douane, les États-Unis ont indiqué qu'ils intensifieraient la guerre commerciale en plein essor.

L’administration Trump a menacé de perturber davantage l’ordre mondial. Le président a indiqué que les États-Unis étaient prêts à recourir à la coercition économique - voire à la force - pour prendre le contrôle du Groenland et du canal de Panama, et a proposé un plan de reconstruction très controversé pour Gaza. Depuis l'apparition d'alliés européens en février en annonçant que les États-Unis ouvriraient des négociations avec la Russie sur l'avenir de l'Ukraine, l'administration Trump a remis en question les garanties de sécurité américaines sur l'Europe, qui ont sous-tendu la paix et la stabilité pendant des décennies.

« Vous avez une énorme incertitude qui découle de la politique américaine qui ne fait que jeter son ombre sur l’économie mondiale cette année », a déclaré Ian Samson, un gestionnaire de portefeuille multi-actifs chez Fidelity à Singapour.

Les bases du rassemblement de l'or ont été en partie fixées par la méfiance des banques centrales mondiales à une forte dépendance à l'égard du dollar américain, qui reflète également une incertitude géopolitique.

À la suite de l'invasion de l'Ukraine par la Russie en 2022, de nombreux avoirs en dollars russes détenus à l'étranger ont été gelés. Les banques centrales en ont pris note : le dollar pourrait être utilisé comme une arme, avec leur accès au système financier fermé à la demande des États-Unis. Depuis l'invasion, l'achat d'or de la banque centrale a doublé, passant d'environ 500 tonnes par an à plus de 1 000.

La Chine, que les gouvernements américains successifs ont considérée comme un rival géopolitique, a considérablement augmenté ses achats en 2022. Alors que ses achats se sont ralentis avec l'envolée des prix, d'autres banques centrales ont relevé le mou, la Pologne, l'Inde et la Turquie étant les plus grandes entreprises l'année dernière, selon le Conseil mondial de l'or.

Malgré son rallye, l'or est encore loin de son pic ajusté en l'annuaire de tous les temps, qui a été fixé en 1980 et équivaut à environ 3 800 dollars l'once. À l’époque, c’était une combinaison d’une croissance économique faible, d’une inflation fugueuse et de frictions géopolitiques croissantes qui ont entraîné une flambée des prix, et certains analystes pensent que des forces similaires continueront à avancer l’or en plus sur un territoire inexploré en 2025.

Le rassemblement à 3 000 dollars est venu plus vite que la plupart des prévisionnistes traditionnels ne le prédisaient. Au cours de l'année écoulée, alors que le prix a dépassé de manière décisive les principales étapes psychologiques de 2 000 dollars et 2 500 dollars, la plupart des analystes ont augmenté leurs prévisions, plutôt que de changer leur point de vue. Déjà, certains analystes ont le prochain grand jalon en vue.

« Pour atteindre 3 500 dollars l’oz, la demande d’investissement devrait augmenter de 10 % », ont déclaré les analystes de la Banque des États-Unis dirigés par Michael Widmer dans un billet du 12 février. "C'est beaucoup, mais pas impossible."

Édité par Bloomberg

|

Répondre

|

après au vue de la tronche du bitcoin, j'espère que l'on ne viendra plus nous emm....., à nommer cet investissement de l'or numérique...

|

Répondre

|

le 14/03/2025 à 11H15 l'or franchi pour la première fois les 3000$, c'est un jour à marquer d'une pierre blanche...

|

Répondre

|

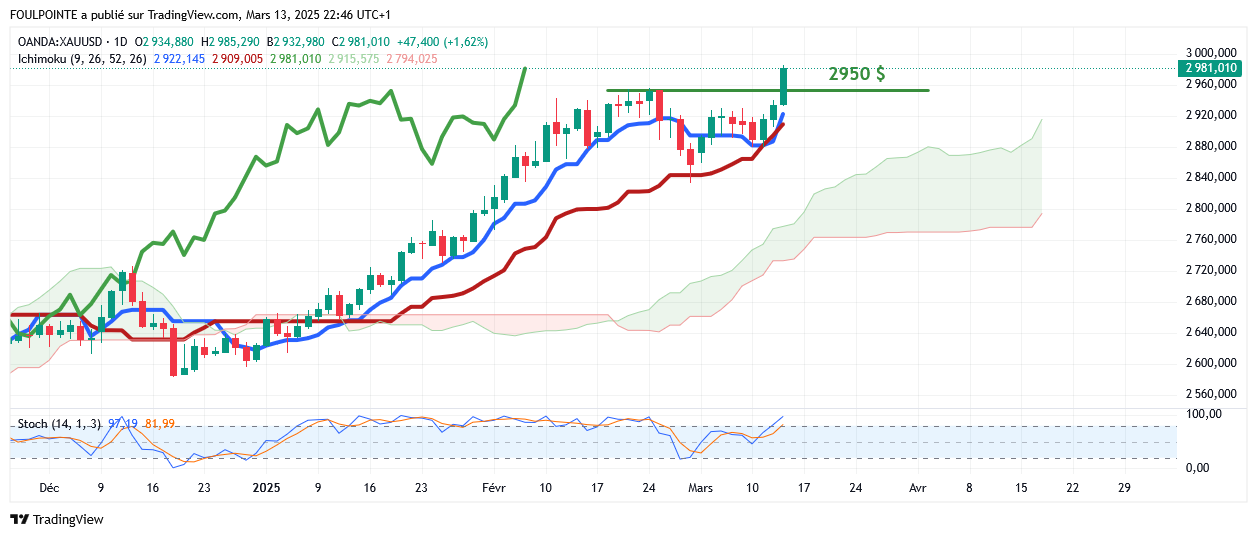

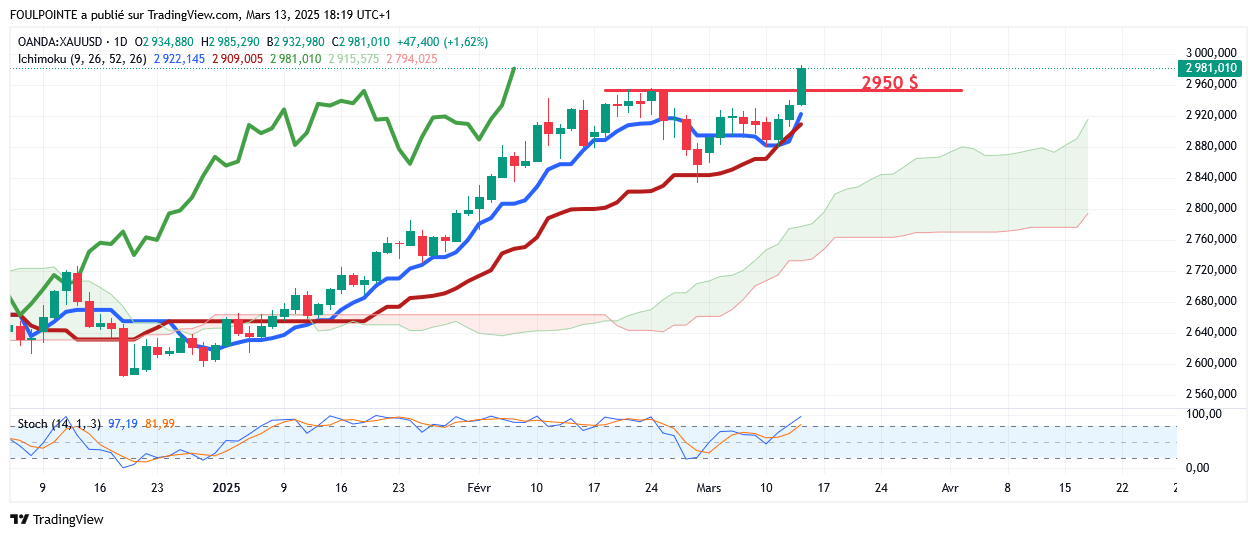

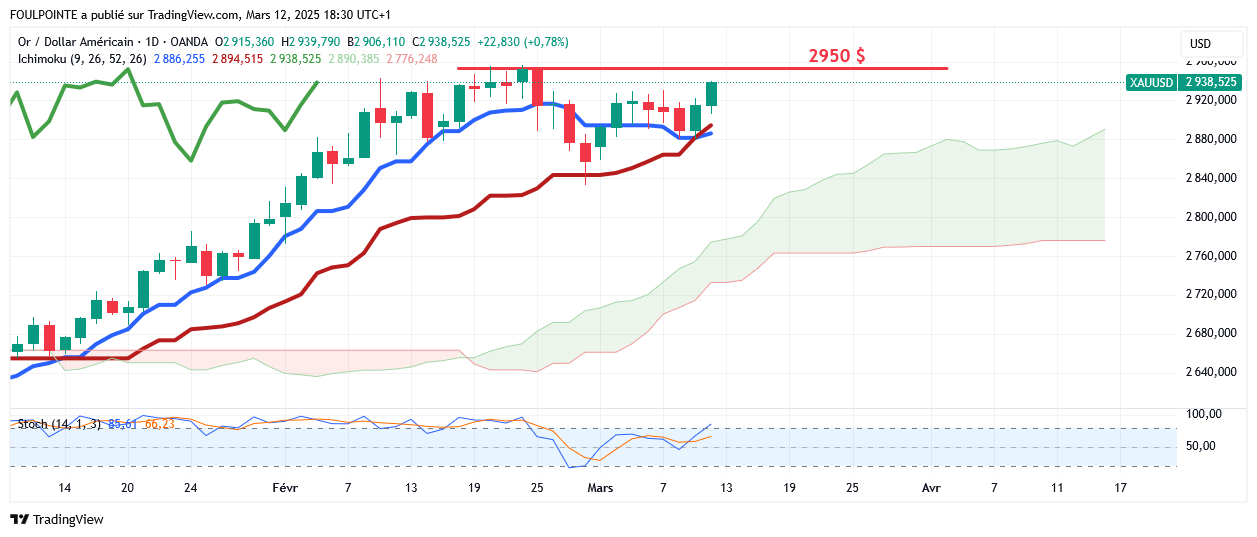

Or en $ - ut jour -Ichimoku

2985 $, nouveau plus haut, franchissement de la résistance des 2950 $ appui de la tenkan et de la kijun, bougie en quasi marubozu, paramètres haussiers, on va surveiller demain si les cours vont retester les 2950 $ qui deviendront support.

Le 25 février les cours avaient cassé la tenkan, le 28 février ils sont venus tester la kijun, cette droite étant ok sur la trajectoire des cours leur a permis de rebondir. Une hausse sérieuse des cours.

Ceux-ci ont poursuivi leur hausse en s'appuyant sur la tenkan pour finir par casser les 2950 $.

On est à 0,50 % des 3 000 $ !

Ce niveau atteint va-t--il déclencher tout à la fois des achats issus d'un mélange de FOMO et/ou de TINA qui pousseront l'Or encore plus durablement à la hausse ?

|

Répondre

|

Les 3000 $ un objectif final ? Non mais vous n'êtes pas sérieux, c'est juste un début.

........................................................................

Le prix de l'or aura encore un fort potentiel après avoir franchi la barre des 3 000 $ - Macquarie

Kitco Media

Par Neils Christensen

Publié :

21:00

Mis à jour :

21:09

(Kitco News) - Le prix de l'or atteint de nouveaux sommets historiques et frôle les 3 000 $ l'once. Alors que tous les regards sont rivés sur cet objectif, une banque a déclaré que, même après cette percée, la hausse du métal jaune était loin d'être terminée.

L'équipe Matières Premières de Macquarie, dirigée par Marcus Garvey, a mis à jour jeudi ses prévisions de prix de l'or pour 2025 et anticipe désormais un pic de 3 500 dollars l'once d'ici le troisième trimestre.

Le nouvel objectif de la banque australienne correspondrait au record historique de l'or, corrigé de l'inflation, établi en janvier 1980.

Cette mise à jour des prévisions de prix intervient alors que l'or se négocie déjà à l'objectif de la banque pour le deuxième trimestre. Le cours au comptant de l'or s'est négocié à 2 982,60 dollars l'once, en hausse de 1,62 % sur la journée, et le métal précieux a progressé de plus de 13 % depuis le début de l'année.

Les analystes ont déclaré que l'or demeure une valeur refuge importante, les économistes de la banque prévoyant une baisse de la croissance économique mondiale à 0,3 % d'ici le troisième trimestre de cette année.

« Nous considérons que la vigueur du prix de l'or à ce jour, et notre prévision de sa pérennité, sont principalement dues à la plus grande propension des investisseurs et des institutions officielles à payer pour l'absence de risque de crédit ou de contrepartie », ont déclaré les analystes dans la note. « Cela se reflète dans le fait que le prix nominal a déjà atteint des sommets historiques (2 956 $ l'once le 24 février), alors même que le coût d'opportunité de la détention d'or (en tant qu'actif à rendement nul) est relativement élevé. »

Outre l'attrait de l'or comme valeur refuge, Macquarie estime que l'or est tiré par la détérioration des perspectives d'endettement croissant du gouvernement américain. Le gouvernement américain est une fois de plus confronté à un nouveau « shutdown », le Congrès étant incapable d'adopter un nouveau projet de loi de financement. Pour l'avenir, les analystes ont déclaré qu'ils ne s'attendent pas à ce que le gouvernement américain soit en mesure de réduire significativement ses dépenses.

« Bien que l'issue reste intrinsèquement incertaine, notre hypothèse de base est que les projections du CBO concernant le déficit budgétaire se détérioreront par rapport à la législation actuelle ; « Les recettes douanières, les économies réalisées par le Département de l'Efficacité Gouvernementale (DOGE) et les réductions potentielles de Medicaid ne suffisent pas à compenser pleinement la prolongation de la loi sur les réductions d'impôts et l'emploi (TCJA, qui pourrait aggraver le déficit de 1,5 point de pourcentage) », ont déclaré les analystes. « Dans ce contexte budgétaire difficile, et celui de nombreuses économies avancées, le cours de l'or devrait rester historiquement élevé.»

L'équipe de Garvey s'attend également à ce que la hausse de l'or soit stimulée si l'administration Trump remet en cause l'indépendance de la Réserve fédérale en la poussant à baisser ses taux. La Réserve fédérale a récemment adopté une position plus neutre, affirmant qu'elle n'était pas pressée de baisser ses taux d'intérêt, le marché du travail américain restant relativement sain et les risques d'inflation persistant.

Bien que l'or soit sur le point de franchir une étape importante, Macquarie a noté que le marché était très peu enthousiasmé.

Ils ont ajouté qu'avec une demande d'investissement dans les fonds négociés en bourse adossés à l'or en baisse de 20 % par rapport aux sommets historiques de 2020, le marché dispose encore d'une marge de progression importante.

Les analystes des matières premières voient très peu de risques de baisse pour l'or cette année.

« En fin de compte, pour que cet environnement structurellement favorable à l'or change, il faudrait probablement un retournement de tendance du déficit américain anticipé par le marché et/ou des raisons favorables à des rendements réels plus élevés sur le long terme », ont-ils déclaré. « Par exemple, une croissance tendancielle plus forte de la productivité, qui accélère la croissance tendancielle du PIB. Des scénarios plausibles, mais qui ne correspondent pas à notre scénario de base actuel.»

Bien que l'or devrait continuer à surperformer dans le secteur des métaux précieux, Macquarie est également optimiste quant à l'argent. Les analystes ont relevé leurs prévisions pour l'argent à 33,50 $ d'ici le troisième trimestre, contre 31 $ l'once précédemment.

Cependant, Macquarie prévoit toujours un ratio or/argent élevé, proche de 92 points.

La banque australienne prévoit que le déséquilibre fondamental entre l'offre et la demande d'argent soutiendra les prix tout au long de l'année et jusqu'en 2026.

« L'ampleur des déficits étant encore trop importante pour être compensée par la croissance de l'offre (189 Moz en 2024, 157 Moz en 2025), le marché physique sous-jacent devrait rester tendu tout au long de notre période de prévision actuelle », ont déclaré les analystes. « Compte tenu de notre solde avant investissement, qui prévoit un excédent de 55 Moz en 2025, atteignant 75 Moz en 2026, une demande modeste de pièces et de lingots, avant tout retour des flux de capitaux des FNB, devrait suffire à maintenir des prix sains. Cela illustre comment le retour d'achats financiers plus importants, notamment par le biais de placements sur produits dérivés, conserve la capacité de générer des périodes de forte performance de l'argent.»

Kitco Media

Neils Christensen

|

Répondre

|

|

Répondre

|

Pour ceux qui ne seraient pas convaincus ?

......................................................................................................................

L'or reste l'actif phare alors que la guerre commerciale mondiale plombe les marchés boursiers - Ryan McIntyre de Sprott

Kitco Media

Par Neils Christensen

Publié :

18:20

Mis à jour :

18:27

(Kitco News) - Le marché de l'or continue de progresser vers 3 000 $ l'once et demeure l'actif phare dans un monde marqué par l'incertitude économique et les turbulences géopolitiques, selon un gestionnaire de fonds. Bien que l'or atteigne de nouveaux sommets historiques, au-dessus de 2 980 $ l'once, Ryan McIntyre, associé directeur de Sprott Inc., a déclaré à Kitco News qu'il ne le considérait pas comme surévalué, la demande pour les valeurs refuges étant en plein essor.

« Je dirais que les valorisations boursières sont le point culminant de la surévaluation, et ce, sur de nombreux indicateurs », a-t-il déclaré. « Lorsque l'on observe la situation mondiale et que l'on compare le potentiel de rendement aux risques potentiels, l'or reste, à mon avis, le meilleur choix.»

Ces commentaires interviennent alors que le cours spot de l'or s'échange à 2 972,10 $ l'once, soit un gain de 1,3 % sur la journée. Dans le même temps, le S&P 500 poursuit sa chute, s'échangeant à 5 572 points, en baisse de 0,5 % sur la journée. Le prix de l'or est actuellement en hausse de plus de 13 % depuis le début de l'année, tandis que l'indice boursier général est en baisse de près de 6 %.

McIntyre a déclaré que la demande d'or, valeur refuge, ne se limitait pas à une correction des marchés boursiers ; il a expliqué que les risques économiques avaient désormais atteint des niveaux souverains, la dette publique augmentant de manière insoutenable.

« Les gouvernements ne peuvent plus intervenir et renflouer les banques ou les entreprises technologiques, et c'est là que les risques sont considérables », a-t-il déclaré.

La tendance croissante à la démondialisation, alors que l'économie mondiale est confrontée à une nouvelle guerre commerciale, aggrave le risque économique. McIntyre a expliqué que le monde perdait beaucoup de cohésion à mesure que les nations se repliaient sur elles-mêmes, les États-Unis devenant la nation la plus emblématique de cette tendance, le président Donald Trump continuant de promouvoir sa politique « America First ».

« Le gouvernement américain tente peut-être de maîtriser le déficit dans une certaine mesure, mais en conséquence, il perd une grande partie de la confiance, ainsi que de nombreuses synergies qui découlent de la collaboration », a-t-il déclaré.

Parallèlement à l'incertitude économique croissante, McIntyre a déclaré s'attendre à ce que cette tendance à la démondialisation fasse grimper l'inflation, soutenant ainsi l'or et l'argent en tant qu'actifs réels.

Il a souligné que dans le contexte actuel, les ressources essentielles comme le cuivre et les terres rares iront au pays qui paie le plus cher, ce qui en fait de solides protections contre l'inflation.

« La croissance économique dépend tellement de la technologie que les pays vont devoir constituer leurs propres réserves de ces ressources, ce qui entraînera une hausse continue des prix », a-t-il déclaré. « Je pense que la course aux matières premières ne fera que s'intensifier.»

Cependant, ce qui distingue l'or et l'argent des autres matières premières, c'est leur rôle dans le système monétaire. Les banques centrales ont acheté plus de 1 000 tonnes d'or au cours de chacune des trois dernières années, soit bien plus que la moyenne sur 10 ans.

McIntyre a indiqué s'attendre à ce que les pays continuent de constituer leurs réserves d'or, la confiance entre les économies occidentales continuant de s'éroder. Il a souligné que l'or est la monnaie autonome par excellence, car il ne comporte aucun risque géopolitique externe.

McIntyre a déclaré que cette demande des banques centrales constituera un socle solide pour soutenir le marché dans son ensemble et créer de la valeur pour les investisseurs généralistes.

Bien que le prix de l'or ait frôlé les 3 000 $ l'once, McIntyre a affirmé qu'il existait encore de nombreuses opportunités pour les investisseurs d'entrer sur le marché.

Il a ajouté que les investisseurs peuvent acheter de l'or dès maintenant et continuer à renforcer leurs positions chaque fois que le prix baisse. Parallèlement, il a recommandé d'investir 75 % de la position en or et 25 % en argent.

« Si vous achetez en cas de correction, vous ne mettrez pas tous vos œufs dans le même panier », a-t-il déclaré. « Grâce à ce plan, vous ne serez jamais pris au piège du marché, car, avec le temps, je m'attends à ce que le prix de l'or continue de bien performer.»

Kitco Media

Neils Christensen

...............................................................................................................

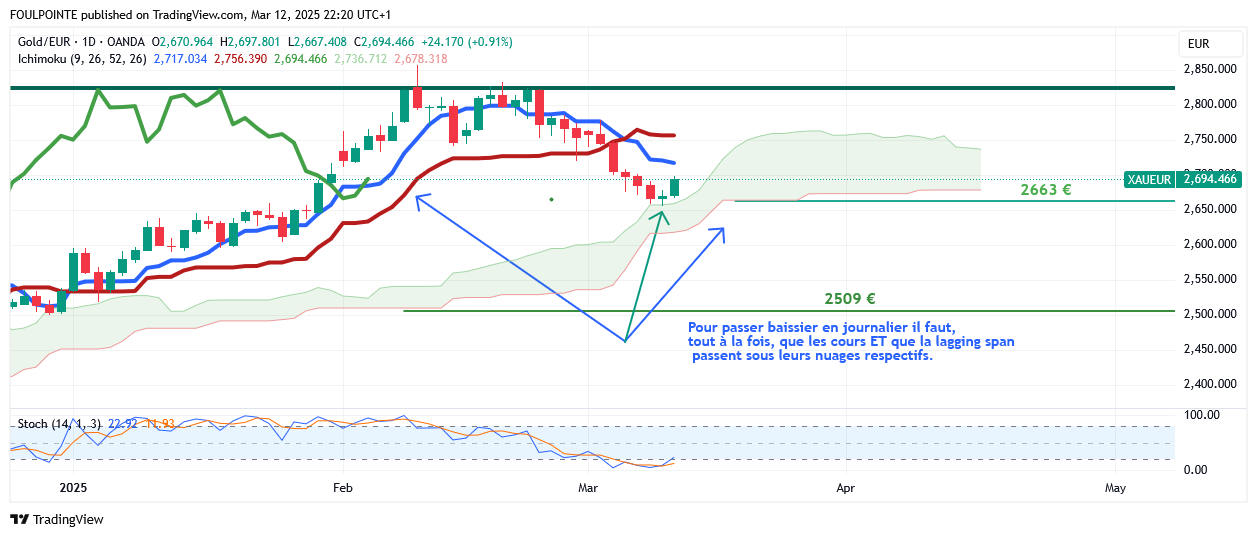

L'Or en €, en hausse de 2,01 % sur les 2748 €.

En direction des 2821 €.

Attention au triple top sur la résistance des 2821 € ?

|

Répondre

|

L'indicateur le plus important de l'or est en hausse. ( voir les graphs sur le site de kitco.com )

Kitco Media

Par Jordan Roy-Byrne

Publié :

13:24

Mis à jour :

13:28

Nous expliquons depuis près de dix ans l'importance de la surperformance de l'or par rapport au marché boursier. Nous avons également élargi ce concept en incluant les obligations pour construire un portefeuille 60/40.

Ces dernières années, le marché haussier des métaux précieux n'a pas semblé être un marché haussier en raison de la vigueur du marché boursier, qui a limité les flux de capitaux vers les métaux précieux.

Cependant, la situation commence à changer, car les capitaux ont déjà commencé à se détourner des valeurs Mag7, technologiques et conventionnelles au profit de l'or.

L'or face au marché boursier a franchi la barre des 40 ans et atteint un sommet, tandis que l'or face au portefeuille d'investissement conventionnel 60/40 s'écarte de sa base de 10 ans.

Commençons par le marché boursier.

Nous représentons ci-dessous le S&P 500, ainsi que le S&P 500 divisé par l'or (au milieu) et le S&P 500 divisé par l'indice Barron's Gold Mining (en bas). Les lignes rouges indiquent les points où le S&P 500 est passé sous sa moyenne mobile sur 40 mois. Les flèches bleues indiquent le pic séculaire précédent.

Le marché boursier s'effondre face à l'or, de la même manière qu'au début des années 1970 et que les actions aurifères du milieu des années 1960. Nous avons déjà expliqué que les actions aurifères du milieu des années 1960 constituent la meilleure comparaison pour l'or aujourd'hui.

Le graphique suivant représente le S&P 500 par rapport à l'or (en haut), ainsi que l'or, l'argent et l'indice Barron's Gold Mining.

La ligne bleue verticale marque le point où le ratio S&P 500/or a perdu sa moyenne mobile sur 40 mois. Comme vous pouvez le constater, il s'agit d'une évolution extrêmement haussière pour l'ensemble du secteur des métaux précieux, confirmant un nouveau marché haussier séculaire.

La flèche bleue marque le point où le ratio actions aurifères/S&P 500 a perdu sa moyenne mobile sur 40 mois et a chuté de manière significative. Là encore, la comparaison pour l'or est plus pertinente aujourd'hui qu'au début des années 1970.

Enfin, examinons les choses du point de vue de l'or.

Nous représentons l'or, l'or par rapport au portefeuille 60/40 (au milieu) et l'or par rapport au S&P 500 (en bas).

Les graphiques présentent des données mensuelles.

Nous devrions avoir une confirmation hebdomadaire de ces cassures dans quelques jours, puis une confirmation mensuelle.

Il n'y a pas à dire.

C'est une situation extrêmement haussière pour l'ensemble du secteur. Cela confirme le nouveau marché haussier séculaire, qui durera de nombreuses années.

Ne manquez pas cette opportunité et n'attendez pas.

Kitco Media

Jordan Roy-Byrne

|

Répondre

|

Un mystérieux acheteur ...?

....................................................................................................

Les gains de l'or proviennent d'un acheteur mystère, insensible aux prix, et la hausse devrait se poursuivre – Ross Norman, de Metals Daily

Kitco Media

Par Ernest Hoffman

Publié :

12 mars 2025 - 21h01

Mis à jour :

12 mars 2025 - 21h10

(Kitco News) – La hausse de l'or se produit malgré l'absence de nombreux moteurs traditionnels du métal jaune, et l'insensibilité aux prix de ces acheteurs opaques laisse présager une reprise prochaine des cours, selon Ross Norman, PDG de Metals Daily.

M. Norman a déclaré que l'or a longtemps été un « sujet d'intrigue » pour les investisseurs, mais que sa récente hausse est véritablement déroutante.

« L'or a toujours été influencé par un réseau complexe de forces économiques, géopolitiques et de marché, mais il est peut-être mieux décrit comme étant la “somme de toutes les peurs” », a-t-il écrit dans le dernier numéro de Bullion World. « Cependant, les dynamiques généralement à l'œuvre se comportent désormais de manière imprévisible. Cela rend le marché de l'or particulièrement difficile à comprendre actuellement. » Pour commencer, la hausse actuelle de l'or semble ignorer nombre de ses corrélations traditionnelles, ce qui amène les analystes à se demander : « Pourquoi ?»

Norman a souligné que les corrélations et les indicateurs traditionnels de l'or ne parviennent pas à expliquer ses gains.

« L'or a traditionnellement été considéré comme une protection contre l'inflation », a-t-il déclaré. « L'inflation augmente, et son prix a tendance à suivre. Et si cette tendance se maintient à long terme, elle évolue de manière inattendue à court terme. En 2024, alors que les taux d'inflation en Occident baissaient rapidement, l'or a résisté à cette tendance, accélérant au lieu de ralentir comme on pourrait s'y attendre.»

L'or entretient une forte relation inverse avec le dollar américain ; lorsque le dollar se renforce, l'or s'affaiblit généralement. « Pourtant, en 2024, le dollar américain et l'or ont progressé ensemble, un alignement inhabituel qui défie les normes historiques », a-t-il déclaré.

L'or présente également une forte corrélation inverse avec les rendements des obligations du Trésor américain, les investisseurs privilégiant les obligations à rendement élevé plutôt que l'or lorsque ces derniers sont élevés. « Pourtant, en 2024, les rendements de l'or et des obligations ont évolué en parallèle, ce qui suggère que les relations traditionnelles sont négligées. »

« En bref, l'or s'est découplé de presque toutes les normes attendues », a-t-il déclaré.

La relation entre l'or et l'argent va également à l'encontre de la tendance historique. « Historiquement, l'argent a tendance à surperformer l'or lors des périodes haussières du secteur des métaux précieux », a écrit Norman. « Cependant, le ratio or/argent a fortement augmenté, indiquant que l'argent sous-performe et est largement ignoré lors de cette hausse. C'est le chien qui n'a pas aboyé. »

La demande d'or en Asie est restée étonnamment forte malgré des prix historiquement élevés, ce qui est également inhabituel. « Les acheteurs asiatiques sont traditionnellement très sensibles aux variations de prix, notamment parce que les marges des bijoux sont très faibles et qu'il y a peu de marge pour absorber les hausses de prix », a-t-il déclaré. « Mais cette fois, ils sont restés actifs, même si les prix de l'or ont atteint des sommets historiques en termes nationaux. »

Norman propose trois explications possibles à la performance inhabituelle du métal jaune.

« Une théorie suggère que l'or n'est tout simplement plus corrélé aux autres actifs comme nous le pensions après des siècles de comportement fiable et prévisible », a-t-il déclaré.

« Une autre théorie suggère que nous assistons à un changement de paradigme sur le marché de l'or, moins influencé par les considérations économiques occidentales.

La troisième théorie, et peut-être la plus convaincante, est qu'un acteur important et opaque est à l'origine de la forte hausse de la demande – un acteur dont les achats sont très convaincants et suffisamment importants pour fausser le marché. »

Norman a déclaré que l'idée que l'or ne soit plus corrélé aux autres actifs semble peu probable. « Ces corrélations ont une base logique, même si elles peuvent – comme nous le constatons actuellement – être temporairement contournées. »

Il ne rejette pas catégoriquement la théorie du « changement de paradigme », affirmant qu'il se pourrait que les acteurs occidentaux du marché n'aient pas encore pleinement saisi l'impact de la domination croissante de l'Asie sur le marché des métaux.

« La Chine est à la fois le plus grand producteur et consommateur d'or, et il s'ensuit que l'Orient exerce peut-être une influence croissante sur la détermination des prix, un peu comme un puissant champ magnétique », a-t-il déclaré. « Cela revient à dire que pour comprendre l'or, il faudrait le voir du point de vue d'un investisseur asiatique, et moins du point de vue d'un Occidental. Et il existe certainement de très bonnes raisons pour lesquelles les investisseurs orientaux achètent actuellement de l'or, et sans doute moins du point de vue occidental. Il est certain que nombre des fluctuations de prix les plus importantes se sont produites pendant les heures de négociation asiatiques, ce qui pourrait justifier cet argument. »

Norman a toutefois indiqué que de nombreux analystes privilégient la troisième théorie, « selon laquelle un acteur important et inconnu serait à l'origine de la récente hausse de l'or ».

« Cela expliquerait pourquoi la hausse de l'or semble avoir transcendé presque toutes les corrélations traditionnelles du marché », a-t-il ajouté.

Norman a souligné que les achats à l'origine de la hausse actuelle ont été inhabituellement opaques. « Généralement, les données de marché telles que les statistiques d'import/export, les données de stockage et les tarifs d'expédition peuvent fournir des indices sur les sources de la demande », a-t-il ajouté.

« Mais à l'heure actuelle, il existe très peu de données statistiques permettant d'expliquer qui est à l'origine de ces achats importants. Or, si l'on sait qui achète, on peut en comprendre la nature (achats de main forte (banques centrales) ou peut-être spéculation à court terme ?) et, par extension, dans quelle mesure la hausse devrait perdurer. »

Il a déclaré que seule une poignée d'acheteurs convaincus correspondaient à ce profil. « Depuis près d'un an, l'or n'a pratiquement pas marqué de pause pour consolider, et encore moins pris de bénéfices, et comme nous l'avons constaté, l'évolution des prix ignore les vents contraires traditionnels », a écrit Norman.

« Les achats semblent très concentrés, et l'absence d'indices visibles suggère qu'ils sont portés par une seule entité puissante dont l'identité reste un mystère, mais dont l'influence sur le marché est indéniable. »

Norman propose deux sources possibles pour expliquer la hausse massive de 34 % du prix de l'or au cours de l'année écoulée.

« Le marché des produits dérivés est un secteur opaque », a-t-il déclaré. On sait que d'importantes positions longues à effet de levier ont été prises sur la Bourse de Shanghai (SHFE) et très probablement sur le marché de gré à gré. Cela correspond parfaitement à la situation, car les opérations sur produits dérivés tendent à être agnostiques aux événements macroéconomiques plus larges et, si elles sont suffisamment importantes, elles peuvent également engendrer un souhait auto-réalisateur. Si, par exemple, un spéculateur chinois achète un très grand nombre d'options d'achat d'or, anticipant une hausse des prix, la banque en face de cette transaction se couvrirait généralement en achetant environ la moitié de la position sur le marché au comptant. Si cette opération est suffisamment importante, le prix augmenterait, ce qui inciterait la banque à se couvrir davantage et créerait une boucle de rétroaction.

« Le seul cas où cela serait évident serait celui des achats au comptant de la banque qui achèterait de l'or, ce qui entraînerait davantage d'achats – c'est à peu près ce que nous observons », a-t-il noté.

La deuxième source potentielle est l'achat massif, mais non déclaré, de la banque centrale. « Avec le durcissement des sanctions financières à travers le monde, et le fait que les États-Unis, sous l'administration précédente, ont sans doute transformé le dollar en arme et exclu plusieurs pays des systèmes de paiement internationaux, il s'ensuit que les banques centrales prudentes, qui pourraient craindre un sort similaire, vendraient des actifs en dollars et acquerraient de l'or, car celui-ci ne présente aucun risque de contrepartie », a-t-il déclaré. « Dans ce contexte, elles passeraient simplement des ordres d'achat auprès des principales raffineries, et le prix n'est sans doute pas particulièrement important. Là encore, cela correspond au profil. »

« L'un ou l'autre scénario, ou peut-être les deux, est en jeu actuellement », a déclaré Norman. « Si l'on peut déduire le caractère d'un homme de son comportement face à l'adversité, il en va de même pour les métaux. Et l'or affiche actuellement une attitude inhabituellement insensible aux événements économiques généraux… et des achats incessants. »

Pour l'avenir, Norman a déclaré que la performance exceptionnelle de l'or en début d'année rendait plus probable une période de consolidation. « L'or a déjà atteint un sommet historique de 2 955 $ à deux reprises en février 2025 – une grande partie de ce que nous attendions pour les six premiers mois s'est déjà produit en seulement six semaines », a-t-il déclaré.

« La tendance haussière actuelle est intacte, mais la dynamique s'est affaiblie et l'or est tombé sous son canal de négociation… et ce n'est pas une mauvaise chose », a conclu Norman. « L'or a besoin d'une période de consolidation, ce qui renforcera ses gains futurs. En attendant, il est nécessaire que les marchés physiques, ou réels, ajustent leur analyse de la « juste valeur » de l'or, et nous pouvons être certains que nous reviendrons à la compétition sous peu.»

Le cours de l'or au comptant a atteint un sommet intrajournalier de 2 940,69 $ mercredi après-midi, à seulement 15 $ du sommet historique, avant de légèrement reculer.

Le cours de l'or au comptant s'est négocié à 2 932,83 $, soit un gain de 0,59 % sur le graphique journalier.

Kitco Media

Ernest Hoffman

................................................................................................

Dernier plus haut : 2985 $ avec un cours actuel à 2981 $ en hausse de 1,62 %

|

Répondre

|

Nouveau record pour l'once d'or, merci Donald Trump

13/03/2025

L'once d'or a inscrit cet après-midi un plus haut absolu à un peu plus de 2974 dollars alors que la guerre commerciale a connu un nouveau développement aujourd’hui. Le président américain a menacé d'imposer 200% de droits de douane sur les vins, le champagne et les alcools de l'Union européenne si cette dernière ne supprimait pas les 50% de droits de douane récemment imposés sur le whisky américain. Le métal précieux est recherché en raison des incertitudes commerciales.

" Un jour, des hausses de tarifs sont imposées, le jour suivant elles disparaissent, pour réapparaître de nouveau. Il n'est simplement pas possible que l'économie mondiale fonctionne dans ce chaos ", constate Sebastian Paris Horvitz, directeur de la recherche pour La Banque Postale AM.

|

Répondre

|

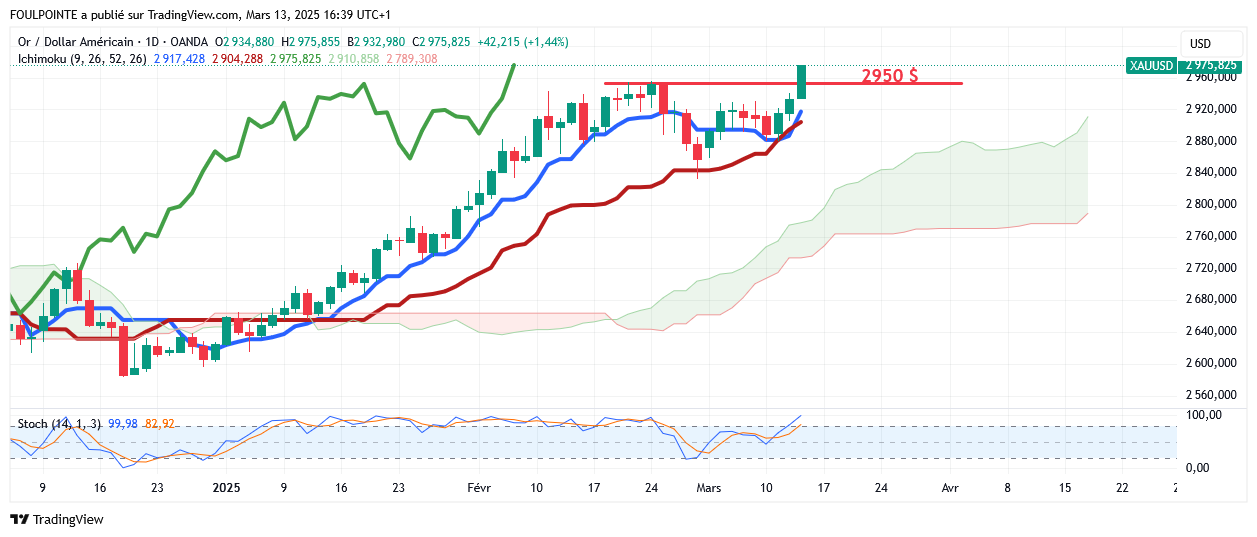

Or en $ - UT JOUR - Ichimoku.

La résistance des 2950 $ a été cassée.

Les cours montent appuyés par la tenkan et la kijun. Il faut que cet appui continue pour que l'on sorte d'un état de rebond technique à celui d'un nouveau trend haussier.

....................................................................................................

L'escalade de la guerre commerciale fait grimper l'or au plafond !

Par Barbara Vacher Publié le 13/03/2025 à 16h11 Alternatives Actu

Nouveau record pour l’once d’or en dollar qui plane cet après-midi au-dessus des 2.970$.

Pas un jour ne passe sans qu'une déclaration de Donald Trump vienne perturber les marchés et les acteurs économiques... et profite à l'or !

L'once signe un nouveau record historique ce jeudi 13 mars, au-dessus des 2.970$, à 2.974,25$ alors que le président des Etats-Unis vient de menacer d'imposer 200% de droits de douanes sur le vin, le champagne et d'autres boissons alcoolisées européennes, si l'UE ne retirait pas les tariffs de 50% sur le whisky américain, mesure de riposte à l'entrée en vigueur, hier, des droits de douane américains sur l'acier et l'aluminium...

Guerre commerciale

Le comportement erratique et imprévisible du président des Etats-Unis depuis sa prise de poste perturbe les opérateurs. Sa prise de position dans la guerre en Ukraine, combinée à des velléités de guerre commerciale et d'ultra-protectionnisme, ont fait d'abord chuter les marchés américains, avant que ces incertitudes ne se reportent sur l'ensemble des places financières mondiales. Les valeurs " refuge " en profitent, l'or en particulier, dont les caractéristiques sont appréciées en matière de protection contre l'inflation.

L'once, qui évoluait depuis plusieurs jours autour des 2.900$, avait enregistré un petite correction lundi avant de rebondir franchement les séances suivantes, avec +1,1% mardi, et +0,70% mardi. Le cours de l'or poursuit sa progression alors que le ton continue de monter entre les Etats-Unis et le reste du monde sur les échanges commerciaux. Son précédent record, datait d'à peine trois semaines (20 février), lorsqu'il avait dépassé 2.954$ en séance. Depuis le début de l'année, le métal jaune bat à plat de couture les indices, fort d'une progression de plus de 13% après avoir grimpé de près de 35% en 2024.

Si le président américain continue sur cette belliqueuse lancée "diplomatique", la barre des 3.000$, anticipée par les analystes pour cette année, pourrait être rapidement franchie.

.........................................................................

Attention !

Bien sûr que cette montée nous satisfait. Mais c'est fragile, car si TRUMP changeait d'avis et revenait sur ses positions commerciales belliqueuses, l'Or pourrait redescendre tout aussi vite.

Mais n'oubliez pas POUTINE qui a revêtu hier sa tenue de " commandeur en chef " des forces russes, tout habillé de vert.

|

Répondre

|

Rebond technique de l'Or en €, rebond aidé en outre par une légère baisse de l'€ qui cale sous les 1,09 $.

Les cours devraient dans les prochaines séances se diriger dans le nuage, signe d'une entrée en range.

Le tout étant de rester au-dessus des 2633 € et d'éviter la formation d'une anse avec tasse inversée.

On attend aussi la décision de Poutine sur l'instauration d'une trêve en Ukraine. Apparemment les ukrainiens auraient demandé la restitution des territoires conquis par les russes.

Ça paraît mal parti. Alors il faudrait que les russes " rendent " la Crimée et le Donbass !

2694 € en hausse de 0,91 %.

|

Répondre

|

Pour le moment, histoire de se rassurer ou de jeter un sort au mauvais sort, je ne vois pas de possibilité de formation de figure de tasse avec anse inversée sur le graph de l'Or en $.

Mais il y a effectivement cette résistance des 2950 $ à casser.

.........................................................................................................

Rebond de l'or et de l'argent grâce à un IPC américain modéré et à des achats de valeurs refuges

Kitco Media

Par Jim Wyckoff

Publié :

17:35

Mis à jour :

17:39

(Kitco News) - Les prix de l'or et de l'argent sont en forte hausse et ont atteint respectivement leurs plus hauts niveaux en deux et trois semaines à la mi-journée aux États-Unis, après un rapport sur l'inflation américaine légèrement plus bas que prévu. La demande de valeurs refuges pour ces deux métaux précieux se maintient dans un contexte de tensions commerciales mondiales susceptibles de ralentir la croissance économique mondiale. En avril, l'or a progressé de 20,40 dollars à 2 941,30 dollars. En mai, le cours de l'argent a progressé de 0,538 dollar à 33,68 dollars.

Les données hebdomadaires américaines publiées aujourd'hui indiquent que l'indice des prix à la consommation (IPC) pour février a progressé de 2,8 % sur un an. L'IPC a progressé de 2,9 % sur un an, contre une hausse de 3 % en janvier. L'indice des prix à la production, publié jeudi, est en hausse de 0,3 % sur un mois, contre une hausse de 0,4 % en janvier. L'indice du dollar américain a perdu la majeure partie de ses gains de la nuit après la publication de l'IPC.

Les indices boursiers américains sont en hausse à la mi-journée, mais en retrait par rapport aux plus hauts de la séance, grâce à des rebonds correctifs consécutifs aux récentes pressions vendeuses qui ont poussé les principaux indices à des plus bas de plusieurs mois. Les traders et les investisseurs restent inquiets face aux changements quasi quotidiens de la politique américaine en matière de droits de douane et aux représailles de ses partenaires commerciaux. Le Wall Street Journal titrait aujourd'hui : « Le débat sur les droits de douane s'éternise ; les marchés boursiers ont besoin du retour de Trump, le négociateur.»

Les principaux marchés extérieurs observent aujourd'hui une légère hausse de l'indice du dollar américain. Les contrats à terme sur le pétrole brut du Nymex sont en hausse et s'échangent autour de 67,75 $ le baril. Le rendement de l'obligation de référence du Trésor américain à 10 ans se situe actuellement autour de 4,3 %.

Techniquement, les haussiers des contrats à terme sur l'or d'avril bénéficient d'un solide avantage technique à court terme. Leur prochain objectif de hausse est de clôturer au-dessus de la résistance solide du plus haut du contrat à 2 974,00 $. Leur prochain objectif de baisse à court terme est de pousser les contrats à terme sous le support technique solide du plus bas de la semaine dernière à 2 844,10 $. La première résistance est observée à 2 950,00 $, puis au plus haut du contrat à 2 974,00 $. Le premier support est observé au plus bas du jour à 2 911,00 $, puis à 2 900,00 $. Note de marché de Wyckoff : 8,0.

Les haussiers des contrats à terme sur l'argent de mai bénéficient d'un avantage technique global à court terme. Leur prochain objectif de hausse est de clôturer au-dessus de la solide résistance technique du plus haut de février à 34,56 $. Leur prochain objectif de baisse est de clôturer sous le support solide du plus bas de février à 31,365 $. La première résistance est observée à 34,00 $, puis à 34,56 $. Le prochain support est observé au plus bas de la nuit à 33,18 $, puis à 33,00 $. Note de marché de Wyckoff : 6,0.

Kitco Media

Jim Wyckoff

|

Répondre

|

J'espère qu'on va éviter le figure de la tasse avec anse inversée.

Cette figure pourrait nous ramener sur les 2509 €

|

Répondre

|

Précédemment :

" MITTE

11/03/2025 12:18:29

Graphique de la paire euro/doll.

La hausse de l'€ en ut jour est forte, mais encore fragile. Il lui faut un soutien plus fort de la tenkan, soutien qui mathématiquement peut se mettre en place, mais il faut aussi que la zone tenkan/kijun reste étroite et haussière. Ce qui peut se faire attendre."

..................................................................

La hausse de l'€ patine ce matin, tenkan et kijun sont trop éloignées.

Qui plus est la zone devrait s’agrandir et entraîner un ralentissement de la hausse.

Question fondamental : si la Russie refuse " l'offre " de cessez le feu des ukrainos-américains " le dollar pourrait reprendre du poil de la bête.

|

Répondre

|

babou120

C'est une bonne question en effet.

Sur l'€ qui est très fortement acheté ces jours-ci ? Cf la bougie mensuelle en cours du mois de mars 2025 sur le graph ?

Et qui pourrait l'être encore plus, vu la grosseur de la bougie qui est en train de casser la katana formée par la fusion de la tenkan et de la kijun.

Si l'€ pète les 1,09 $ et les 1,16 $, deux niveaux de SSB ( celui en cours et celui d'une prochaine extension de plat de SSB ) la voie vers une hausse encore plus forte sera ouverte.

On rappellera que l'€ a tapé les 1,60 $ en 2008 !!!

Conséquences pour l'Or libellée en € ?

Ça m'interpelle quelque part ...

|

Répondre

|

L'or ne monte plus, tout le reste baisse sauf l'€ (le dollar baisse). La confiance s'évapore, où va le pognon ?

|

Répondre

|

Une hausse de l'€ qui ne devrait pas durer. Il faut y croire ?

...................................................................................................................................................................

Devises : l'euro grimpe encore en direction des 1,10$

Au plus haut depuis novembre dernier...

(Boursier.com) — Encore inimaginable il y a quelques semaines, l'euro connaît un improbable retour en grâce face au dollar. La monnaie unique gagne encore 0,75% face au billet vert, à 1,0917$ entre banques, au plus haut depuis novembre dernier. Dopé par les espoirs de conclusion d'un accord sur les dépenses de défense en Allemagne d'ici la fin de la semaine et par la révision à la hausse des perspectives de croissance en Espagne, l'euro profite aussi des craintes de récession aux États-Unis.

La co-dirigeante du parti des Verts allemands, Franziska Brantner, a déclaré dans une interview à 'Bloomberg News' que son parti était prêt à négocier pour parvenir à un accord sur une augmentation des emprunts publics afin de stimuler les dépenses de défense et de relancer la croissance. "Les marchés apprécient beaucoup cette nouvelle et elle offre un véritable contrepoint aux gros titres d'hier", déclare Nick Rees, responsable de la recherche macro chez Monex Europe.

Les gains de l'euro avaient été limités lundi par le refus des Verts de soutenir la réforme du " frein à l'endettement', inscrit dans la Constitution depuis 2009. Ce mécanisme limite le déficit budgétaire annuel du gouvernement fédéral à 0,35 % du PIB. Le futur chancelier, Friedrich Merz, soutient également la création d'un fonds spécial d'infrastructures de 500 milliards d'euros.

En Espagne, le produit intérieur brut devrait augmenter de 2,7% cette année, contre une hausse de 2,5% prévue en décembre, et une croissance de 3,5% enregistrée en 2024, a déclaré la Banque d'Espagne. Dans un contexte de grands changements géopolitiques, la Banque a néanmoins averti que ses prévisions sont " soumises à une incertitude extraordinaire " et présentent des risques de baisse pour la croissance économique. Elles n'incluent pas l'impact des tarifs douaniers américains, ni l'assouplissement potentiel des règles budgétaires par l'Union européenne.

"Historiquement, le dollar surperforme lorsque nous constatons une forte hausse de la volatilité, mais lorsque l'économie américaine et le marché boursier américain sont le point central des préoccupations, cela limite désormais l'attrait du dollar", indique à 'Reuters' Chris Weston, responsable de la recherche chez le courtier Pepperstone à Melbourne.

L'indice du dollar, qui mesure la devise américaine par rapport à six autres devises de référence, est tombé ce mardi à des niveaux plus vus depuis octobre. Il devrait subir une septième journée consécutive de pertes.

"Nous pensons toujours que les données concrètes indiquent une économie qui ralentit, mais pas trop vite. La peur d'une récession est largement exagérée", estime N.ees. "Les marchés ont réagi de manière excessive... le dollar ne devrait pas vraiment être aussi faible".

©2025 Boursier.com

.........................................................................................

Les marchés ont toujours raison, dit-on.

Les graphiques aussi ?

|

Répondre

|

Graphique de la paire euro/doll.

La hausse de l'€ en ut jour est forte, mais encore fragile. Il lui faut un soutien plus fort de la tenkan, soutien qui mathématiquement peut se mettre en place, mais il faut aussi que la zone tenkan/kijun reste étroite et haussière. Ce qui peut se faire attendre.

|

Répondre

|

On va dire que l"Or en dollar " s'accroche et tient bon ".

Le graph en atteste.

L'once d'Or en $ est en appui sur ses deux droites, tenkan et kijun, le tout au-dessus du nuage, avec une bonne marge de sécurité et une STO dans sa zone d'évolution normale et en position haussière.

En hausse de 0,85 % ce matin sur les 2914 $, l'Or en $ reste campée sur ses derniers plus hauts.

C'est ce qu'il faut retenir.

|

Répondre

|

Forum de discussion Or (once en $)

202503141334 756850

Suivez les marchés avec des outils de pros !

Suivez les marchés avec des outils de pros !