Et à la fin il ne restera plus que l'OR. - Page 3

Cours temps réel: 4 004,14 0,59%| Cours | Graphes | News | Analyses et conseils | Cotations des matières premières | Historiques | Forum |

@MITTE

L’or va-t-il rentré dans la catégorie « fortune improductive » et si oui cela pourrait bien bouleverser la taxe relativement modérée à la revente de 11,50% ?

|

Répondre

|

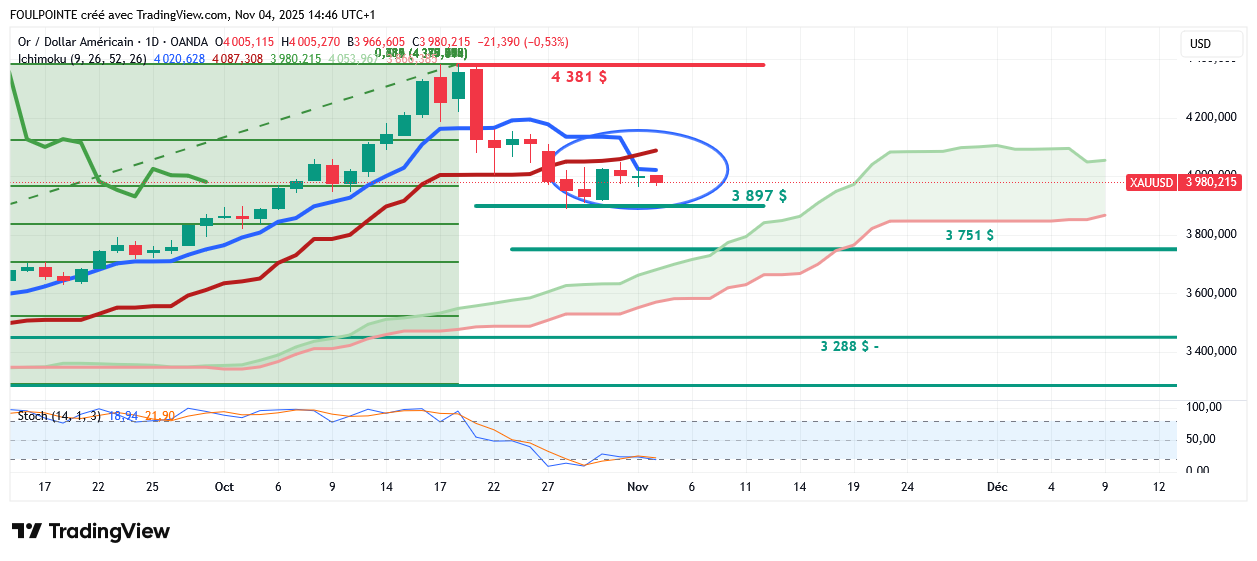

Or en $ - ut jour - Ichimoku

Les baissiers reprennent la main en ce qu'ils ont empêché les haussiers de tenir les 4 000 $ d'une part et, d'autre part de franchir la tenkan, hier sur les 4 024 $ et ce matin sur les 4 020 $.

Bataille des 4 000 $ toujours en cours.

En ut 1 heure et 4 heures ça ne bouge pas beaucoup.

Pour le moment dans le range 4 381 $ - 3 897 $, sous réserve que les limites haute et basse de ce range soient confirmées.

En ut hebdo les cours à 3 980 $ parviennent juste à s'asseoir sur la tenkan au même niveau.

STO à la frontière de la survente depuis le 27 octobre.

|

Répondre

|

Anjou49

03/11/2025 16:04:27

Peut-on rappeler que l’once est restée à stagner sur la ligne des 3300 de d’avril à août 2025 (5 mois) avant de s’envoler ?

Si nous restons peu ou prou sur une ligne de 4000 quelques mois, on peut peut-être croire à une nouvelle envolée…

C'est ma position : latéralisation avant un nouveau trend haussier.

L'objectif : vers les 5 147 $ ( de mémoire ce chiffre figure dans un post de jpgrenoble de ce week-end )

Date ? 2026 ? 2027 ?

A cette date et à ce niveau les BC auront peut-être " fait le plein " et achèteront moins ou bien moins. On aurait atteint un ath et, dès lors, l'Or pourrait-elle devenir " plus fragile " et soumise aux attaques de " revanchards " 😏

Les cours tapent les 4 026 $, deux dollars au-dessus de la tenkan. Cette dernière passera plate demain, donc ce serait mieux pour les cours qu'elle serve de support aux cours plutôt que de résistance.

Le tout sera d'être là " au top départ ".

En gros 25 % à prendre encore.

Sous les réserves d'usage et qui vivra verra.

|

Répondre

|

Extraits et statistiques us du jour.

1 - Extraits :

Haresh Menghani

FXStreet

L'or (XAU/USD) conserve des gains intraday modestes durant la première moitié de la séance européenne de lundi, sans toutefois parvenir à les confirmer et restant sous la barre des 4 050 $ dans un contexte de signaux mitigés. Les commentaires du président américain Donald Trump ont laissé entendre que son administration pourrait restreindre les exportations de matériel d'intelligence artificielle (IA) de pointe vers son rival stratégique, la Chine. Ce facteur s'avère déterminant pour soutenir légèrement le précieux métal refuge. Par ailleurs, les inquiétudes liées aux risques économiques découlant d'une paralysie prolongée du gouvernement américain soutiennent davantage le cours de l'or.

Dans le même temps, la politique monétaire restrictive de la Réserve fédérale américaine (Fed) permet au dollar américain (USD) de consolider ses gains importants de la semaine dernière et d'atteindre un nouveau sommet depuis début août. Ceci pourrait dissuader les investisseurs de prendre des positions acheteuses agressives sur l'or, actif non rémunérateur. De plus, la tendance haussière sous-jacente des marchés actions pourrait contribuer à plafonner la paire XAU/USD. Il serait donc prudent d'attendre un franchissement durable de cet obstacle avant de se positionner en vue d'une poursuite de la récente reprise depuis les niveaux inférieurs à 3 900 $, soit un plus bas de plus de trois semaines atteint mardi dernier.

Mouvements du marché : L'or profite des flux de capitaux vers les valeurs refuges après les déclarations de Trump

Le président américain Donald Trump a déclaré dimanche aux journalistes à bord d'Air Force One que la puce Blackwell de Nvidia, dédiée à l'intelligence artificielle, ne serait pas accessible au grand public. Cette situation contrebalance, dans une certaine mesure, l'optimisme récent alimenté par la désescalade des tensions commerciales entre les États-Unis et la Chine – les deux plus grandes économies mondiales – et soutient légèrement le cours de l'or, valeur refuge, en ce début de semaine.

Le blocage des services de l'administration américaine entre dans son 33e jour ce lundi, le Congrès étant dans l'impasse concernant le projet de loi de financement soutenu par les Républicains. Trump a de nouveau exhorté les sénateurs républicains à mettre fin à ce blocage en abolissant la règle du filibuster, une mesure sans précédent à laquelle les dirigeants du GOP se sont, jusqu'à présent, opposés. Néanmoins, la crainte qu'une fermeture prolongée de l'administration n'entraîne des dommages économiques supplémentaires soutient davantage le cours du précieux métal.

La Réserve fédérale américaine a abaissé ses taux directeurs de 25 points de base pour la deuxième fois cette année mercredi dernier et a également annoncé qu'elle cesserait de réduire la taille de son bilan dès décembre, marquant ainsi la fin de son resserrement quantitatif. Cela dit, le président de la Fed, Jerome Powell, a averti qu'une nouvelle baisse des taux d'intérêt d'une ampleur similaire était loin d'être acquise lors de la prochaine réunion de politique monétaire en décembre. De plus, plusieurs membres influents du FOMC ont tempéré les attentes d'un nouvel assouplissement de la politique monétaire d'ici la fin de l'année. Ceci contribue à maintenir le dollar américain dans la vigueur de ses gains de la semaine dernière et à le maintenir près de son plus haut niveau depuis début août. Par ailleurs, l'optimisme ambiant sur les marchés pourrait freiner l'appréciation du métal jaune et inciter à la prudence chez les investisseurs optimistes.

2 - Statistiques us du jour :

15:45 USD PMI manufacturier (Oct.) 52,5 52,2 52,2

16:00 USD Indice PMI manufacturier de l'ISM (Oct.) 48,7 49,4 49,1

Le 1er, très légèrement meilleur qu'attendu, le second plus nettement moins bon qu'attendu.

L'Indice des Directeurs d'Achat (PMI) de l'Institut de Gestion des Approvisionnements (ISM) évalue le niveau relatif des conditions des entreprises, dont celles d'emploi et de production, les nouvelles commandes, les prix, les livraisons des fournisseurs et les stocks.

Les données sont compilées à partir d'un sondage effectué aurpès d'environ 400 directeurs d'achat dans l'industrie manufacturière.

Sur l'indice, un résultat au-dessus de 50.0 indique une expansion de l'industrie, et en-dessous une contraction.

Une lecture plus élevée que prévu est considérée comme positive/haussière pour l'USD, alors qu'une lecture plus basse est interprétée comme négative/baissière pour l'USD.

Pas bénéfique au dollar. Positif pour l'Or.

3 - Les futures us Décembre 2025 reprennent du poil de la bête.

Futures or - Déc 2025 (GCZ5)

Données dérivées en temps réel

Devise en USD

4.037,75 +41,25 (+1,03%)

En Temps Réel·

16:10:05

|

Répondre

|

Peut-on rappeler que l’once est restée à stagner sur la ligne des 3300 de d’avril à août 2025 (5 mois) avant de s’envoler ?

Si nous restons peu ou prou sur une ligne de 4000 quelques mois, on peut peut-être croire à une nouvelle envolée…

|

Répondre

|

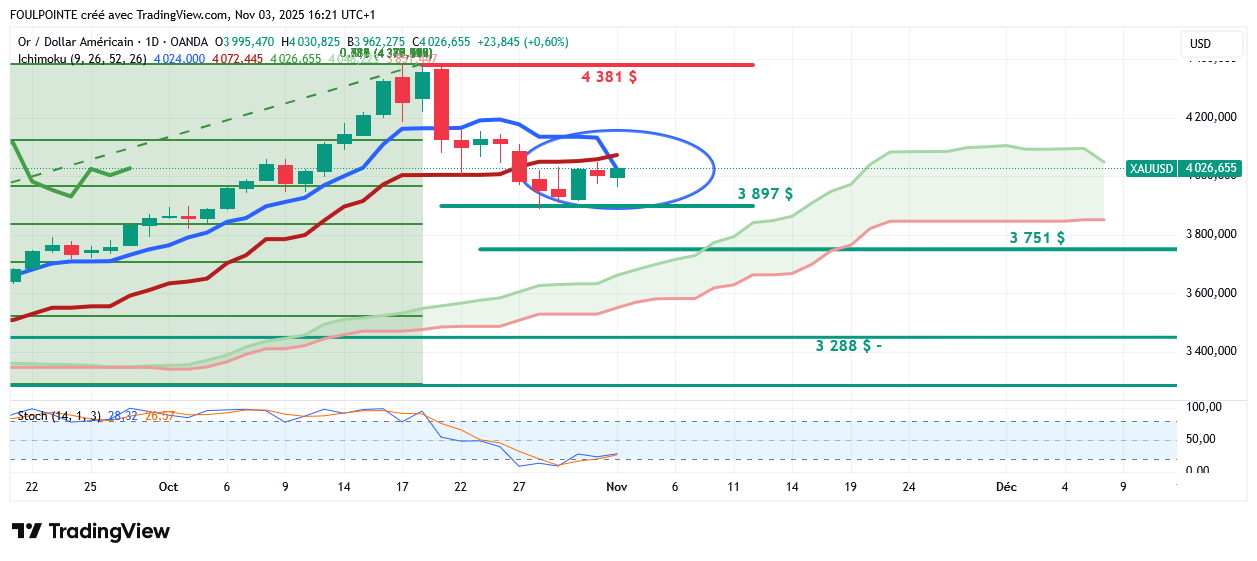

Ut Jour - Or en $ - Ichimoku

Les cours tiennent les 4 000 $, mais ce n'est pas suffisant, c'est " nécessaire mais pas suffisant ". Pourquoi ? Parce qu'il doivent passer la tenkan qui est sur les 4 024 $ et après la kijun qui devrait encore monter.

Un travail de fourmi et de reconstruction à faire pour qu'un nouveau trade haussier s'installe. Y-a encore du boulot.

L'ut 1 heure tient en hausse, la 4 heures est en encore à l'ouvrage.

Que vont décider les traders et opérateurs d'outre-atlantique : acheter ou vendre ? Maintien des 4 000 $ ou pas ?

|

Répondre

|

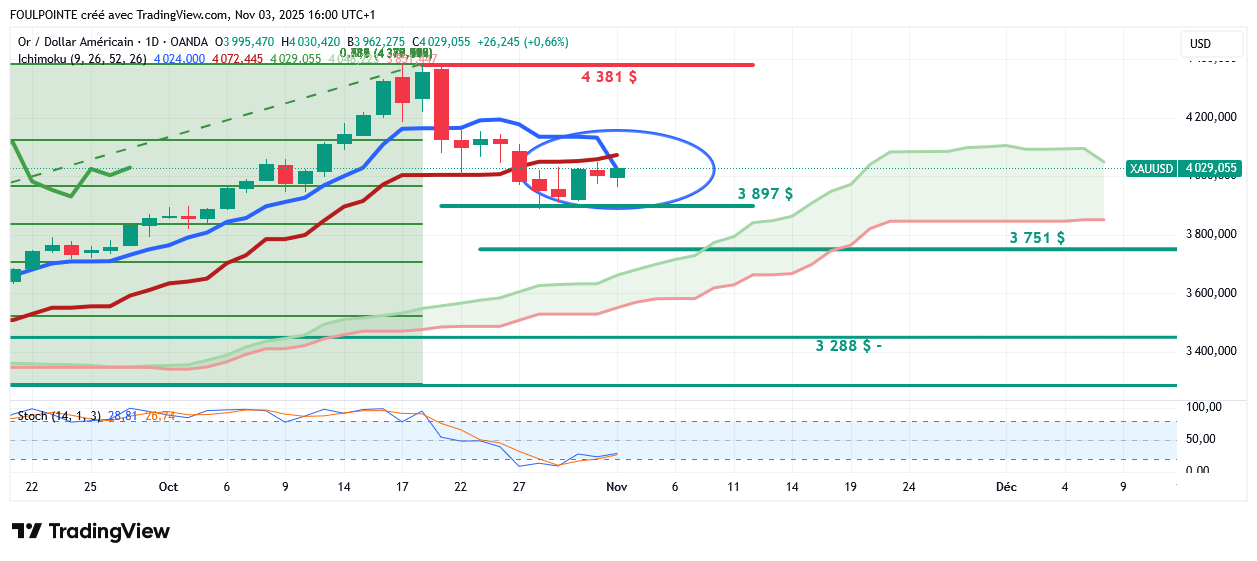

UT 4 heures.

Le décor est planté : 4 381 $ en haut et 3 897 $ en bas ?

Le vendredi 7 novembre on devrait en savoir un peu plus ?

Au-dessus du nuage, ciel qui se dégagerait bien pour les haussiers.

Sous le nuage, les baissiers garderaient la main, sans plus de dégâts que cela pour les haussiers si les 3 897 $ sont préservés.

Dans le nuage, neutre mais, amha, avantage " psychologique " aux haussiers.

|

Répondre

|

Le champ de bataille 😂😏

Le champ dit " des 4 000 "

|

Répondre

|

Merci de tes posts jpgrenoble qui permettent de prendre de " la hauteur ".

Comme évoqué précédemment la tenkan, avec son angle de renversement et s'inscrivant dans un mouvement en divergence avec le nuage toujours globalement haussier, pique au sud, coupe la kijun à la baisse et vient dans un mouvement millimétré appuyer sur la tête des cours : tenkan à 4 024 $, plus haut des cours à 4 023,670 $ et cotation actuelle à 4 016,055 $.

On y est, la grande bataille des 4 000 $ va avoir, amha, lieu.

L'angle de renversement de la tenkan ce n'est pas du positif, mais l'indicateur STO, est, amha, en très très légère divergence avec la tenkan et devrait logiquement, à ct, s'inscrire à la hausse, en combinaison avec les cours.

Pour ma part une entrée en latéralisation me satisferait bien, en attendant que l'ut 1 heure conforte sa sortie haussière et que en ut 4 heures les cours puissent sortir au-dessus du nuage et donne un début de feu vert.

Toujours au-dessus des 4 004 $, les haussiers ont, amha, les cartes en main, mais rien n'est - encore - fait.

|

Répondre

|

Catmill Station me semble être la gare ou le train attend les retardataires avant départ

|

Répondre

|

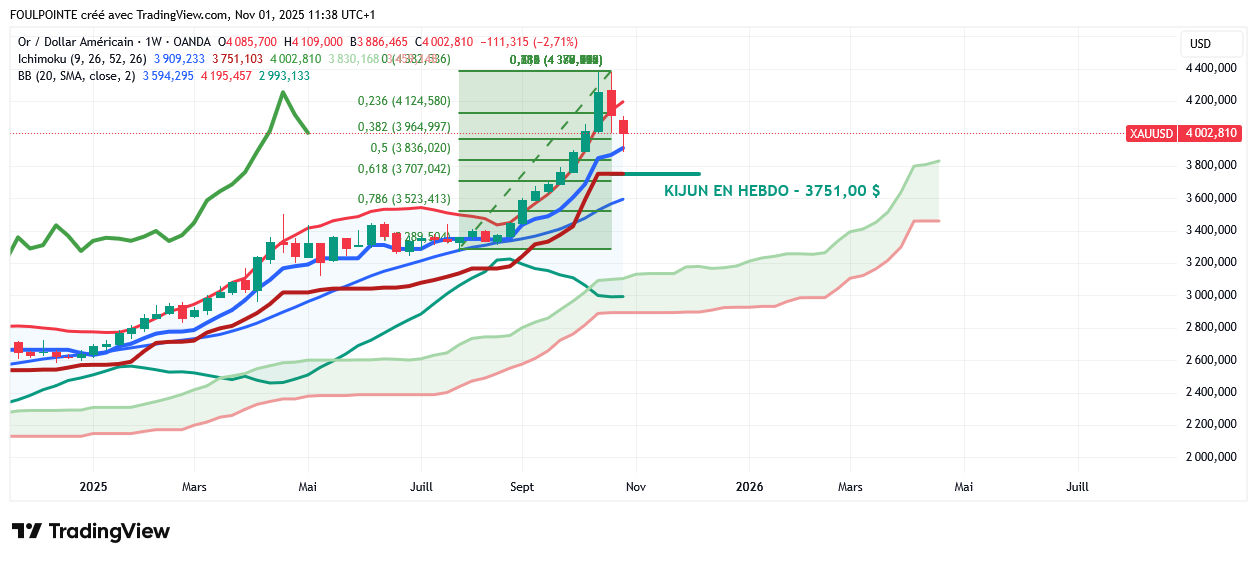

Hello Mitte j’ai refait mes calculs et remis mes graphiques au propre ici mensuel

maintenant je vais me baser sur le calculateur fibonnacci ABC qui validait 4382 comme 200% de cette extension

J’ai retrace mon tunnel haussier et son report de hauteur et nous testons bien actuellement le haut du canal (SOH-LT:~3872)

Aux niveaux des vagues Elliot nous serions dans la grande (VAGUE 3 )

La consolidation en cours est ce (VAGUE 3-5-4) ou déjà (VAGUE 3-4) ou voir une (VAGUE 4) qui signifierait fin de V3 …..qui pose problème ::::

tant que le seuil (3678-3745) est support la consolidation sera mineure en dessous le mvt sera bcp ++ profond a minima (3300-3350)

À surveiller :(3678-3745) : 2990 limite V3-4 :2795 confirmation grande consolidation V4 soit le middle du grand canal voilà bcp d’infos on va suivre

Reprise haussière >>4218

|

Répondre

|

Hello Mitte j’ai refais mes calculs

Calculateur investing fibonnacci ABC (253.60-1921.18-1046.99)

Si tu as plus précis

Extension

261,8% 5.412,7144

200% 4.382,15 (au point près)—————————————— erreur précision tracé abc bourse

161,8% 3.745,1344

138,2% 3.351,5856

100% 2.714,57

61,8% 2.077,5544

50% 1.880,78

38,2% 1.684,0056

23,6% 1.440,5389

|

Répondre

|

Oui je suis en phase avec toi si le prix revient Vers 4110 je vendrai le dernier 1/3 car l’excès est fini pour moi il y a ++ à perdre

|

Répondre

|

Salut jpgrenoble,

oui on tergiverse sur les 4 000 $.

J'attends bcp de la journée de lundi avec la baisse en ut jour de la tenkan, à la fin de la semaine prochaine les choses devraient s'être décantées. J'entends par là, soit reprise de la baisse, soit mise en place d'une latéralisation. j'exclus une hausse franche.

Les baissiers sont certes bien présents, cf la grosse bougie rouge d'hier en ut 15 ', mais les plus bas sont de suite rachetés par les bulls. On ne sent pas, amha, un sentiment de marché baissier mais plus de grosses mains qui prennent leurs bénéfices.Sinon on aurait une succession sans fin de petites bougies rouges témoignant d'un début de sell off.

En ut hebdo la bougie hebdomadaire est bien rouge, mais avec une belle mèche basse qui est venue mourir sur la tenkan.

On a un plus haut, mais on n'a pas encore de plus bas, enfin pas tout à fait.

Réponse la semaine prochaine ? En partie tout au-moins.

|

Répondre

|

Hello Mitte

En daily

Nous sommes en phase de transition CT après l’excès 4381:réintégration tunnel haussier

Cours << 4017:mm26(4034): cours >> 3954 (ratio finobacci :38%) + SOH-LT oblique du tunnel haussier long terme donc zone de transition où hésitation

Le potentiel est maigre retour sur haut tunnel(4110-4117), alors que potentiel baissier est fort

Cours << 3954-3916 reprise biais baissier : 3822+mm52

Cours >> 4034:4110-4117>> retour base M baissier 4218

|

Répondre

|

Histoire ...

de voir l'impact d'une grosse baleine qui bazarde un relative grosse position sur les cours :

UT 15 minutes : la vente d'une grosse baleine a fait chuter les cours de 1 % entre 4 022 $ et 3 978 $.

Après, PAS DE RELAIS VENDEUR, les haussiers grappillent $ par $ le différentiel créé.

Amha.

|

Répondre

|

Les 4 000 $ toujours " en discussion " entre haussiers et baissiers.

La tenkan de l'Or en $ ( graph joint ) baissera sensiblement lundi. Elle sera sur les 4 023 $.

La kijun, elle, sera sur les 4 057 $.

La tenkan coupera donc à la baisse la kijun avec un nuage toujours haussier.

On verra comment les cours vont gérer cette divergence.

Cours actuel : 4 003 $.

|

Répondre

|

Ben voilà, t'as apporté tes sources, fallait juste commencer par cela. C'est un minimum quand il question d'échanger.

Pour le reste, entre l'info fiable émanant de qui de droit et la pratique du buzz, chacun jugera et appréciera.

Parce que, à la lecture de l'article qui suit, il apparaît clairement qu'il n'est, actuellement, pas question que la BDF vente tout ou partie de son or.

Source : www.bdor.fr

Article de Cécile DOERFLINGER

Article publié le : 25 octobre, 2025

En bref

2 436 tonnes d’or stockées sous terre, dans les coffres ultra-sécurisés de la Banque de France

Une valorisation record de 177 milliards d’euros, contre 87 milliards en 2018

Aucune vente depuis 2009 : une stratégie de conservation stricte

Dette publique française supérieure à 3 000 milliards : l’or ne couvrirait que 6 %

Le choix assumé de préserver la souveraineté plutôt que d’arbitrer à court terme

Une réserve stratégique dissimulée sous la capitale

Enfouies à plus de vingt mètres de profondeur sous le sol parisien, les réserves de la Banque de France figurent parmi les plus importantes d’Europe. Près de 2 436 tonnes d’or, réparties sur une superficie équivalente à deux terrains de football, sont stockées dans un site hautement sécurisé connu sous le nom de « la Souterraine ».

Estimé à 177 milliards d’euros à l’été 2025, ce stock a presque doublé de valeur depuis 2018, en lien avec l’envolée du cours de l’or, reflet des tensions géopolitiques mondiales et de la perte de confiance dans les monnaies fiat.

Un actif colossal, mais dérisoire face à la dette

Malgré sa valeur symbolique et financière, ce trésor ne suffirait pas à corriger les déséquilibres des finances publiques. La dette française excède désormais les 3 000 milliards d’euros, ce qui signifie que même une liquidation intégrale du stock d’or ne couvrirait qu’environ 6 % du montant total.

Cette disproportion alimente régulièrement un débat : pourquoi ne pas utiliser tout ou partie de cet or pour réduire la dette ou financer un plan de relance ?

Le mirage d’une vente facile

La perspective de convertir ces lingots en liquidités peut paraître séduisante sur le papier. Pourtant, les précédents historiques invitent à la prudence. Des pays ayant vendu leur or dans les années 1990 ou 2000 souvent à des prix très bas en paient encore le prix stratégique. Une fois sorti du stock national, l’or ne revient jamais, et son absence prive l’État d’un levier de confiance et de stabilité.

Plus qu’un actif financier, cette réserve joue un rôle silencieux dans l’architecture monétaire française.

Une doctrine assumée de non-intervention

Depuis 2009, aucune vente ni achat d’or n’a été réalisée par la Banque de France. Cette inertie n’est pas le fruit du hasard, mais le résultat d’une politique de long terme : ne pas arbitrer, ne pas spéculer, ne pas céder à la pression budgétaire.

Chaque lingot est audité, tracé et sécurisé, dans une logique de conservation patrimoniale. Ce positionnement tranche avec les pratiques d'autres États qui ajustent leurs réserves en fonction des cycles économiques ou des besoins ponctuels.

Un symbole de souveraineté monétaire

L’or entreposé à Paris ne représente pas uniquement une valeur de marché. Il constitue une assurance ultime face à une éventuelle crise monétaire mondiale. En cas de choc systémique, de perte de confiance dans l’euro ou de turbulence géopolitique majeure, ces tonnes d’or offriraient une ligne de défense tangible, bien plus crédible que des promesses d’aides ou des plans de refinancement.

Conserver cet or, c’est maintenir un signal fort adressé aux marchés : la France garde les moyens de faire face à une déstabilisation globale.

Un choix politique, discret mais stratégique

Dans une époque marquée par l’endettement massif, l’impression monétaire et les arbitrages de court terme, la décision de ne pas vendre cet or relève d’un positionnement stratégique fort. Ce choix s’inscrit dans une philosophie de gestion publique fondée sur la stabilité et la résilience.

Plutôt que de céder à la tentation d’un gain immédiat, la Banque de France défend une vision patrimoniale du rôle de l’or. Et ce refus d’agir en apparence passif pourrait bien se révéler décisif en cas de crise globale.

L’or ne sauvera pas l’État de sa dette. Mais dans un monde où tout vacille, ne pas y toucher pourrait bien devenir la meilleure assurance de survie monétaire.

Message complété le 31/10/2025 20:21:16 par son auteur.

Le patron de la BDF s'exprime au présent, et de manière claire, me semble-t-il :

" L’idée n’est pas inédite. Entre 2004 et 2009, la Banque de France avait vendu 20 % de ses réserves, soit près de 50 milliards d’euros, dans le cadre d’un accord entre banques centrales.

Mais aujourd’hui, le gouverneur François Villeroy de Galhau reste ferme : « aucune vente n’est prévue », rappelant que ces réserves contribuent à la solidité du bilan de la Banque de France "

Source : Instagram · challenges

il y a 1 semaine

|

Répondre

|

C'est ce quoi ce délire mon chaton ??? Va falloir consulter MITTE ...

Déjà 1/ c'est du conditionnel , 2/ une file de discussion...

Bon, sinon tu prends un truc qui s'appelle X et tu tapes dans la barre de recherche... tu vas voir...le nombre de posts depuis qqs jours... Allez pour t'aider je te mets même celui de Florian Phillipot qui cite sa source Challenges, bref que des gens qui ont surement bcp moins d'infos que toi...

https://x.com/f_philippot/status/1982061923601367057

C'est grave d'en arriver à ce niveau de sectarisme, de violence gratuite sur un site naguère assez sympa...

|

Répondre

|

Une source fiable : la mienne

Excellent mois d’octobre pour mon panel de pièces cotées.

La baisse de ces derniers jours empêche un score mensuel qui aurait été… indécent.

Par parenthèse meilleur score des pièces sur le lingot1kg. Les primes positives remontent un peu mais restent dans les normes habituelles. Seule la pièce 20 dollars or avec une prime supérieure à 7% est un peu hors des clous mais pour ceux qui suivent ce marché ils savent que ce n’est pas exceptionnel pour elle.

On est peut-être un peu aidé par le ratio €/$, le dollar qui frisait les 1,18 est revenu à un gros 1,15

À fin octobre on est encore à plus de 30% de gains (en €) depuis le 1er janvier alors même encore avec une baisse de 10% d’ici fin décembre cela ferait de 2025 un très bon cru.

De toutes façons même (a vérifier)si la France vendait une partie de son stock ce serait une bonne nouvelle car vu les c…….ries qu’elle réalise l’or ne pourrait que monter. On peut imaginer qu’on serait encore à contre courant pour ne pas dire à contre intérêts. Dans un autre ordre d’idée et par comparaison rappelons-nous quand l’Etat avait décidé de privatiser les autoroutes… juste à un très mauvais moment. Là avec l’or ça pourrait être bis repetita.

Mais chut laissons les pros s’exprimer.

|

Répondre

|

Forum de discussion Or (once en $)

202511041657 756850

Suivez les marchés avec des outils de pros !

Suivez les marchés avec des outils de pros !