PRODWAYS : Impression 3D en plein boom

Cours temps réel: 0,62 0,00%| Cours | Graphes | News | Analyses et conseils | Société | Historiques | Vie du titre | Secteur | Forum |

Salut JP

Bein oui toujours accroché.

Je suis joueur et je ne vois pas pourquoi je lâcherai maintenant..

c'est compliqué, mais on est en face une potentielle tasse avec anse... alors je joue

|

Répondre

|

Hello mon pote tu t’accroches encore à cette valeur

|

Répondre

|

Pfff encore décevant

------------------------

Activité 3ème trimestre 2025 : 12 M EUR de revenus

Publié le 15/10/2025 à 18:09

Prodways Group a enregistré un chiffre d'affaires de 12 M€ au 3ème trimestre 2025, soit une diminution de 0,8 M€, correspondant à -6% par rapport au 3ème trimestre 2024. Sur cette période, l'activité de la division Systems a progressé, principalement en raison des ventes d'imprimantes et de matières. La division Products affiche une performance inférieure à celle de l'année précédente, dans la continuité des tendances observées lors des trimestres antérieurs.

Division Systems

La division Systems a enregistré un chiffre d'affaires de 5,8 M€, soit une croissance de 0,2 M€ par rapport au troisième trimestre 2024.

Ce trimestre, de nouvelles commandes d'imprimantes MovingLight céramique ont été passées par un acteur majeur du secteur aéronautique ; elles généreront des revenus complémentaires lors de leur livraison dans les prochains mois.

Les ventes de Matières ont progressé grâce au réapprovisionnement de plusieurs clients du secteur dentaire. Cependant, elles demeurent en retrait sur les neuf premiers mois de l'année, en raison d'un environnement concurrentiel soutenu.

L'activité Software reste stable sur la période : la hausse des ventes SaaS compense le ralentissement des ventes on premises, affectées par le climat d'incertitude en France qui freine les investissements industriels.

Division Products

La division Products a enregistré 6,2 M€ de revenus, soit une diminution de 1,0 M€ par rapport au troisième trimestre 2024, en ligne avec la tendance observée lors des trimestres précédents sous l'effet des mêmes facteurs.

L'activité Digital Manufacturing présente un niveau d'activité comparable à celui des trimestres antérieurs, qui reste inférieur à celui de l'année précédente, notamment en Allemagne, où la baisse atteint 0,7 M€. En France, les revenus sont relativement stables.

Les revenus issus de l'audiologie affichent également une diminution de 0,2 M€ par rapport à l'année précédente, principalement due à une réduction du volume des ventes auprès de clients industriels.

Objectifs 2025

La baisse des revenus constatée sur les 9 premiers mois de 2025 et le contexte économique amènent Prodways à confirmer la fourchette basse de ses objectifs 2025 révisés communiqués lors de la publication du chiffre d'affaires du 2ème trimestre 2025 : la société vise un chiffre d'affaires de l'ordre de 55 M€ (contre 59 M€ l'an passé sur une base comparable). Dans ce contexte, la société confirme sa capacité à piloter sa performance avec agilité en mettant en place une maîtrise rigoureuse des coûts. En conséquence, Prodways Group vise toujours une amélioration du taux d'EBITDA courant.

|

Répondre

|

HRL Laboratories, un centre de recherche conjointement par General Motors et Boeing, s’est associé à Prodways, une entreprise spécialisée dans la FA, pour repousser les frontières de la science des matériaux. En combinant l’expertise de HRL dans les céramiques et la technologie de projection numérique de lumière (DLP) haute résolution de Prodways, les deux partenaires démontrent comment les céramiques issues de polymères (PDC) pourraient surmonter les défis de longue date de l’impression 3D de céramiques.

Contrairement aux méthodes traditionnelles à base de poudres, les PDC commencent sous forme de polymères liquides pouvant être façonnés en composants complexes avant d’être convertis en céramiques légères et résistantes à la chaleur par pyrolyse à haute température. Cette approche – façonner d’abord, transformer ensuite – contourne de nombreux problèmes techniques liés à l’élimination du liant et au frittage. Pour des secteurs comme l’aérospatiale, l’énergie ou la défense, où la fiabilité dans des conditions extrêmes est indispensable, le potentiel est considérable.

Grâce au système DLP ProMaker L5000 de Prodways, les scientifiques de HRL ont produit des céramiques en oxycarbure de silicium entièrement densifiées. Les expériences ont montré que le contrôle du renfort est crucial : de petites particules finement dispersées améliorent la résistance, tandis que des inclusions surdimensionnées entraînent la formation de microfissures lors de la transition du polymère à la céramique.

Cette collaboration trace la voie vers un avenir où des formulations de résine optimisées et des géométries de renfort adaptées permettront de fabriquer directement à partir de précurseurs polymères des composants céramiques de qualité aérospatiale exempts de défauts. Au-delà de la faisabilité, la recherche établit des lignes directrices fondamentales pour concevoir des composites à matrice céramique plus robustes grâce à la FA.

Pour HRL et Prodways, ce projet illustre le type de partenariat intersectoriel qui devient essentiel dans la FA : associer recherche de pointe et plateformes industrielles pour faire passer de nouveaux matériaux de la démonstration en laboratoire à l’application réelle.

|

Répondre

|

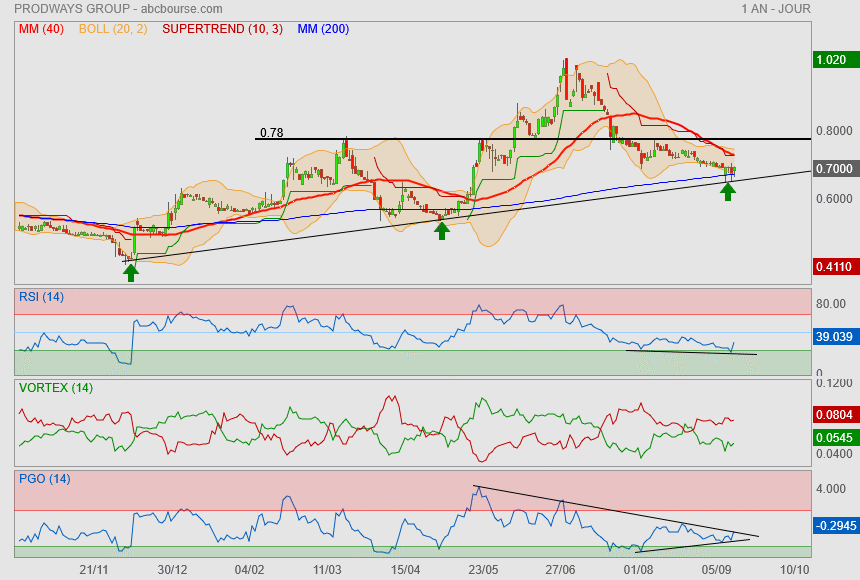

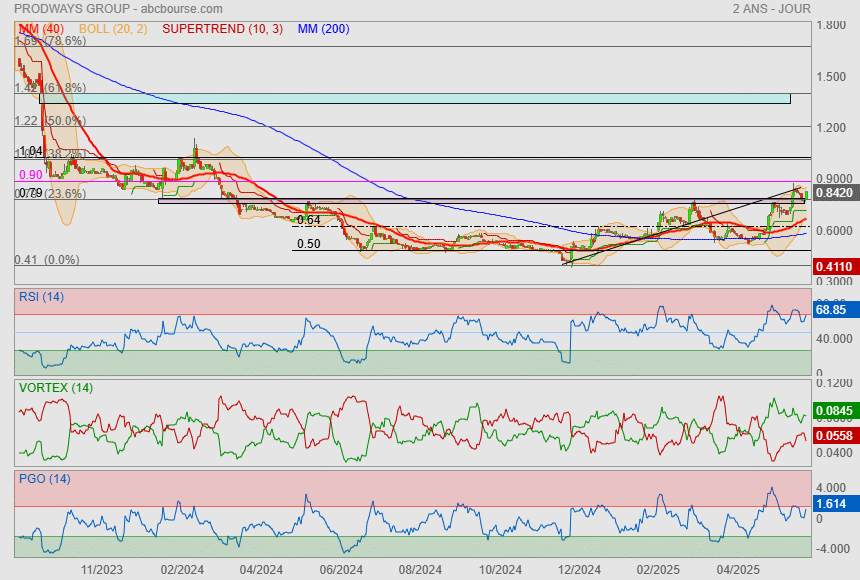

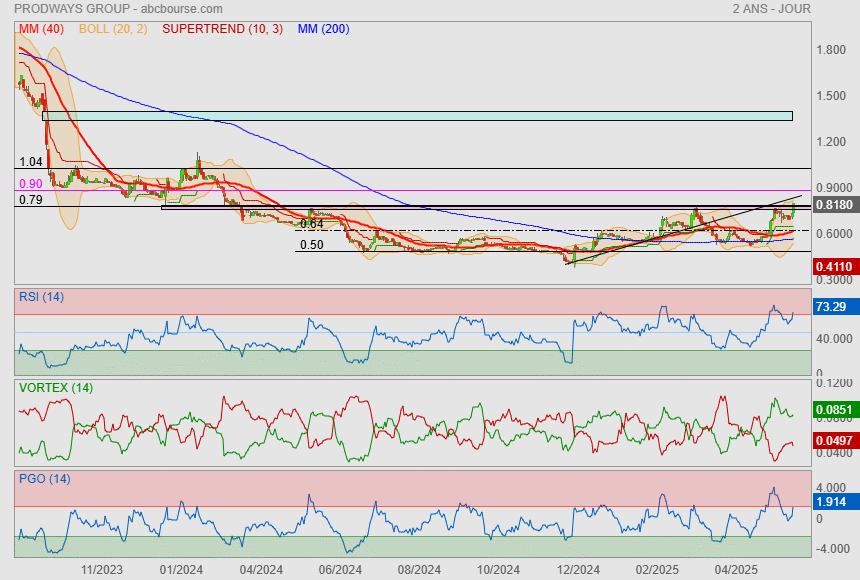

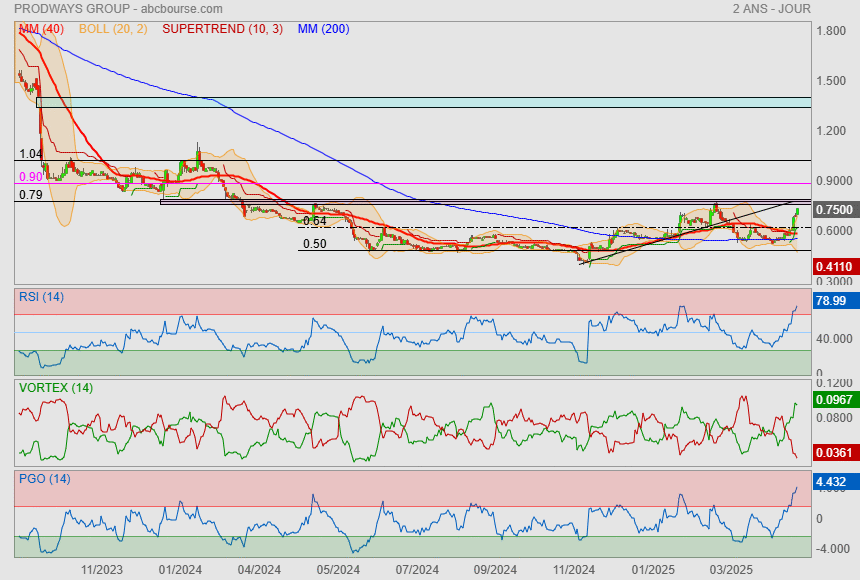

L'oblique support et la Mm200 en soutien !

c'est le moment d'enclencher pour retrouver la résistance des 0.78€

---------------------

Parmi les derniers avis de brokers, Portzamparc parle d'un résultat "sans surprise" et s'interroge sur la cession de 'Products' d'ici la fin de l'année. De quoi viser un cours de 1,16 euro en restant à l'achat sur le dossier.

On oubliera pas le dividende exceptionnel qui en découlera

|

Répondre

|

Recule après les annonces

Par La Rédaction Publié le 11/09/2025 à 12h49

(Boursier.com) — Prodways recule de 4% à 0,67 euro ce jeudi, alors que le groupe a réalisé 28 M€ de chiffre d'affaires au 1er semestre, en baisse de 8% sur une base comparable. Ce ralentissement s'explique par une baisse du niveau d'activité dans les deux divisions du groupe dans un environnement économique incertain en cette première partie d'année 2025. Prodways a dégagé un EBITDA courant en hausse à 2,7 ME au 1er semestre 2025, soit une marge de 10%. Cette progression notable, malgré la baisse du chiffre d'affaires, démontrerait la capacité de la firme à s'adapter dans des contextes adverses et maintenir une saine discipline financière. Le résultat d'exploitation s'établit à 0,7 ME vs. 1,2 ME. Le résultat net ressort quant à lui à -0,4 ME contre +1,3 ME.

Prodways Group maintient les indications communiquées lors de la publication du chiffre d'affaires du 2ème trimestre 2025. La baisse des revenus constatée en début d'année 2025 et le contexte économique ont amené la société à ajuster les objectifs 2025 fixés en début d'exercice, le groupe vise désormais un chiffre d'affaires de l'ordre de 55 à 58 M€ contre 59 M€ l'an passé sur une base comparable. Grâce à la bonne maîtrise de ses coûts, Prodways Group vise toujours une amélioration du taux d'EBITDA courant... Parmi les derniers avis de brokers, Portzamparc parle d'un résultat "sans surprise" et s'interroge sur la cession de 'Products' d'ici la fin de l'année. De quoi viser un cours de 1,16 euro en restant à l'achat sur le dossier.

|

Répondre

|

Les acheteurs doivent revenir maintenant !

|

Répondre

|

Résultat tout moisi

Activité 2ème trimestre 2025

Publié le 17/07/2025 à 17:47

Prodways Group a réalisé 13,4 M€ de chiffre d'affaires au 2ème trimestre 2025. Le niveau d'activité est en baisse de 1,7 M€, soit -11%, par rapport au 2ème trimestre 2024. Le deuxième trimestre 2025 est marqué par un ralentissement de l'activité dans les deux divisions du groupe. Cette baisse s'explique par le contexte économique incertain de cette première partie d'année 2025 qui a généré de l'attentisme chez les clients industriels du groupe.

Dans ce contexte de marché difficile, Prodways Group maintient une bonne maîtrise de ses coûts et poursuit ses objectifs d'amélioration de la profitabilité. Malgré la baisse des revenus, le groupe réalise un niveau de marge supérieur en début d'année 2025 comparé à l'exercice 2024. Les résultats semestriels complets seront publiés le 10 septembre 2025.

Division Systems

La division Systems a réalisé 6,5 M€ de revenus, en baisse de 0,6 M€ par rapport au 1er trimestre 2024.

Les ventes d'imprimantes sont essentiellement constituées de modèles MovingLight céramique en ce début 2025. Cette tendance devrait se poursuivre sur le reste de l'année, l'activité commerciale pour cette application devenant plus importante que dans le secteur dentaire.

Les ventes de Matières 3D diminuent ce trimestre, notamment du fait du manque de visibilité de nos clients du secteur dentaire qui ont retardé le réapprovisionnement de leurs stocks.

L'activité Software est en progression au 2ème trimestre. Cette performance est le résultat du gain de nouveaux clients qui permet de compenser les effets de la transition vers le mode SaaS, dont les ventes progressent fortement pour atteindre une croissance consolidée de 65% sur le premier semestre.

Division Products

La division Products a réalisé 6,9 M€ de revenus, en retrait de -1,0 M€ par rapport au 2ème trimestre 2024.

Cette baisse provient en premier lieu de l'activité Digital Manufacturing en raison du volume d'activité inférieur en Allemagne (-0,6 M€) dans un contexte économique difficile, notamment dans le secteur automobile. En France, le niveau de revenus reste relativement stable.

Les revenus de l'audiologie sont en baisse ce trimestre par rapport à l'an passé. L'arrivée d'un nouveau directeur général pour l'activité audiologie au mois d'avril 2025 devrait produire des premiers effets à partir du 2nd semestre 2025. Certains signaux avancés sont bien orientés, comme le nombre de prises d'empreintes réalisées chez les clients industriels, en hausse au mois de juin, et l'intensification de l'activité de réponse aux appels d'offre émis par plusieurs acteurs majeurs de l'audition.

Précisions sur la nouvelle orientation stratégique

A la fin du 2ème trimestre, Prodways Group a précisé sa nouvelle orientation stratégique (lire le communiqué dédié). Le Conseil d'Administration étudie la possibilité de procéder à des cessions d'actifs dans la division Systems, qui réalise désormais un bon niveau de rentabilité et dont les activités ne présentent que peu de synergies au sein du groupe. Cette division comprend les activités de Software 3D, d'Imprimantes et de Matières 3D. La majorité des produits de cession pourrait ensuite être reversée aux actionnaires sous forme de dividendes exceptionnels afin de matérialiser la valeur de ces activités. La société conservera une partie des fonds pour assurer le service de la dette et la continuité de son fonctionnement.

A la fin du mois de juillet 2025, l'AMF, dûment informée du projet de cession du principal des actifs, a pris acte de l'analyse juridique démontrant que le groupe familial Gorgé ne détient pas le contrôle de Prodways et en conséquence la non-applicabilité de l'article 236-6 du RG de l'AMF.

Objectifs 2025

La baisse des revenus constatée en début d'année 2025 et le contexte économique amènent Prodways à ajuster ses objectifs 2025 fixés en début d'exercice : la société vise désormais un chiffre d'affaires de l'ordre de 55 à 58 M€ (contre 59 M€ l'an passé sur une base comparable). Grâce à la bonne maîtrise de ses coûts, Prodways Group vise toujours une amélioration du taux d'EBITDA courant.

|

Répondre

|

Chiffre d'affaires du deuxième trimestre... A suivre...

|

Répondre

|

Prodways confirme envisager de céder une ou plusieurs des activités de la division Systems

Par Arnaud Bivès Publié le 03/07/2025 à 08h20

(Boursier.com) — Le Conseil d'administration de Prodways, convoqué par sa nouvelle Présidente, annonce les nouvelles priorités concernant la stratégie du groupe. Le Conseil d'Administration étudie la possibilité de procéder à des cessions d'actifs dans la division Systems, ne présentant que peu de synergies au sein du groupe. Cette division comprend les activités de Software 3D, d'Imprimantes et de Matières 3D.

La société avait commencé une réflexion fin 2024 sur ses nouvelles orientations stratégiques dans un contexte d'amélioration des performances, notamment au 2ème semestre 2024. "Dans un contexte de marché difficile pour l'impression 3D, Prodways Group a su maintenir une structure financière saine et mener des actions pour améliorer la profitabilité des activités. La société demeure l'un des acteurs les plus robustes du secteur de l'impression 3D", explique la société. L'annonce de ces réflexions a déjà contribué à un redressement du cours de l'action Prodways Group.

Concernant la division Products, "les actions lancées devraient permettre d'en améliorer la profitabilité et de développer les revenus. Elle dispose de perspectives de développement intéressantes et concentre actuellement les efforts du management pour exploiter tout son potentiel", ajoute la société.

Prodways Group envisage donc de céder individuellement une ou plusieurs des activités de la division Systems. La majorité des produits de cession pourrait ensuite être reversée aux actionnaires sous forme de dividendes exceptionnels afin de matérialiser la valeur de ces activités. La société conservera une partie des fonds pour assurer le service de la dette et la continuité de son fonctionnement.

|

Répondre

|

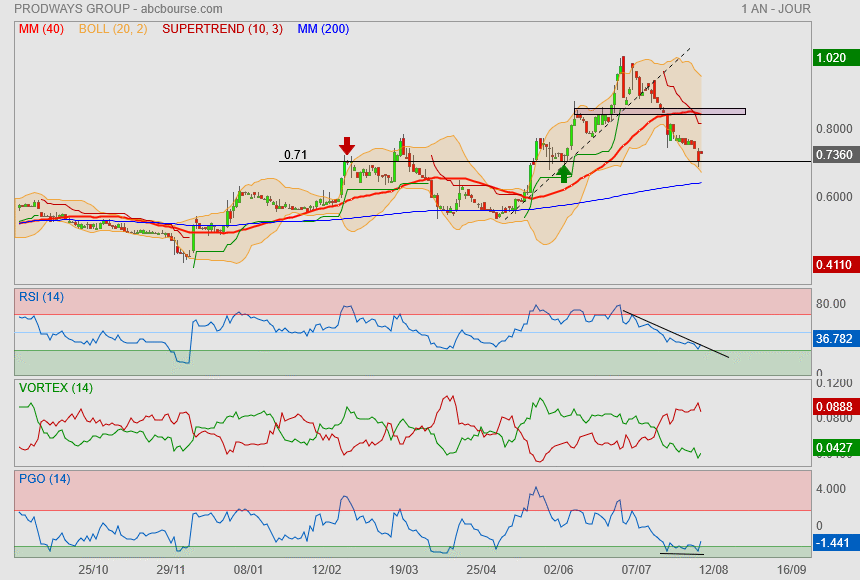

La zone de résisitance à jouer son rôle de support et on repart..

je retrouve enfin mon Pru et mes 1.04 ne sont plus très loin.

Le marché parie sur du grand changement au niveau de la société..

celle ci n'a, par la force des choses, pas le droit de décevoir..

bref hausse fragile !

Après, si ça retourne sur le gap, moi ça me va !

|

Répondre

|

Intéressante cette bougie haussière sur la zone de résistance devenue support.

Espoir ==> Go vers 1.04 !

|

Répondre

|

On attaque la zone de résistance majeure !!

Est ce une tentative de pullback sur l'ancienne oblique support ou

allons nous sortir du monde des penny stocks ?

|

Répondre

|

Très étonnant d'avoir cet avis là

"En espérant une sortie par le haut, on se positionnera malgré tout à l'achat sur Prodways"

vu ce qu'ils ont écrit au préalable.

En résumé que du négatif mais on est acheteur qd mm dans l'espérance de .....

sacré argument ça !

|

Répondre

|

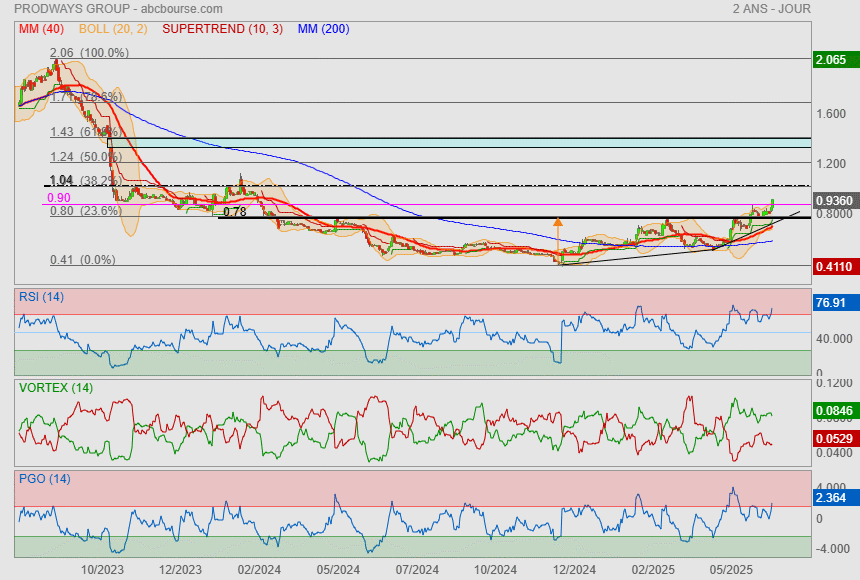

Prodways : quel avenir pour le dossier ?

29/05/2025

Adossement ?

Impression. Raphaël Gorgé vient de laisser la place de Président du Conseil d'Administration de Prodways à Michèle Lesieur. Il semble vouloir se consacrer pleinement à Exail Technologies qui remporte un grand succès avec ses drones anti-mines... Chez Prodways, la famille Gorgé demeure en situation de premier actionnaire avec 25% du capital. Au vu du parcours boursier de cette société, les promesses initiales de l'impression 3D s'avèrent décevantes. L'adoption de cette technologie est moins rapide que prévu. De plus, le resserrement des conditions financières a pesé sur l'activité 2023 qui est ressortie à -8% avec un résultat net de -14 ME lié à l'abandon des imprimantes pour la joaillerie.

Exercice. Lors du dernier exercice, ces changements de périmètre et un contexte économique défavorable ont conduit à une baisse de facturations à 58,7 ME vs. 74,6 ME. La bonne gestion des coûts a permis au résultat net de s'établir dans le vert à +0,6 ME. Pour 2025, Prodways se donne comme objectifs de maintenir un chiffre d'affaires stable ou en légère augmentation tout en améliorant sa marge d'Ebitda... Mais l'année a démarré sur des bases modestes avec une croissance interne à -5% sur le premier trimestre. Alors que le Conseil d'Administration avait donné pour mission au management de proposer des options stratégiques visant à revaloriser l'action Prodways, le directeur général Laurent Cardin a démissionné il y a un mois. Difficile de savoir ce que cache ce départ.

Adossement. On peut imaginer un scénario d'adossement de Prodways à un autre industriel ou à un fonds d'investissement. Cela aurait le mérite de doper le cours du titre même si les actionnaires qui sont entrés lors de l'IPO de 2017 auront du mal à revoir leur prix d'achat. On se souvient que l'introduction en bourse s'est réalisée au tarif de 4,80 Euros alors que la valeur se situe aujourd'hui à 0,73 Euro... En espérant une sortie par le haut, on se positionnera malgré tout à l'achat sur Prodways. On prendra néanmoins ses précautions avec une ligne qui doit rester de taille limitée. Les désordres liés aux droits de douane ne facilitent pas les investissements des industriels comme l'achat d'une imprimante 3D...

|

Répondre

|

Nomination de Michèle Lesieur en tant que Présidente du Conseil d'administration de Prodways Group

23/05/2025

Prodways Group a le plaisir d'annoncer la nomination de Michèle Lesieur en tant que Présidente du Conseil d'Administration. Cette décision renforce l'indépendance du Conseil et sa capacité à mettre en œuvre les stratégies les plus pertinentes pour Prodways Group et ses parties prenantes. Michèle Lesieur est administratrice indépendante de Prodways Group depuis 2019. Elle succède à Raphaël Gorgé, qui a occupé le poste de Président depuis la création de Prodways Group en 2015.

Cette évolution s'inscrit dans la continuité des opérations de réorganisation de la structure actionnariale de Prodways Group depuis 2021 et la perte de contrôle de la famille Gorgé de la société.

Raphaël Gorgé reste membre du Conseil d'administration en tant qu'administrateur. La famille Gorgé reste ainsi impliquée dans la gouvernance de Prodways Group avec deux administrateurs représentant le groupe Gorgé, sur 5 administrateurs au total.

La nomination de Michèle Lesieur est une reconnaissance de son parcours remarquable et de son implication au sein de la gouvernance de Prodways Group. Michèle Lesieur, diplômée de l'Université Paris-Sud et de l'Institut d'Optique Graduate School, est une dirigeante expérimentée du secteur de la santé et de la technologie. Elle a été Présidente de PHILIPS FRANCE et Directrice générale de PHILIPS HEALTHCARE en France (2011-2016). Elle a ensuite occupé le poste de Présidente du Directoire de SuperSonic Imagine (2016-2020). Elle siège actuellement comme administratrice indépendante chez Prodways Group et Intrasense. Depuis sa première nomination en 2019 chez Prodways, elle y apporte son expertise en gouvernance et en innovation.

|

Répondre

|

Grrr

on va encore venir tester le seuil résistance

mais avec des indicateurs en surchauffe total

|

Répondre

|

PRODWAYS : LE NOUVEAU DG PART DÉJÀ

02/05/2025

Alors qu'il était le nouveau DG de Prodways depuis le début d'année, Laurent Cardin, au préalable directeur financier, a démissionné.

Le Conseil d'Administration, réuni le 29 avril, a pris acte de cette démission pour des raisons personnelles.

Le Conseil d'Administration a décidé de nommer M. Guillaume Deraisme au poste de Directeur général à compter du 1er mai. Depuis 2023, M. Deraisme suit les activités de Prodways Group en tant que Directeur général adjoint de Gorgé SA.

Le Conseil d'Administration lui confie comme mission de développer chacune des filiales de Prodways Group afin de leur assurer un avenir pérenne dans des conditions optimales. Chacune des activités dispose de bonnes perspectives de rentabilité et doit pouvoir s'inscrire dans une trajectoire de croissance de façon durable.

|

Répondre

|

Ptitchat abandonne prodway la seul a suivre c’est exail technologies

|

Répondre

|

Pfff c'est nul ! é-è

---------------

baisse des revenus au 1er trimestre 2025

Par Alexandra Saintpierre Publié le 14/04/2025 à 18h08

(Boursier.com) — Prodways Group a réalisé 14,5 millions d'euros de chiffre d'affaires au 1er trimestre 2025. Le niveau d'activité est relativement stable par rapport aux précédents trimestres et en baisse de 0,7 ME, soit -4,5%, sur une base comparable par rapport au 1er trimestre 2024.

A périmètre courant, les revenus sont en baisse de 1,5 ME en raison des changements de périmètre intervenus au 1er trimestre 2024 (arrêt de l'activité de petites imprimantes et cession de la société Cristal).

Le début d'année 2025 est marqué par un niveau de chiffre d'affaires relativement stable sur la division Systems et sur la plupart des activités de la division Products, à l'exception des ventes de pièces 3D imprimées auprès de clients industriels allemands (-0,6 ME), qui expliquent l'essentiel de la baisse des revenus du groupe ce trimestre.

Perspectives

Malgré sa baisse de revenus, Prodways Group poursuit ses objectifs d'amélioration de la profitabilité avec un niveau de marge supérieur en début d'année 2025 comparée à l'exercice 2024.

L'évolution des tarifs douaniers ne devrait pas impacter directement Prodways, dont l'exposition aux clients américains est très faible.

A ce stade, la baisse des revenus constatée en début d'année ne remet pas en cause les objectifs 2025 de Prodways Group fixés en début d'exercice, à savoir un chiffre d'affaires stable ou en légère augmentation et une amélioration du taux d'Ebitda courant. Les objectifs pourraient être revus en cours d'année selon l'évolution des perspectives d'activités des clients du groupe vis-à-vis du contexte économique.

|

Répondre

|

Forum de discussion Prodways Group

202510211055 625476

Suivez les marchés avec des outils de pros !

Suivez les marchés avec des outils de pros !