Les premiers signes d'essoufflement du rebond en cours depuis mars

apparaissent sur les indices.

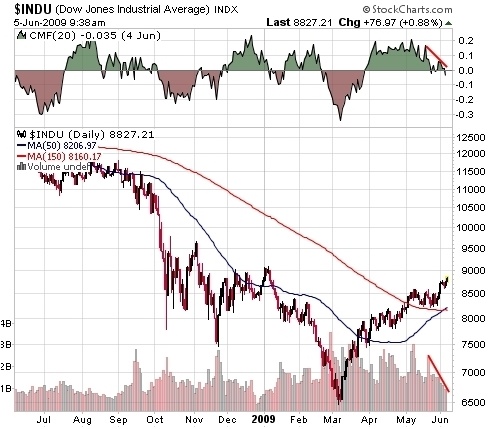

a) Les volumes sont en chute libre sur le Dow, et baissent aussi sur le

SP500 (de façon moins marquée), et le "chaikin money flow" confirme cette

situation :

b) Exprimé en onces d'or, le SP500 forme une figure de sommet bien nette, la même remarque peut être faite sur le dow exprimé en euros.

c) Des divergences haussières apparaissent sur le VIX, dont les points bas sont de plus en plus hauts depuis 2 semaines.

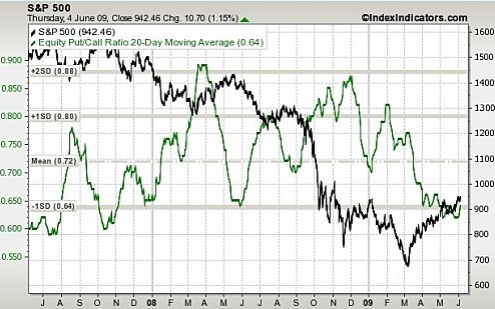

d) Le put-call ratio (moyenne à 20 jours, utile pour cerner les grandes tendances) est au plus bas depuis novembre 2007, et semble amorcer une figure de creux.

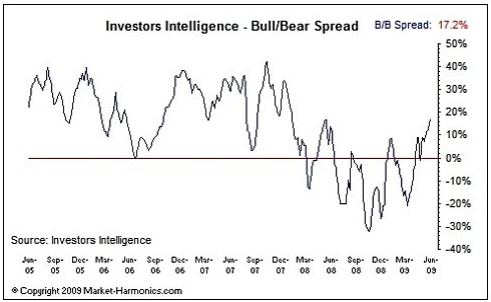

e) Le bull bear spread est à son plus haut niveau depuis le début 2008, à 17,2%, et même les économistes pessimistes comme Nouriel Roubini (qui a produit de nombreuses analyses intéressantes sur la crise en cours, bien qu'ayant assez fortement sous-estimé son importance, au moins à ses débuts) semblent commencer à croire à une reprise. La progression de cet indicateur depuis trois mois (+37%) correspond à l'amplitude habituelle de ses plus grandes vagues de hausse.

Il n'y a pourtant pas la moindre raison fondamentale qui permette de croire

que les plans de relance actuels puissent avoir un quelconque autre effet que

d'aggraver encore la situation.

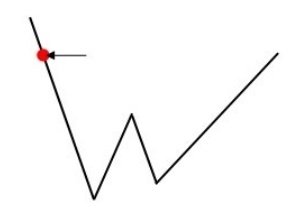

Je suis d'accord avec les analystes qui anticipent une récession en W, mais

certainement pas sur l'endroit où nous nous trouvons dans ce W (dans le premier

quart de la branche descendante...qui peut quand même avoir quelques zigzags

ponctuels de quelques mois vers le haut !).

Dans le contexte d'une crise provoquée par la plus grande bulle de crédit de

l'histoire, certains estimeront peut-être que le fait que la dette totale des

USA soit passée de 350% au debut de la crise à 373% au 1er trimestre 2009 (et

certainement plus au T2 2009, les chiffres seront disponibles le 11 juin), est

un signe d'amélioration.

Ils restent persuadés que la dette du système peut augmenter infiniment, que les

pays émergents seront toujours enthousiastes à l'idée de travailler pour livrer

gratuitement aux cigales que nous sommes tous les produits dont nous avons

besoin, et que nous pourrons continuer éternellement à les payer à l'aide de

reconnaissances de dettes pour consommer toujours plus sans produire...

Laissons ces experts croire à leurs rêves de reprise durable, laissons les

imaginer que l'impression de quelques milliards de morceaux de papier va

constituer pour nous une création de richesse et une croissance grâce à la

relance du "Saint-Graal du boomer de base", la "consommation"...et regardons les

faire de loin !

N.B : Il n'y a évidemment ici aucune attaque de ma part contre une catégorie

d'âge, mais contre une forme de pensée excessivement hédoniste qui s'est

développée à la fin des années 60 et qui peut se recontrer dans toutes les

tranches d'âge aujourd'hui. Vouloir profiter de la vie est une excellente chose,

mais vouloir profiter de la vie avant d'avoir produit ce dont on a besoin, en

vivant aux crochets d'autres pays et des générations futures ne peut que

conduire à une impasse totale.

En conclusion :

- La période actuelle me semble être une bonne opportunité pour alléger ou

même solder les positions actions pour ceux qui en ont (sauf rares cas

particuliers d'actions non sensibles aux indices généraux). Même si les indices

peuvent encore gagner 5 ou 10%, il est prudent de sortir aux niveaux actuels

après un rebond des indices de 35 à 40%.

- Elle constitue un point d'entrée possible pour des positions

baissières, vu les signaux d'essoufflement donnés plus haut. Il est encore

risqué vu que les indicateurs de sentiment de marché ont encore une marge de

progression pour atteindre un niveau d'optimisme extrême, et qu'aucune rupture

de la tendance haussière n'est visible pour le moment. Les plus prudents

attendront d'être à 20-25% sur le bull/bear spread, 22-25 sur le VIX, au risque

de rater le début du retournement. Cela supposerait un SP500 nettement au dessus

de 1000, et l'invalidation des signaux d'essoufflement du rebond que j'ai donnés

plus haut.

Pour ma part j'ai commencé à prendre des positions baissières pour un peu plus

de 20% de mon portefeuille.

Au niveau des devises, il y a sans doute aussi une opportunité à la

baisse sur la parité euro/dollar à moyen terme (quelques semaines à 3-4 mois) vu

le consensus haussier record présent actuellement sur l'euro.

Suivez les marchés avec des outils de pros !

Suivez les marchés avec des outils de pros !