Avec la chute du prix des matières premières et les taux longs extrêmement

bas, les craintes concernant la déflation n’ont jamais été aussi fortes.

Les investisseurs ont l’habitude de se baser sur l’observation des taux

d’intérêts à long terme pour anticiper l’inflation, plus précisément sur le

rapport de force entre le rendement d’obligations indexées sur l’inflation

(TIPS) et le rendement des obligations du Trésor à 10 ans (IEF). Lorsque le

rendement de ces dernières chute moins vite que le rendement des obligations

indexées sur l’inflation, cela trahit en général des anticipations de

désinflation.

Le problème est que le marché des obligations du Trésor US peut être influencé

par les interventions de la Fed. Il pourrait exister une distorsion du marché

qui envoie de faux signaux aux investisseurs. Pourquoi ?

Pour injecter davantage de liquidités dans l’économie et empêcher la masse

monétaire de se contracter, la Fed peut acheter pratiquement n’importe quoi :

titres adossés à des dettes hypothécaires, leasings automobiles, papier

commercial, par exemple. Mais la Fed pourrait aussi acheter des voitures, des

actions du marché domestique ou sur d’autres marchés, bref quasiment n’importe

quoi !

Si une banque a besoin de liquidités et détient des titres adossés à des dettes

hypothécaires à risque, elle peut les refiler à la Fed en échange d’argent

frais. Compte tenu du système des réserves fractionnaires, la banque peut

ensuite prêter du nouvel argent à un multiple de ce qu’elle a reçu de la Fed.

La différence entre la Fed et le Trésor US en ce qui concerne l’émission

monétaire est que le Trésor a besoin de la permission du Congrès US avant

d’écouler de nouvelles obligations du gouvernement.

Lorsque la Fed imprime du cash (en réalité sur des comptes électroniques) en échange de dettes qu’elle achète, on parle de monétisation de la dette. Lorsque le gouvernement a besoin d’argent, le Trésor émet de la dette sous forme de bons du Trésor ou d’obligations du gouvernement. Afin de garder le coût de l’emprunt le plus bas possible, la Fed pourrait intervenir à ce niveau et acheter elle-même les obligations du gouvernement américain.

Alors qu’habituellement la Fed ne contrôle que le coût d’emprunt à court terme (les fameux taux directeurs) en vendant et en achetant des bons du Trésor, elle pourrait tout à fait intervenir sur le long terme en achetant des obligations du gouvernement à long terme. Et cette intervention pourrait nous conduire à des taux longs artificiellement trop bas.

Dernièrement, les investisseurs en quête de sécurité se sont rués sur les obligations du gouvernement, ce qui a eu comme conséquence de faire baisser les taux longs, pour le plus grand bonheur de la Fed et du Trésor US. Mais si les étrangers n’achètent plus la dette des USA, il y a un risque pour que les taux longs grimpent en flèche pour mieux rétribuer les prêteurs (loi de l’offre et la demande sur l’obligataire). Une autre pression à la hausse sur les taux longs provient du risque inflationniste. En effet, tous les renflouages, plans de relance et baisses de taux directeurs risquent de relancer l’inflation de manière incontrôlée quelque part en 2009 ou 2010. Comme la priorité de la Fed est de garder le coût de l’emprunt le plus bas possible, pour les taux courts, aussi bien que pour les taux longs, elle pourrait donc intervenir massivement sur le marché des obligations à long terme.

Si le rendement de l’obligataire se retrouvait artificiellement trop bas, il ne reflèterait pas correctement les anticipations d’inflation du marché. Une telle distorsion pourrait conduire les investisseurs à fuir les obligations en dollars et faire chuter le dollar, ce qui ferait grimper en flèche les prix à la consommation aux USA. En ce sens, le dollar pourrait être un meilleur indicateur des pressions inflationnistes que la courbe des rendements sur l’obligataire.

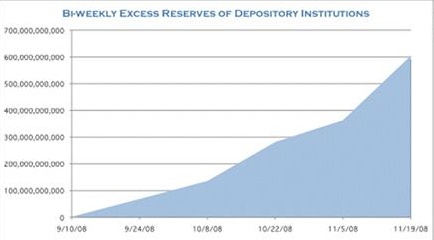

Pour l’instant, le nouvel argent est bloqué dans les banques, qui en profitent pour augmenter leurs réserves. Mais ces réserves sont comme de l’eau qui s’accumule derrière un barrage, et qui s’apprête à submerger l’économie de nouvelles liquidités et à diluer dramatiquement la valeur de la monnaie. Les banques pourraient aussi décider d’en profiter pour acheter des parts d’entreprises à prix bradés ou de nouvelles positions sur le secteur des matières premières, qui comporte toujours d’excellents fondamentaux de long terme.

Le total des renflouages, nationalisations et plans de relance aux USA devrait dépasser les $8'000 milliards. Pour se faire une idée de ce montant astronomique, il faut se dire que les USA ont mis 200 ans pour que leur dette publique atteigne $10'700 milliards, mais qu’il ne leur a fallu que quelques mois pour débloquer un montant équivalent aux ¾ de cette dette, afin de renflouer Wall Street (montant qui correspond aussi à 293'000 tonnes d’or au prix de $850 l’once, soit 83% de plus que tout l’or accumulé sur terre depuis la nuit des temps).

Si les USA suivent le même modèle que le Zimbabwe pour monétiser leurs

dettes, le plus grand risque auquel nous allons être confrontés ces prochaines

années, sera l’hyperinflation.

D’un autre côté, le risque d’une spirale déflationniste menacerait davantage les

USA du risque d’un effondrement de leur économie et d’une faillite de leur Etat.

L’Europe serait aussi touchée. La seule monnaie à profiter réellement d’une

spirale déflationniste serait l’or, du fait qu’elle ne dépende de la solvabilité

d’aucun gouvernement, et du fait que nous avons dépassé depuis longtemps le

point de non retour (déflation bénigne qui corrigerait les déséquilibres

accumulés durant le quart de siècle précédent). L’or serait gagnant dans les

deux cas de figure.