Teleperformance vient de dévoiler son point d'activité pour le premier trimestre 2024. Ce dernier fait ressortir une croissance du chiffre d'affaires de 26,7 % notamment en raison de l'intégration de Majorel. En données comparables la croissance ressort sur une petite hausse de 0,9 %. C'est néanmoins un chiffre de qualité par rapport aux anticipations pessimistes qui touchent le dossier depuis plusieurs mois. Les craintes autour de l'intelligence artificielle faisaient redouter une attaque de son modèle d'activité mais les chiffres publiés montrent qu'il n'en est rien et que le business se poursuit comme avant.

Nous estimons donc que cette publication est plus que rassurante et ne justifie pas la chute que nous avons connue ces dernières semaines. La direction se montre assez optimiste avec une croissance pro forma attendue entre deux et 4 % cette année accompagnée d'une progression sensible de sa marge d'Ebita.

En outre la direction va continuer de se montrer généreuse avec ses actionnaires puisqu'elle prévoit de consacrer jusqu'à deux tiers de son cash-flow disponible à des rachats d'actions et aux dividendes.

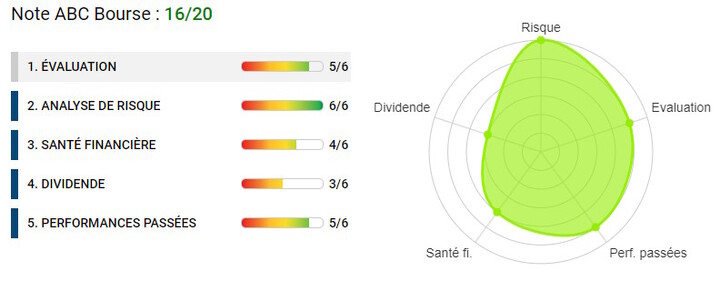

Du côté de l'analyse financière de Teleperformance, rien à dire tous les ratios reste de qualité et montre un profil financièrement solide. Le groupe se paye sur des ratios moitié moindres que son secteur d'activité et il offre de ce point de vue là, selon nous, un potentiel d'appréciation important.

Forces

-

Position de leader sur le marché : Teleperformance jouit d'une forte réputation et d'une position dominante dans l'industrie des centres d'appels et de l'externalisation des processus métier (BPO). Cette position permet à l'entreprise de gagner et de maintenir de grands contrats avec des entreprises de renommée mondiale.

-

Capacités d'innovation et d'adaptation technologique : L'entreprise investit régulièrement dans les technologies avancées, y compris l'intelligence artificielle et l'apprentissage automatique pour améliorer l'efficacité des services et l'expérience client. Cette orientation technologique aide à maintenir un avantage concurrentiel significatif.

-

Expansion géographique étendue : Teleperformance opère dans de nombreux pays à travers le monde, ce qui lui permet de diversifier ses risques géographiques et de s'adapter aux exigences multiculturelles de ses clients. Cette présence internationale est un atout majeur pour attirer de nouveaux clients globaux.

Faiblesses

-

Dépendance aux économies fluctuantes : Comme toute entreprise globale, elle peut être impactée par les instabilités économiques dans les régions où elle opère. Des ralentissements économiques dans des marchés clés peuvent affecter la demande pour ses services.

-

Questions de conformité et de régulation : Opérant dans de nombreux pays, le groupe est sujet à une multitude de régulations, incluant la protection des données et la confidentialité. Les changements réglementaires ou les non-conformités pourraient entraîner des sanctions ou des pertes de clients.

-

Gestion des ressources humaines : La nature même du travail dans les centres d'appels peut entraîner des défis en termes de turnover élevé du personnel et de gestion des ressources humaines, affectant la continuité et la qualité du service. De plus, la réputation de l'entreprise peut être affectée par des critiques sur les conditions de travail dans certains pays.

© www.abcbourse.com

Suivez les marchés avec des outils de pros !

Suivez les marchés avec des outils de pros !